https://perspectivesjournal.ca/2024-ellen-meiksins-wood-lecture-isabella-weber/

緊急事態の時代における利益、インフレ、生存: なぜ新しいパラダイムが必要なのか – 2024 年エレン・メイクシン・ウッド講演

2024年のエレン・メイクシン・ウッド講演は経済学者のイザベラ・ウェーバー氏によって行われ、経済ショックと企業利益が私たちの手頃な価格の危機にどのような影響を与えているかを実証しました。この講義では、ガソリンから食料品まで、一般のカナダ人を経済危機から支援するための貴重な背景と政策ツールキットを提供します。

2024年のエレン・メイクシン・ウッド・レクチャーは、トロント・メトロポリタン大学芸術学部との提携により、5月30日木曜日に開催されました。このブロードベント研究所のイベントを主催してくださった TMU 暫定芸術学部長 Amy Peng に心より感謝いたします。

エレン・メイクシン・ウッドは、民主主義と歴史に関する左派の主要な理論家の一人であり、民主主義は常に下から獲得して確保するために戦わなければならず、決して上から善意で与えられるものではないという考えをしばしば推進した。同研究所は、国際的に著名な学者としてのウッド教授の功績を讃え、彼女の功績を新しい世代のカナダ人に伝えるために、年次エレン・メイクシン・ウッド賞&講演会を設立した。

エレン・メイクシン・ウッド賞は、学者、労働活動家、作家に毎年授与され、政治理論、社会・経済史、人権、社会学における顕著な貢献を表彰します。

毎年の受賞者は、エレン・メイクシン・ウッドの講義も行います。

2024 年のエレン・メイクシン・ウッド講演は、経済学者のイザベラ・ウェーバー教授によって行われました。彼女は、経済危機の時代に労働者階級を守るのに役立つ政治経済研究への顕著な貢献が認められ、2024 年エレン・メイクシン・ウッド賞を受賞しました。

彼女の講演は、「 緊急事態の時代における利益、インフレ、生存: なぜ新しいパラダイムが必要なのか」と題し、パンデミック、気候変動、その他の世界的なショックによって引き起こされた経済的ショックにより、企業利益が増加する一方、必需品の価格がどのように上昇したかを示しています。イベント。この講義は、緊縮財政に反対するために必要な情報と分析を進歩的な運動に提供するのに役立ち、公共投資、賃金上昇、価格統制などの公共政策が、一般のカナダ人を今日の手頃な価格の危機から救うための政策ツールキットを補完する理由を実証するのに役立ちます。 。

2024 年のエレン・メイクシン・ウッド講義全文を聞いたり、見たり、読んだりしてください。

この講義はわかりやすくするために編集されています。付属のプレゼンテーションをダウンロードしてください。

2024年エレン・メイクシン・ウッド講演会

この賞を受賞したブロードベント研究所、そしてエド・ブロードベント個人に深く感謝します。エド・ブロードベントはまだ意思決定に関与していると聞いており、本当に感動的です。今夜これを主催し、温かい言葉で私を迎えてくれたトロント・メトロポリタン大学にも感謝します。

今あなたの話を聞いていて、私が本当に感動したのは、「カナダの進歩主義者に何か違うことをする能力を与えた」という一文で、私の学術研究がそのようなことができるとは想像もしていませんでした。

しかし、これが事実であると知るのは本当に興奮することです。そして今日、労働組合やシンクタンクに所属する多くの進歩的なカナダの経済学者たちと交流した日でさえ、本当に刺激的でした。そして、アイデアが実際に取り上げられるとき、そして適切なタイミングでたまたま突破口を開くとき、たとえそもそも非常にひどい状況下であっても、アイデアが実際にそのように伝わることができるということを見てください。

2021年12月にガーディアン紙にこの記事を書いたとき、私はインフレ議論の行方にかなり落ち込んでいた。

基本的に二つの陣営があり、一つの陣営は一昨日の陣営に緊縮財政を課すべきだったと述べた。この陣営は基本的に、すでに生活費危機の真っただ中にあり、インフレの負担の矢面に立たされている勤労者の賃金を引き下げる必要があると言っているので、我々は彼らをさらに追い詰めるべきだ。そしてその過程で、私たちは経済全体を押し下げ、成長を犠牲にし、投資の見通し、特にエネルギー転換のために緊急に必要で、もはや待ちきれない投資を犠牲にすることになるでしょう。

一方で、経済学者たちは、結局のところ、インフレは一時的なものにすぎないので、あまり心配する必要はない、と主張していました。これらは一部のセクターにとっては大きな衝撃にすぎません。最終的にはショックが広がり、私たちは出航した安定した海域に戻ってくるでしょう。特に価格がどのような種類の爆発的なものになっているかを見ると、このインフレに対する反応は全くもどかしいものであると私は思いました。爆発した価格は必需品の価格であり、食料品の価格、エネルギーの価格、交通費の価格、住宅や光熱費の価格など、人々がこれなしでは生きていけないものの価格でした。

私はたまたま、節約して暮らす家庭の出身でした。母がスーパーマーケットの広告を見て、私たちが十分な量を食べられるように、予算内であっても健康的に食べられるように、どうすれば私たちにとって最高の食べ物を買うことができるか考えようとしていた様子を覚えています。

そのような家族に、「これは一時的なもので、2、3年もすれば嵐は去ります」と言うとしたら、それは偽善的です。それは耐えられない。これは、おそらくニューヨークの豪華なアパートか、世界のどこか快適な場所で、満杯の冷蔵庫の前に座って、年間何十万ドルも稼ぎ、食料品店に行っている人にとっては、特に送るには耐えられないメッセージだ。いくら払っているのかさえ気づかずに店に行きます。

したがって、介入する必要があると感じました。また、私のメッセージは「代替案は存在する」だったので、インフレに関して行った歴史的研究に基づいて介入する必要があるとも感じました。新自由主義は私たちに「代替案はない」と告げてきました。ティナ。しかし、結局のところ、ルールを決めるのは TIAA です。代替手段があります。

私たちが努力すれば、それは可能です。そして、この歴史的研究、経済学の進化、歴史的時間とその歴史的複雑さにおける政治力学の進化を理解しようとするこの試みこそが、私の研究とエレン・メイクシンの研究と結びついているところだと思います。木材。

だからこそ、彼女の名前で賞を受賞できて本当にうれしく思っています。どうもありがとう。

また、私の作品は、彼女の中心となる概念の 1 つである市場依存の概念という文脈において、彼女とつながっているとも思います。結局のところ、インフレという観点から私たちが経験していることは、さまざまな意味で生活必需品の価格に集中しており、人々の市場依存に焦点を当てています。

生活必需品が市場に依存することで、私たちはインフレを経験しました。そしてそのテーマについて、正式なプレゼンテーションを始めたいと思います。チャートを説明する際には、さらに素晴らしい仕事をしなければなりませんが、いずれにせよ、それが私の野望です。

この講義のタイトルは「緊急事態の時代における利益、インフレ、そして生存: なぜ新しいパラダイムが必要なのか」です。私はこの講演をスコアの確定について行うのではなく、インフレ議論の勝者について行うのではなく、将来に向けてこのインフレ議論から何を学ぶかについてこの講演を行うことにしました。そして、最悪のシナリオを考えても、ここ数年に私たちが見てきたことは、これから起こることへの予行演習だったと私は主張したいと思います。

したがって、私たちは今、非常事態の時代に生きているということを認識することからこの講義を始めたいと思います。これらはほんの一部の写真であり、おそらくガザの写真も含めるべきだったのですが、そうしなかったことを少し恥ずかしく思います。しかし、ガザで何が起こっているか、そして経験されている戦争の形態を見ると、必需品の武器化が見られますよね?それは人々を生活の絶対的必需品から切り離しています。

しかし、トロントのような恵まれた場所でさえ、私たちは緊急事態が重なり合う世界に生きています。こうした快適な場所であっても、今後さらなる供給ショックが起こることは確実です。いつ襲ってくるか分かりません。彼らがどこに襲いかかるのかもわかりません。しかし、それらがすでにパイプラインにあることはわかっています。気候変動で何が起こっているか、世界の政治秩序の崩壊で何が起こっているか、そしてこれが生産ネットワークの安定性と世界中の商品やサービスの流れに与える影響を見ると、私はこう言います。さらなるショックが起こることはかなり確実だと思います。

また、一部のショックが他のショックよりもはるかに重要であることも確信できます。そして、重要なショックとは、本質を襲うショックであり、人々や経済にとって欠かすことのできないものを襲うショックです。生活必需品を管理する企業が災害から記録的な利益を上げている場合、回復力は望めないと私は主張したい。そしてそれはまさに私たちが見てきたことなのです。

信じられないほど有能で、信じられないほど強力で、信じられないほどよく組織され、多くの場合国全体よりも多くの生産能力を持ち、必需品を組織しているグローバルな巨大企業が災害から利益を得ているのであれば、「回復力」に関するすべての話は安っぽい話です。それが何を意味するのか、いくつかの例を示したいと思います。

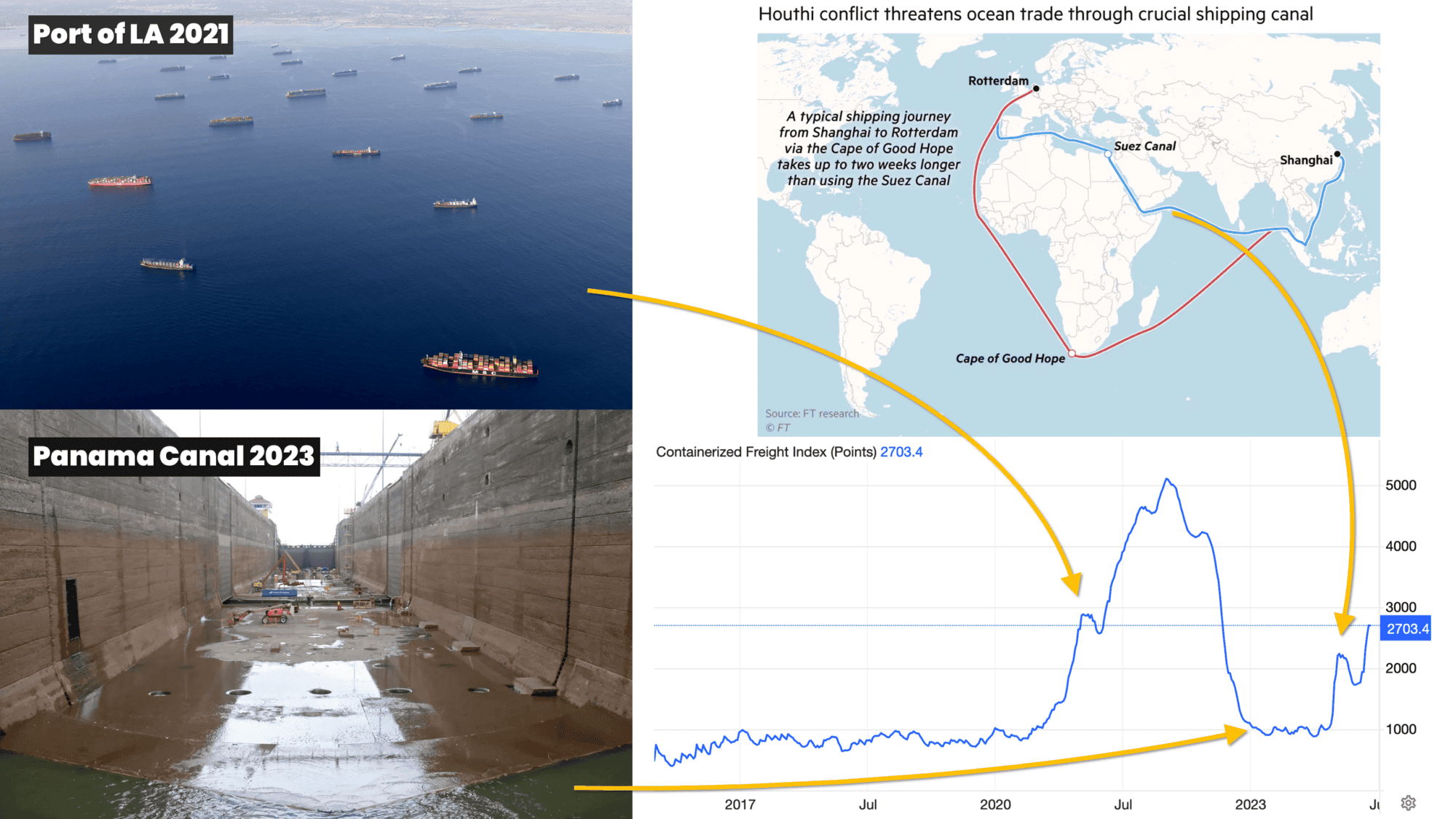

配送例を見てみましょう。港前の渋滞に関するニュースは皆さんも覚えているのではないでしょうか。たとえば、これは米国にとって最も重要な港の 1 つであるロサンゼルス港の写真です。もちろん、米国は多くの商品やサービスを輸入に大きく依存している国です。これは文字通りの意味での真の「難題」ですよね?

左下は、2023 年のパナマ運河の写真です。干ばつの影響で水位が非常に低下し、パナマ運河を通る交通量が大幅に減少しました。右下には、船がスエズ運河を通過できなくなった場合にどれだけ遠くに航行しなければならないかを示す地図があります。もちろん、これはフーシ派の攻撃について話しているときに、私たちがまさに直面している状況です。そして中東の戦争。

右上には、世界コンテナ貨物指数のグラフが表示されます。以前、私は実際にこのインデックスに従っているが、他の人がそうすることを期待していない、と冗談を言いました。しかし、実際にその指標を見ると、(2020年までは)基本的に横ばいであったことがわかるので、これは非常に注目すべきことだと思いますよね?索引の最初の部分はまったく退屈です。基本的にはフラットです。

そして、文字通り津波のように見えるものが見えます。正確な数字を見る必要さえありません。ラインだけを見てください。基本的に、津波は 2021 年に発生し、2022 年にピークに達することがわかります。ちょうどその頃、私たちはサプライチェーンに関するすべての問題について日々議論していました。これらのサプライチェーンの問題はさまざまな意味で輸送に関連していましたが、グラフの最後にこの傾向が再び加速していることがわかります。これはまさに中東戦争が激化し始めた 2023 年後半に起こりました。状況、つまり通行の安全性がさらに悪化したため、ここ数週間で再びこの増加が見られます。

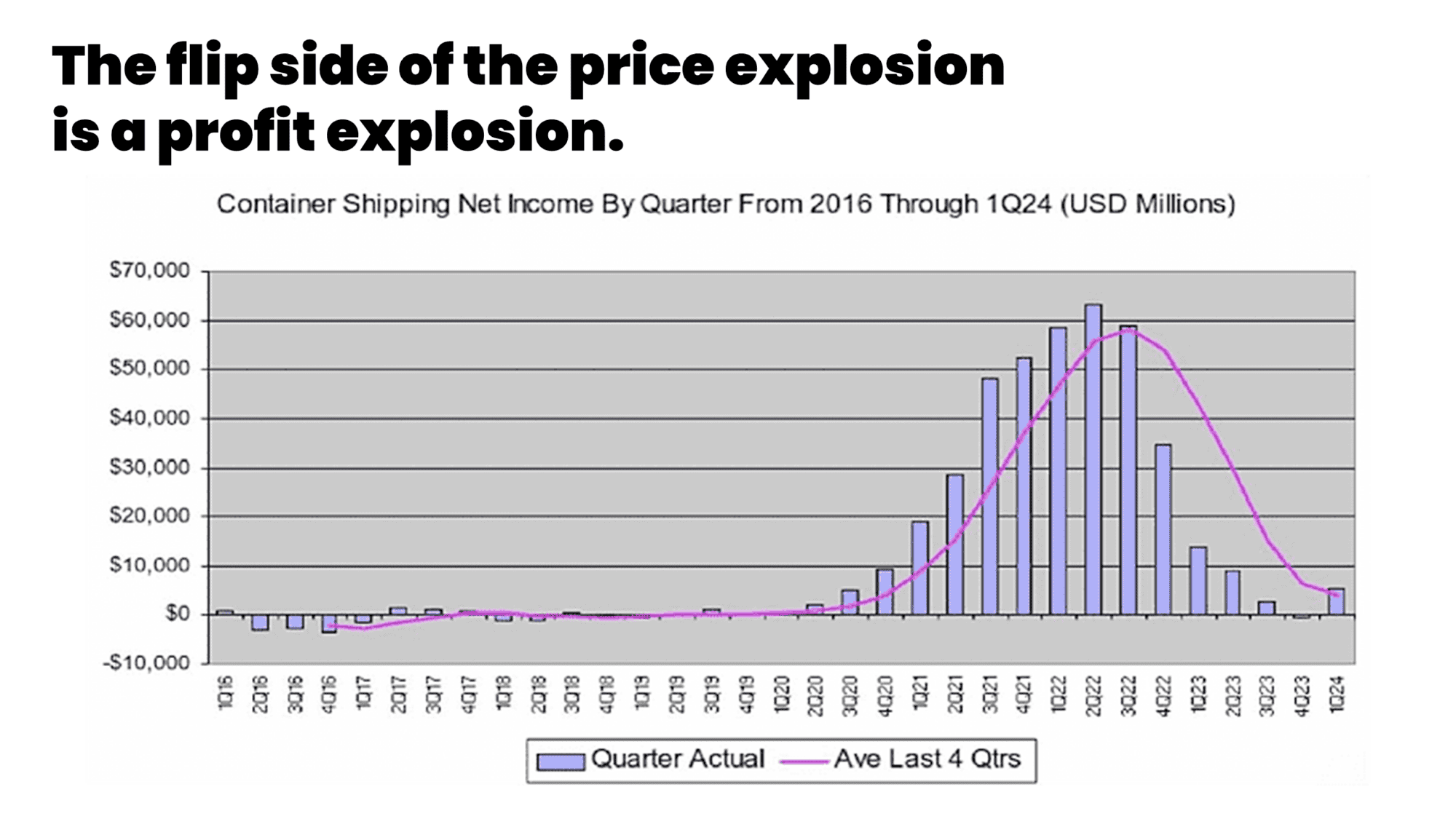

つまり、これは物語の一部です。この運賃の爆発の裏側を見てみると、利益の爆発が起きています。これは驚くことではありません。なぜなら、コスト構造が少し変わった可能性があり、もう少し高価になった可能性があるからです。貨物を保持して待たなければならないか、サプライチェーンに余裕があるか、その他の理由で。

しかし、コストは爆発しませんでした。価格が爆発したところからコストは上昇した可能性がありますが、その価格爆発の結果は、下のグラフにあるように、価格とコストの差が利益となる利益の爆発です。

国際通貨基金の最近の作業報告書が指摘しているように、これらの貨物指数の 1 つであるバルチック為替ドライ指数の急上昇に続いて、輸入価格である生産者物価指数 (PPI) の統計的に有意な大幅な上昇が続いていることがわかりました。 )、ヘッドラインインフレとコアインフレ、およびインフレ期待。送料がインフレに影響するということを知るために、非現実的で奇妙な経済学者を信じる必要はありません。これは文字通り IMF の調査報告書で読むことができます。この論文によると、世界の輸送コストに対するショックの影響は、世界の石油価格や食料価格に対するショックよりも規模は同じですが、より持続的です。

言い換えれば、これらの巨大な価格爆発は、この分野の価格をはるかに超えて、金融の安定に対して体系的な影響を及ぼします。実際に海運部門を運営しているのは誰かというと、それはほんの一握りの会社です。これは文字通り、世界の艦隊の 80% 以上のシェアを持つ 8 つの航空会社グループです。そして、これらの企業は、この分野の利益を見れば当然のことながら、史上最高の財務収益を記録しました。

ここでいくつかの例を挙げると、マースクは 1904 年に設立された企業なので、ここでは 100 年以上というかなり長い歴史について話していますが、2022 年には同社史上最高の財務結果を出し、純利益は 293 億ドルでした。非上場の地中海海運会社 (MSC) は、2022 年に 363 億ユーロという驚異的な年間純利益を達成しました。そして 2022 年には、CMA CGM が年間純利益 24.88 ドルで、トータルエナジーや LVMH などを追い抜き、フランスで最も収益性の高い企業となりました。 10億ドル。

さて、おそらくほとんどの人は、約 300 億米ドルがどのようなものかをあまり明確に理解していませんが、これはマダガスカルなどの国の GDP の約 2 倍です。これはとてもとても大きなお金です。

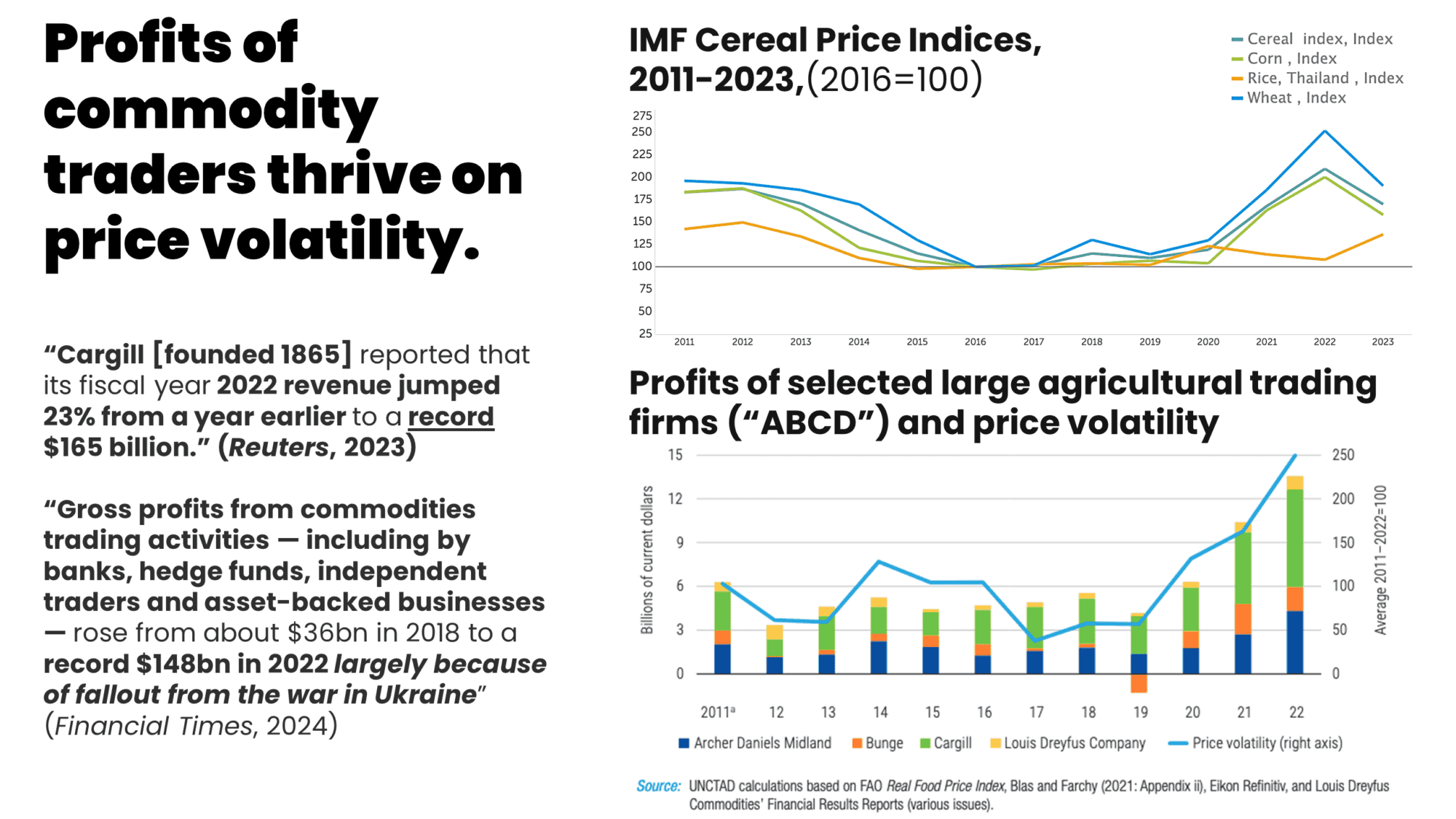

もう一つの中心セクター、つまり穀物を取り上げると、IMF の穀物指数の一番上のグラフに穀物価格が表示されます。緑色のトウモロコシ価格と黄色の米価格が表示されます。米価格はまったく異なる動きをします。さまざまな理由により、小麦価格は青色で表示されます。これらの指数が 2021 年から 2022 年にかけて爆発的に上昇したことがわかります。下のグラフでは、世界の穀物貿易の 70% から 90% を支配する 5 社、いわゆる「ABCD」がどのように推移しているかもわかります。これらの企業の利益は、価格上昇だけでなく、価格変動の増加によって非常に劇的に増加しました。言い換えれば、これらは、保管、出荷、農作物の収穫量に関する情報を管理し、社内に「影の銀行」さえも持つ数百の企業を社内に持つ巨大企業です。そのため、彼らは将来の市場で自分たちのビジネスにまで賭けることになるのです。これらの企業はボラティリティで繁栄しますが、もちろん、農家はボラティリティで繁栄するわけではありません。最終消費者はボラティリティで繁栄することはありませんが、これらの巨大企業はボラティリティで繁栄します。

たとえば、1865 年に設立されたカーギルは、2022 会計年度の売上高が前年比 23% 増加し、過去最高の 1,650 億ドルになったと報告しました。 1865年以来、かなり長い間世界の穀物貿易の大部分を支配してきたこの企業は、2022年になっても我々が目にしたような利益を上げたことは一度もありません。そしてリストは基本的に続きます。

これは貨物だけの話ではありません。これは一般的に商品取引に関するものです。フィナンシャル・タイムズ紙はこう述べています、「銀行、ヘッジファンド、独立系トレーダー、商品取引にますます移行している資産担保ビジネスなどによる商品取引活動からの粗利益は、2018年の約360億ドルから過去最高の1,480億ドルに増加した」 2022 年には、主にウクライナ戦争の余波が原因です。

ここで、もちろん、カーギルのビジネスは単なる商品取引ではないことに気づくでしょう。そうしないと、これらの数字は加算されません。しかし重要なのは、商品取引全体で絶対的な記録的な利益を上げ、この分野の金融化が進んでいることです。これは、これらの人々がこの必需品市場のボラティリティを利用して繁栄していることを意味します。

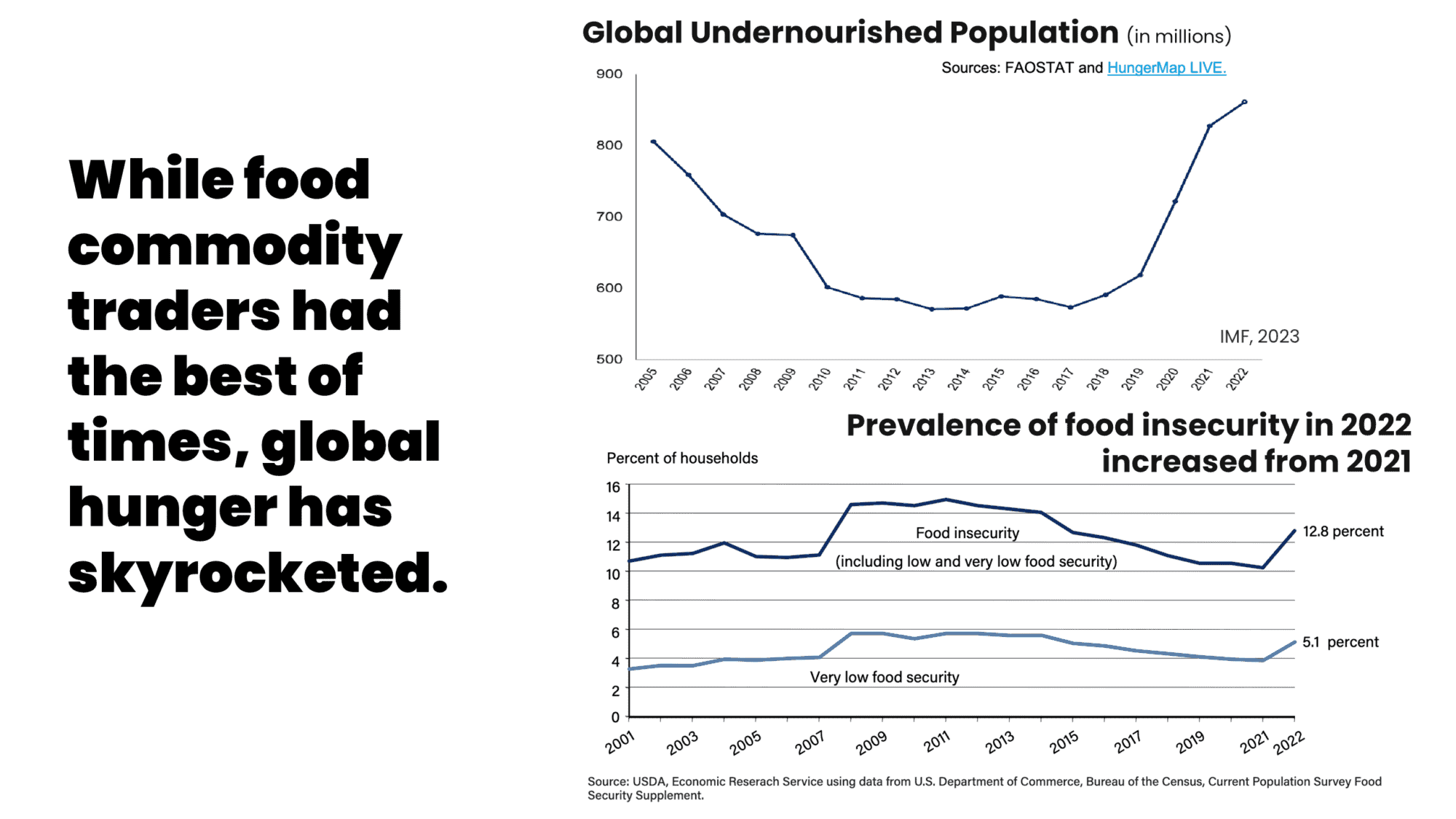

これはインフレだけではありません。カナダや米国のような豊かな国で食料価格のインフレを心配しているのであれば、それは世界の他の地域の飢餓について話していることになります。左上には、IMF の推計に基づいた世界の栄養不足人口のグラフがあります。 2004 年の時点でわかるように、世界中で約 8 億人が栄養不足に陥っていましたが、これはおそらく比較的控えめな推定です。この数は 2022 年にはほぼ 9 億人に増加しました。

言い換えれば、過去20年間の飢餓撲滅のすべての進歩は、穀物のような必需品の価格爆発の裏側で、わずか1年の間に消し去られたことになる。私がサバイバルについて話しているとき、あなたは私のことをドラマチックだと言うかもしれないし、大げさだと言うかもしれないし、明るい黄色のスーツを着て目の前に立っている非現実的な経済学者だと言うかもしれません。それは少し不真面目なようです。しかし、私は実際にはこれについてかなり真剣に考えています。なぜなら、私が言いたいのは、これらの必需品が現在本質的に管理されている方法で管理されている限り、私たちが対処しているとき、それは文字通り人々の生存が危険にさらされているということだからです。大きな衝撃。左下には、米国の食糧不安が見られます。2022 年には、米国のような豊かな国でも、インフレによって食糧不安が悪化したことがわかります。

最後に重要なことを 1 つ説明します。これで退屈するのはやめておきますが、これは重要だと思います。また、これがまったく洗練されていないことにもお気づきでしょう。 Google でオンラインで検索できるデータベースのスクリーンショットを示しているだけです。そして、私はこのまったく洗練されていない方法で、かなり意識的にそれを行っています。なぜなら、これが目に見えるものであることを示したいからです。これは、誰も見つけられないような派手なデータを掘り下げる必要があるものではありません。これは「普通の人々」にとって手の届かないものではなく、文字通りヘッドラインニュースのようなものであり、実際には非常に明白な質問を部分的に読み取って質問し、あえて質問して情報を探す必要があります。また、プレゼンテーションで洗練されていないことや派手な回帰を実行していないことを恥ずかしく思う必要はありません。

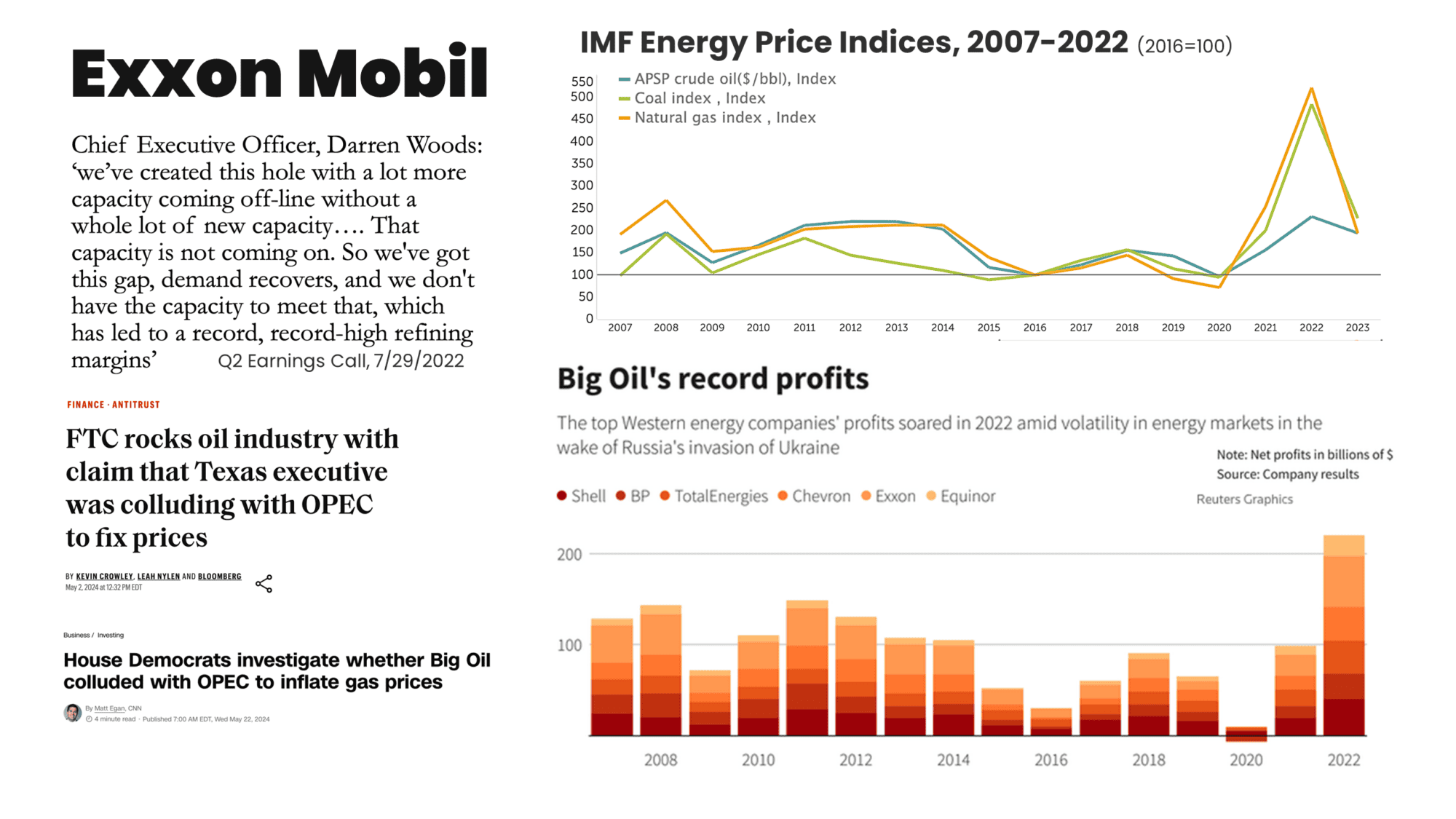

上部には、青で原油、緑で石炭、黄色で天然ガスの価格のチャートが表示されます。そしてもちろん、2022年にはこれらの価格の大規模な爆発も起こりました。一番下には、シェル、BP、トータルエナジーズ、シェブロン、エクソン、エクイノールといった世界最大の石油会社の記録的な利益が表示されます。もちろん、これにはウクライナ戦争による棚ぼた的な恩恵もあったが、2020年に化石燃料の需要がこれまでにない形で崩壊したことも一部だった。ご記憶のとおり、初めて原油価格がマイナスになりました。言い換えれば、新型コロナウイルスのパンデミックの最中に私たち全員が身を潜めていたときに起こったこのマイナスの需要ショックは、基本的に協調して生産を削減する状況をもたらしました。それは、気候変動との戦いという点で、私たち全員が夢見てきたことです。

不可能に思えましたが、それは起こりました。これは、もしどこかの企業が「ああ、シェブロンさん、これからオイルを少し減らします」と言ったら、エクソン社が「ああ、素晴らしいですね、ありがとうございます」と言っていたとしたら不可能なことでもある。もう少しオイルを注入して、あなたの市場シェアを奪っていきます。ありがとうございました。」このようなことは起こりませんでしたが、代わりにマイナスの需要ショックを通じてこの調整効果が得られました。 2021年に需要が回復したとき、当然のことながら、石油会社はコストが下がっていることがわかったため、増産を急ぐことはなかった。容量が限界になったとき、彼らはシャットダウンしなければならなかったのですが、どこでシャットダウンしたのでしょうか?最高のコスト容量。決定を下さなければならない場合は、最もコストの高いキャパシティをシャットダウンすることになります。そのため、需要が回復すると、価格は上昇し、コストは下がり、記録的な利益を得ることができました。

あるいは、エクソンモービルの最高経営責任者ダレン・ウッズ氏は、2022年第2四半期の決算発表で次のように述べた。「当社は、新たな生産能力をあまり増やさずに、生産能力を大幅に減らしたことで、この穴をつくってしまった。生産能力が回復しないため、このギャップが生じ、需要が回復しても、それを満たす生産能力がない。なぜなら、この穴をつくってしまったことで、精製マージンが過去最高を記録したからだ。」

これは私が陰謀論を広めているわけではありません。企業の決算報告を読むと、このことがわかります。これは人々が投資家に記録として語っていることです。実際、ここ数週間で米国連邦取引委員会はこのことを指摘し、2020年の価格固定と実際の減産を巡る石油輸出国機構(OPEC)との共謀の可能性を現在調査している。米国でも、下院民主党は大手石油会社が2020年に石油輸出国機構(OPEC)と共謀してガス価格をつり上げたかどうかの調査を開始した。しかし、こうした調査がなくても、このことは決算報告から基本的に明らかだ。

本質的なことから話は変わりますが、おそらくインフレに関する講義を期待しているでしょう。 「なぜ彼女は特定の企業や世界的な飢餓について話しているの?」と思うでしょう。必需品からインフレの話に移りますが、コインで動く馬の写真を見せてさらに困惑させます。そして、パンデミック以前のインフレに対する考え方は、基本的にこのコインで動く馬の仕組みに似ていたと私は主張します。この馬の大きな特徴は一次元性があることだと思いますね。前後に揺れるだけです。もう 1 つの重要な特徴は、馬がどのくらい前に行っているか、どのくらい後ろに行っているか、そしてこの正確な帯域幅内でこの馬の動きを保持しているメカニズムが何であるかによって正確に知ることができることです。

つまり、私たちは一次元の世界にいるのです。私たちは、物事を望ましい範囲内に保つために操作する必要がある変数を正確に知っており、これが金融政策のあるべき姿のようなものです。インフレはマクロ経済レベルで発生し、基本的にマクロ経済の起源から結果のマクロ経済まで一次元であり、したがって、1つのレバーで制御することもできると仮定して、基本的に1つの政策レバーで金利を目標に維持することになっていた。

残念ながら、インフレに関するこの考え方は少し単純すぎたと思います。そしてもちろん、私の描写も公平を期すために単純でした。しかし、パンデミックの状況においては、この考え方は失敗したと思います。実際、この理解を支えていたのは依然としてミルトン・フリードマンの精神であり、たとえば彼が1974年に表明したように、インフレの要因として石油と食料の価格を指摘する人々に応えた。

「すべての政府関係者が指摘している石油と食料はどうなっているのか?彼らは価格爆発の明白な直接的原因に気づいているのか?まったくそうではない。相対価格の変化と絶対価格の変化を区別することが不可欠である。その原因となった特殊な状況」石油と食料の価格が上昇したことで、購入者はそれらにもっと支出する必要があり、他の品目への支出が減ったので、他の価格の下落または上昇のペースが他の場合よりも緩やかになったのではないだろうか。あるものの価格が他のものと比べて大きく変化することによって?」

ミルトン・フリードマン、1974年ノーマル

序章で注目したいのは、インフレについて国民が実際に理解できる説明が必要であるという指摘です。ここでの暗黙の攻撃は、一般の人々のインフレに対する理解に対するものである。「あなたはそれが理解できないのです。あなたは石油や食料に目を向けますが、残念ながら、あなたにはまったく理解できません。説明するには部屋にいる経済学者が必要です」あなた。"これはここでの暗黙の基調のようなもので、これはすでにこの 1 年、1 年半の間に、新しい種類の一般的な文に置き換えられており、現在では、すでに非常に確立された、非常に確立された多くの論文が発表されていると思います。主流派の経済学者。

今日のインフレを理解したい場合は、次の言葉を使用してください。「経済学者は、インフレの回復には供給ショックとボトルネックが重要であることを示しています。」

言い換えれば、インフレの回復には相対価格の変化が不可欠だったということだ。しかし、私たちがよく理解できていないのは、もし私たちがこのような緊急事態の世界に生きているとしたら、さらに多くのショックが起こる世界に生きているとしたら、私たちが心配すべきショックとは何なのかということです。 ?金融危機を振り返ってみて、金融危機後に銀行に対してストレステストを実施し始めたことを振り返ってみたらどうなるでしょうか?今日の経済に対してストレステストを実施したい場合、金融安定にとって脆弱な点となるセクター、価格は何でしょうか?

ドイツ訛りで話すと、こんなかなり病的な比較ができるような気がします。投入産出モデリングは、第二次世界大戦中の米国の戦略爆撃で最初に適用されました。そのとき、彼らは「敵の経済における脆弱な点となる標的は何か?」という質問をしていました。私たちがこれらの地点に到達したとき、局地的に与えられた損害とは不釣り合いな敵の経済への爆発を引き起こすでしょうか?そのために、彼らはネットワーク分析を使用してこれらの神経痛点を特定しました。

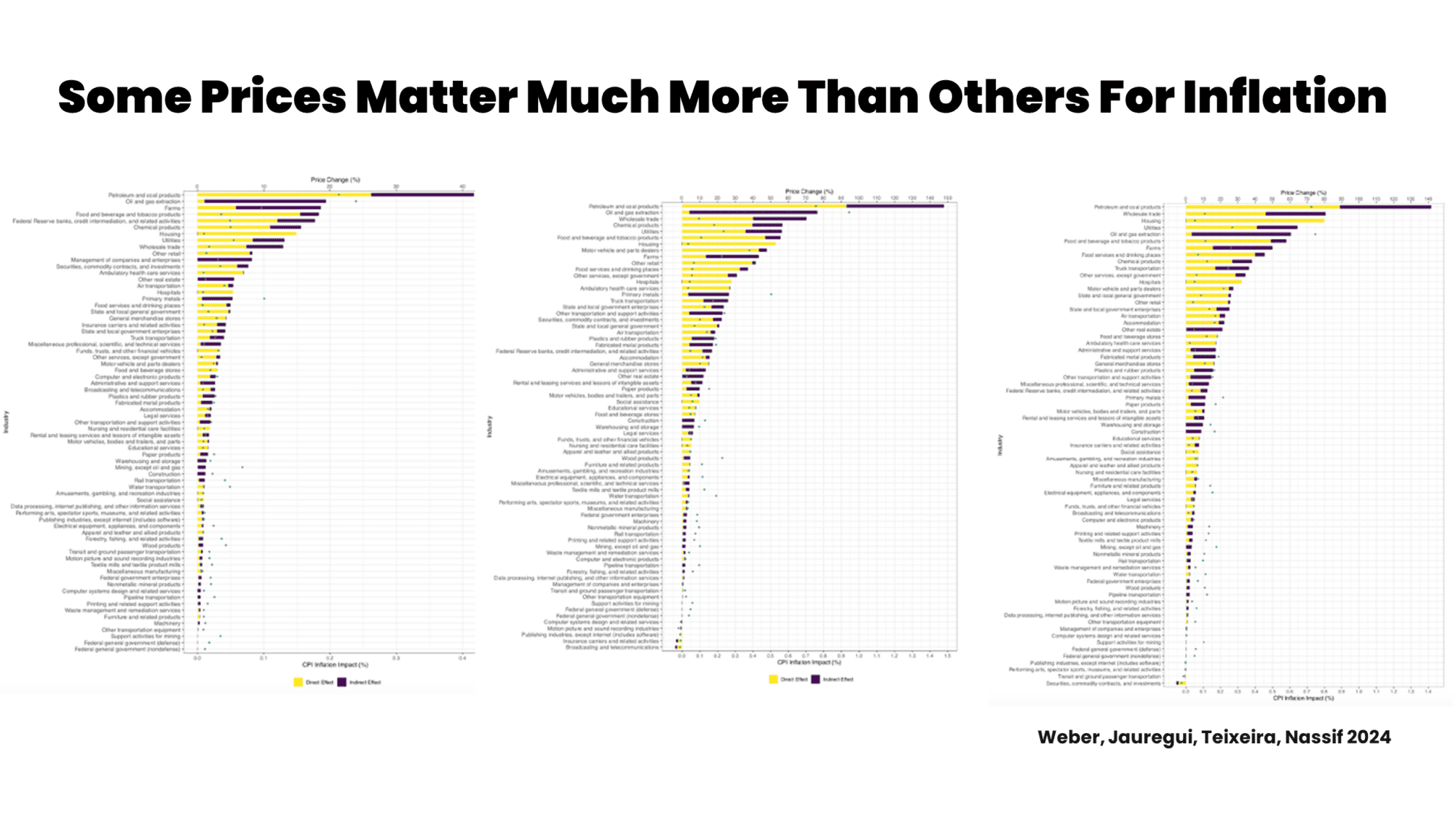

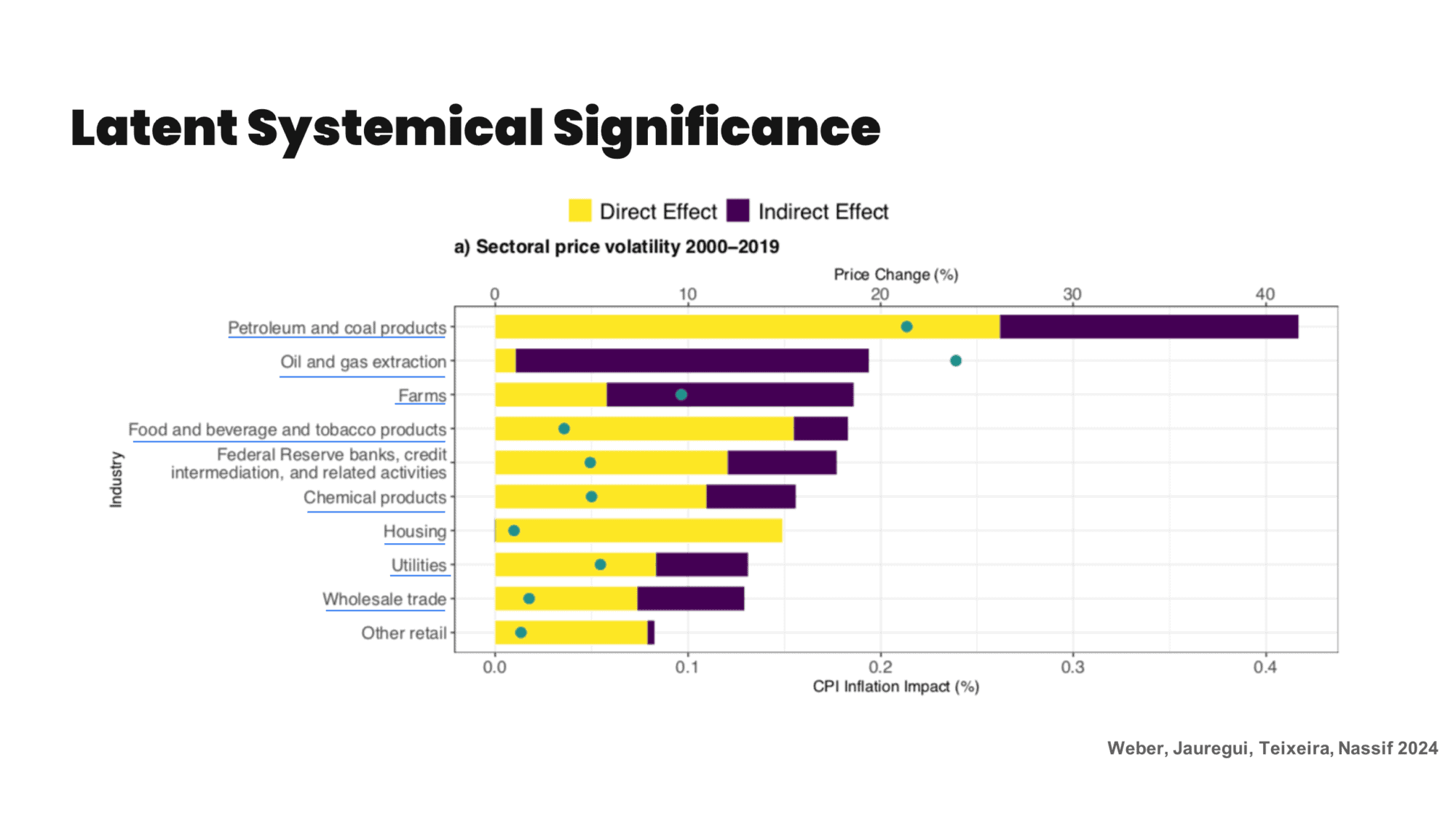

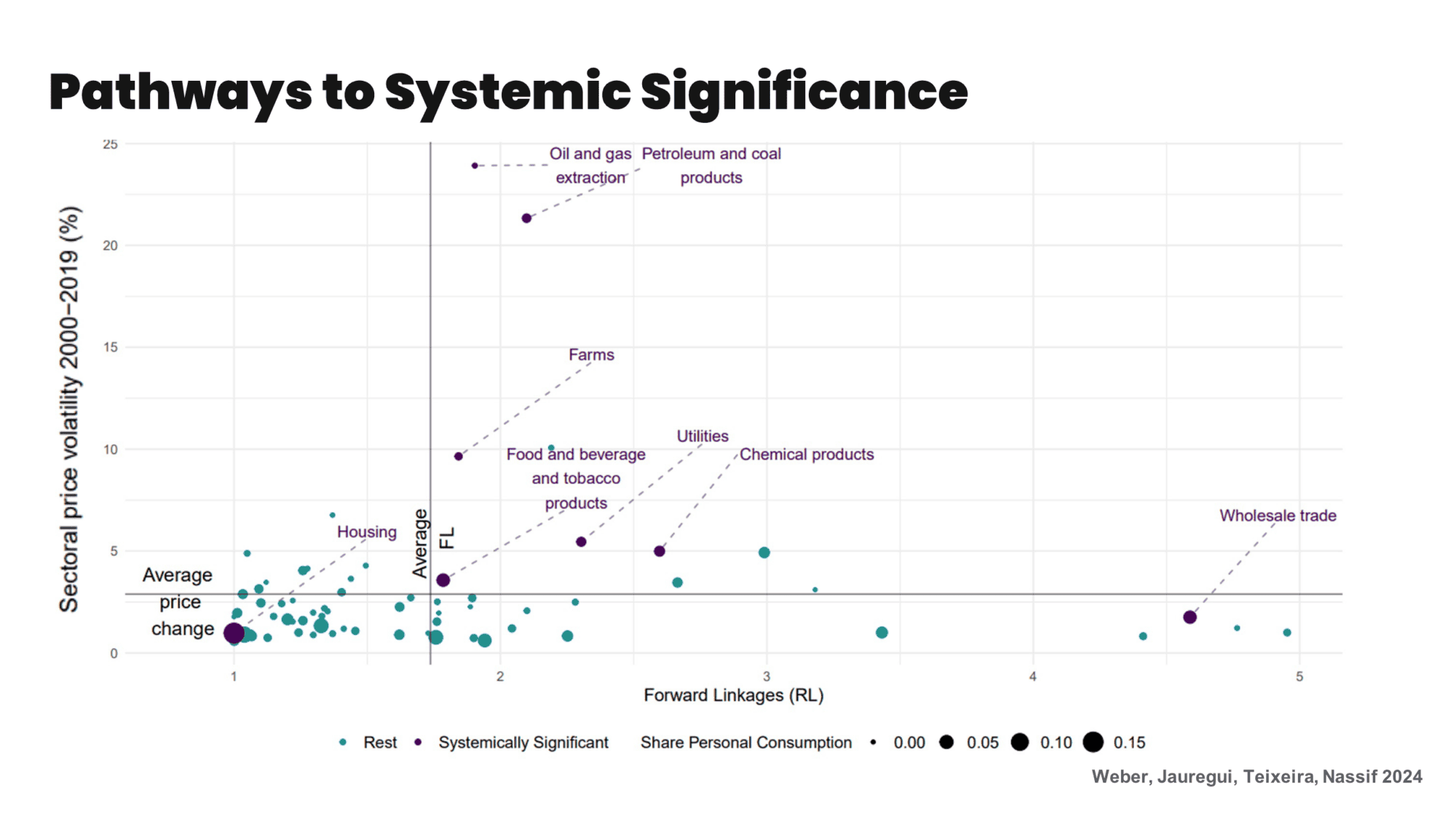

したがって、私たちが研究で行ってきたことは、インフレに着目した場合に脆弱性となる点が何であるかを特定しようとすることです。私たちはシミュレーションを実行してきましたが、これを次のグラフに基づいて説明します。これは誰も読むことができないと確信しています。これらのバーはそれぞれ、

これらのバーにはそれぞれ黄色と紫の 2 色があります。私たちがやったことは、この産業連関ネットワーク内の各経済部門に価格上昇を「ショック」を与え、その部門で価格が一定量上昇した場合に何が起こるかをシミュレーションしたことです。次に、これを次のセクター、次のセクター、さらに次のセクターに繰り返します。

このシミュレーションを通じて、食品の価格が上昇すると、消費者物価指数の価格が上昇するため、インフレ率が上昇するという直接的な効果がわかります。また、レストランの投入価格が上昇するため、キューへの間接的な影響も見られます。

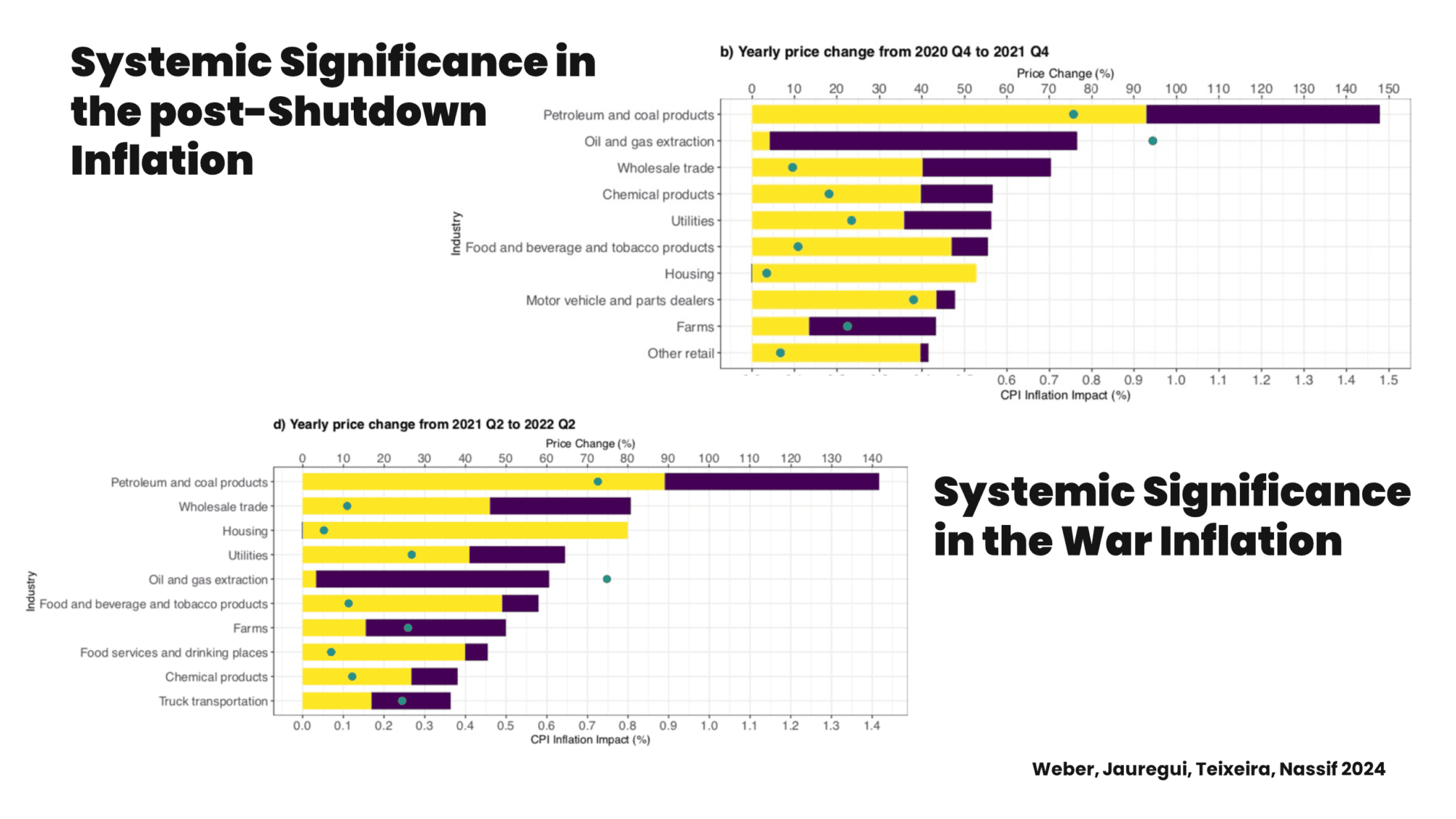

左側では、米国でのパンデミック前の価格変動に基づいた価格変動を使用しています。中央のグラフでは、2021 年の第 4 四半期、ちょうどパンデミックによる閉鎖から抜け出した時期の実際の価格上昇を使用しています。そして右側では、2022 年の第 2 四半期、つまりウクライナ戦争が始まったばかりの時期の値上げを使用しました。

ここでわかるのは、一部のセクターの価格が他のセクターの価格よりもはるかに重要であるということです。ここでモデル化した方法には、これらの棒グラフの形状を与えるものは何もありません。しかし、インフレに非常に大きな影響を与えるセクターは少数であり、他のセクターはそれほど重要ではないことがわかります。

これらの部門が実際に何であるかを拡大して見てみると、石油と石炭製品、石油とガスの採掘、農場、食品と飲料とタバコ製品、化学製品、住宅、公益事業、卸売業であることがわかります。ここで、これは危機前の価格変動率を使用しています。 FRBのことを省略していることに気づいた方もいると思いますが、もちろん、私はFRBがシステム的に重要ではないとは考えていません。言い換えれば、私は連邦準備制度がシステム的に重要であるという意見を全く持っています。実際、私は現在、システム上重要なセクターの 1 つ、つまり貨幣の価格操作に依存したインフレ対策体制をとっていると主張したいと思います。

言い換えれば、私たちは金利だけ、お金の価格だけに焦点を当ててインフレ問題全体を管理しようとしているのに対し、私は、システム上重要な他のさまざまな価格にも注意を払う必要があると主張します。より一層の物価安定を実現することが重要であると考えます。

2021 年の第 4 四半期と 2022 年の第 2 四半期に同じ演習を行うと、基本的には以前に名前を挙げた影響力のあるセクターがまったく同じになります。ただし、ここでの 1 つの例外はトラック輸送であり、米国全体のトラック運転手不足を反映しています。このセクターのインフレへの影響が大きいと判断した国。この種の枠組みにおいてシステム的な重要性への道筋は何かと自問すると、それは基本的に 3 つの次元です。

1 つ目は、CPI のウェイト、消費バスケットのウェイト、またはこれをより一般的な言語に置き換えると、人々の消費と生活にとっての財の重要性です。

2 番目の次元は、ここでは横軸にある順方向のつながり、つまり、他のすべての部門の生産に対する部門の重要性です。

そして3番目の次元は価格変動性です。言い換えれば、価格が変動する傾向です。なぜなら、すべての価格は異なる市場、異なる次元、異なるダイナミクスを持っているため、すべての価格が同じ量だけ動くわけではないからです。

これをより直観的に考えると、これは基本的に、インフレに必要なものは 3 つのグループに分類されると言っていることになります。それは人間の生活に必要なもの、生産に必要なもの、そして卸売業などの流通や商業に必要なものです。これには、物を移動するために必要なあらゆる種類の商業インフラが含まれ、海上輸送も含まれます。

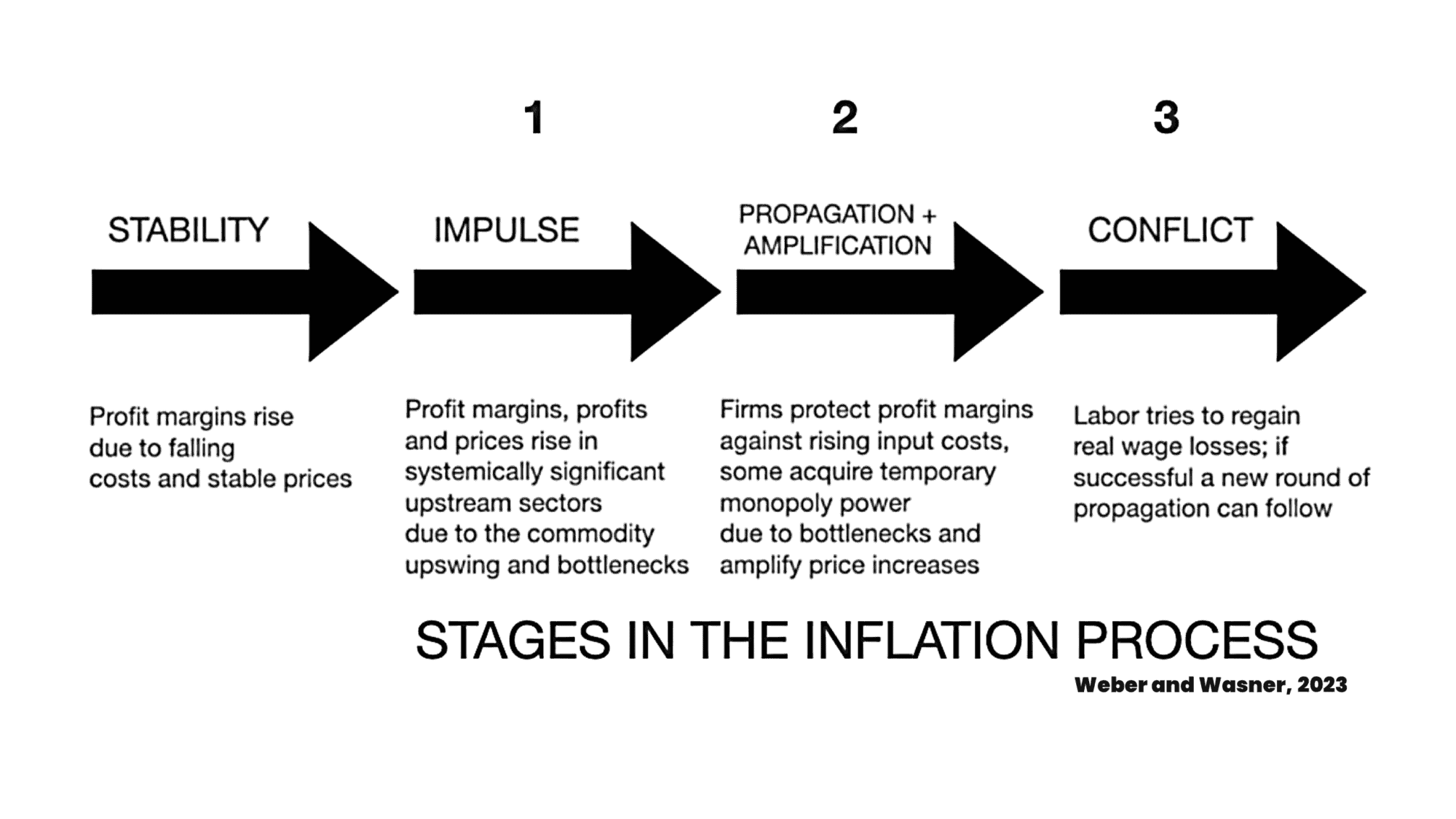

何が重要なポイントなのかというこの分析から、これを実際のインフレ分析にまとめることは、私たちが売り手のインフレに関する論文で行ったことであり、インフレのプロセスには 3 つの段階があると主張していました。価格安定の状況から抜け出した当社は、すでに信じられないほど高いレベルの企業集中を有しており、信じられないほど高いレベルの市場支配力をすでに持っていました。この道徳的な言葉を使いたければ、私たちはすでに非常に貪欲な企業を持っていましたが、政治的な理由からそれを望んでいるかもしれませんし、分析上の理由から望んでいないかもしれませんが、いずれにせよ、企業は以前からすでに利益を追求し、貪欲でした。しかし、価格は非常に安定していました。では、安定した状況を不安定な状況に変える何が起こったのでしょうか?

私たちが主張しているのは、これは先ほど特定した重要な分野へのショックによって引き起こされたということです。しかし、これらのショックだけがあった場合は、地域的な価格の爆発も起こっていたでしょう。そしてもしかしたら、「ああ、それは一時的なものだから、身を乗り出して待ってもいいよ」と言えるかもしれません。私は今でもそうは思いません。なぜなら、私たちは生活必需品について話しており、食料の価格は人々にとって非常に重要であるため、身を乗り出して待っていると言うのは優れた解決策ではありません。

実際に起こったことは、これらの地域的な価格ショックが、「売り手インフレ」のプロセスを通じて一般的なインフレに変わったことであり、この場合、これらのコスト増加に直面した企業は、これらのコスト増加を吸収せず、代わりに、保護するための価格設定によってこれらのショックに対応しました。彼らの利益率。ここまでのところ、大多数の人々が購買力の低下を経験しているであろう状況が続いています。彼らはマージンを守ってくれる企業に直面しているが、一方で人々は購買力を失っている。最終的には人々が反撃し、より高い賃金を要求するようになり、その時点で売り手インフレの紛争段階に入る可能性があります。

しかし、ここでの賃金の追い上げはこのインフレの結果であり、インフレの起源ではありません。これは、労働者が生活水準を取り戻そうとする必死の試みです。始まりでも、起源でも、売り手のインフレ段階に焦点を当てたインフレを引き起こしたものでもありません。これを理解するには、こうしたコストショックは、たとえ非常に集中度の高い企業であっても、企業間の調整メカニズムとして機能するということを強調する必要があると思います。

たとえば、あるセクター全体を支配している企業が 3 社ある場合、他の企業も価格を引き上げていることを確信せずに価格を引き上げ始めるのは困難です。たとえば、あなたがホンダで私がトヨタで、ホンダが値上げを始めた場合、トヨタはこう言います。

「ああ、ありがとうございます。私はあなたの市場シェアを奪います。なぜなら、私は自動車業界にこれまで存在した中で最も効率的で、世界的で、強力な生産ネットワークの一つを指揮しているからです。私の友人のホンダ、あなたも同様です。価格を上げることを選択したので、市場シェアを失いました。私は世界中にさまざまな企業を持ち、地球全体にこれらすべての工場をすぐに動員できるので、一晩で生産を増やすことができました。」

明らかに、これはまったく愚かであり、このような状況では誰もこれを行いません。これが、信じられないほど集中しているセクターであっても、企業が安定期には価格を安定させている理由です。しかし、コストが上昇し、今では誰もがマージンを守るために価格を設定しようとしているという、この業界の全員に非常に明確なシグナルを送るようなショックがあれば、別の企業が市場シェアを奪うというこの恐怖はもう存在しません。コスト構造自体が価格設定の行動を調整しています。

これに加えて不足がある場合、私はまだトヨタで、あなたはホンダだとしましょう。私たちは二人ともコンピューター チップに依存していて、最近の歴史のある時点で起こったと思うのですが、コンピューター チップが不足しています。すると、突然お互いのことを知り、コンピューター チップがある分だけ車を生産できるということになります。 。所有するコンピューターチップの数によって市場シェアが凍結されるため、市場シェアをめぐる競争はすべてなくなります。私の市場シェアは、私が持っているコンピューターチップの数によって凍結されています。そして今、私たちはそれぞれが独占企業であるかのように価格を引き上げることができるようになりました。つまり、利益率を高める方法で価格を引き上げることができるのです。

この一時的な独占の話は重要な話だと私は主張しますが、それは一般的な話ではありません。一般的な話は、コストショックと価格上昇を調整するコストショックの話です。それが、私が重複する緊急事態を非常に心配している理由であり、この講義をこれらのショックから始めた理由です。

私たちが読んでいる決算報告の内容を少しだけご紹介します。皆さんにも決算報告を読むことをお勧めします。実際、決算報告書を一度も読まずに経済学の学位を取得して卒業すべき人はいないと思います。これは、企業のリーダーがビジネス戦略についてどのように考えているのか、また、それをどのように人々に伝えているのかを知ることができる最高の教訓だからです。彼らはお金を与えるよう説得したいのですが、これは彼らにとってかなり一か八かの会話です。

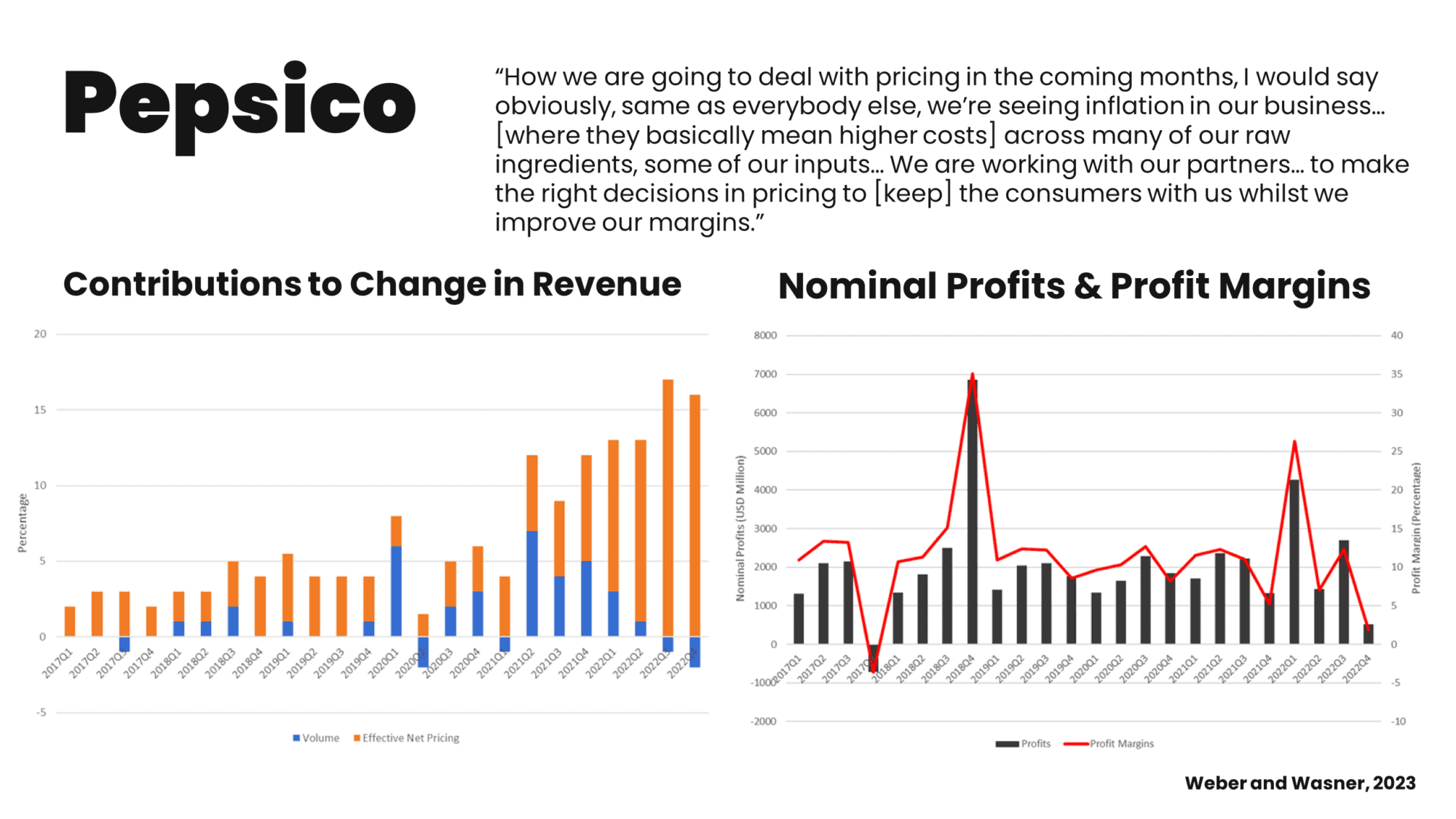

たとえば、ペプシはコストショックにどう対処するかについて次のように語っています。

「今後数か月間、価格設定にどのように対処するかですが、明らかに、他の皆さんと同じように、私たちのビジネスではインフレが見られます…[インフレは基本的にコストの上昇を意味します]多くの原材料、一部の原材料でインフレが発生しています。」私たちのインプット…私たちはパートナーと協力して…利益率を向上させながら、消費者を私たちに引き留めるために価格設定で正しい決定を下しています。」

チャートの上部から、オレンジ色で価格が上昇し、青色で出来高が増加していることがわかります。数量が減少しているにもかかわらず、価格は依然として大幅に上昇していることがわかります。言い換えれば、これは需要が高まっている状況、つまり人々がより多くのものを求めているのに価格を上げ始める状況ではありません。これは、実際に需要が減少し、量が減少し、価格が上昇している状況です。

下のグラフの赤色で利益率も確認できます。そして、彼らはかなり好調でしたが、基本的にマージンを増やすのではなく保護したことがわかります。したがって、彼らは証拠金の増加について頭を下げていましたが、基本的に彼らが達成したのは証拠金の保護です。

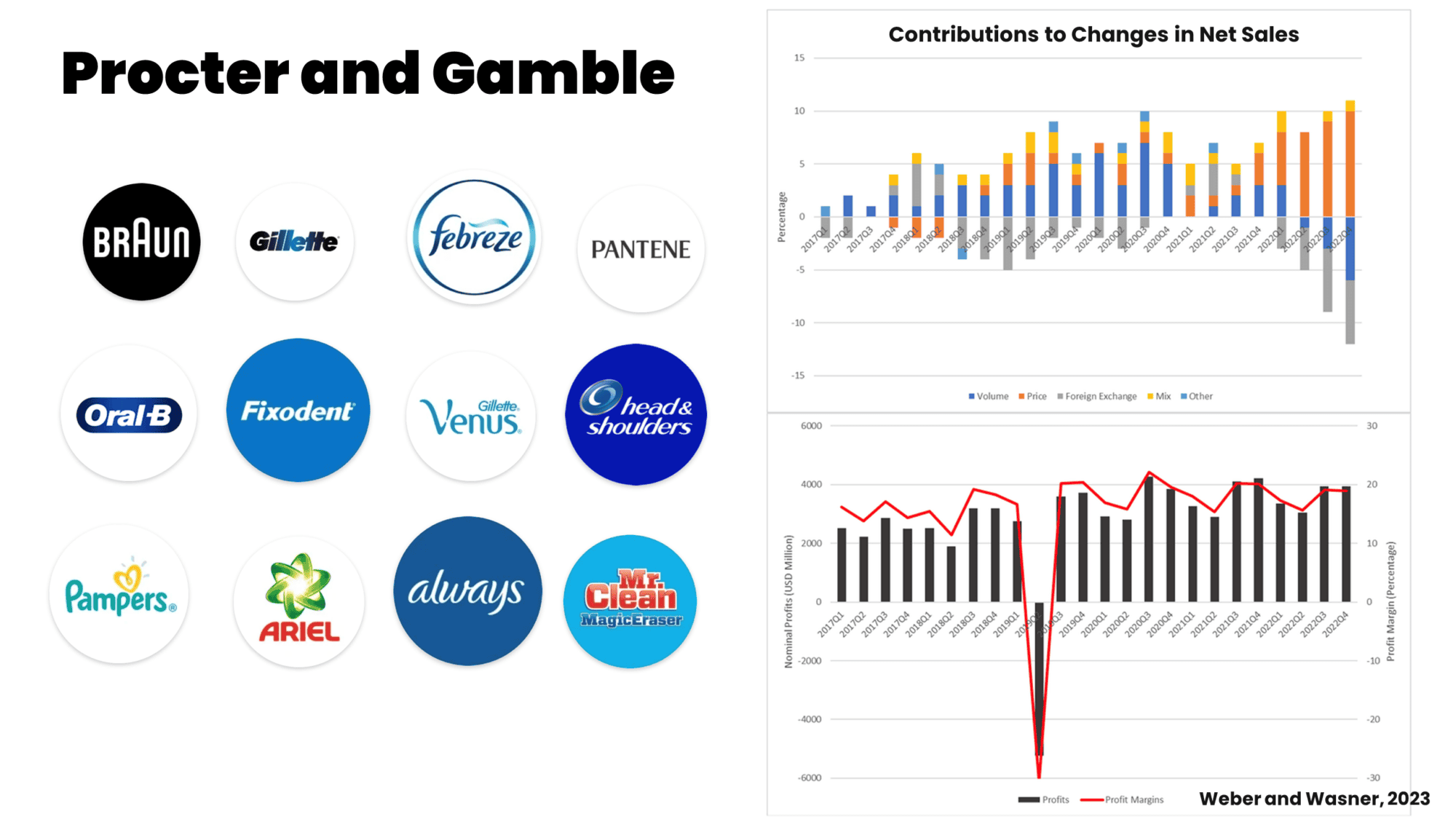

もう一つの例はプロクター・アンド・ギャンブルで、次のように述べています。

「当社は、消費者にとって不可欠な日常使用カテゴリー、健康、衛生、清掃に重点を置いたポートフォリオをスタートし、インフレ環境にこれまで以上に対処できる立場にあります。自由裁量カテゴリーとは対照的に、消費者にとって不可欠なものです。」このような環境では、最初に消費者の集中力を失うのです。」

言い換えれば、必需品、需要が非常に非弾力的なものに焦点を当てるというこの考え方は、プロクター・アンド・ギャンブルのような企業のポートフォリオ戦略の一部です。企業がマージンを守るのであれば、定義上、それは会計上の基本的な問題です。

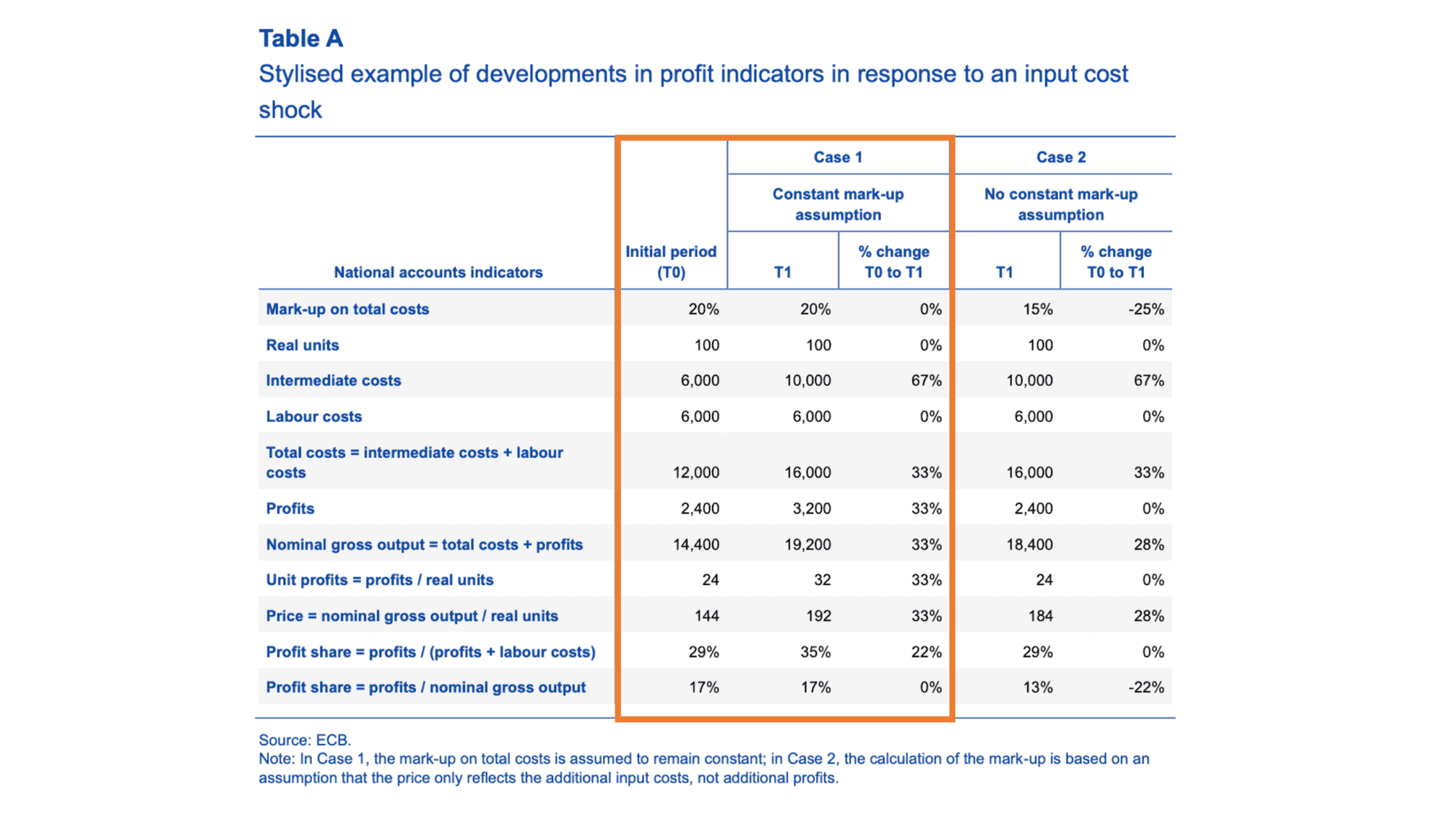

これは、これが基本的な会計の問題であることを示す欧州中央銀行の図表です。コストの増加に対して利益率が一定であれば、利益が増加することを意味します。これは、安い家を購入して仲介業者に 3% の仲介手数料を支払う場合、または高価な家を購入して仲介業者に 3% の仲介手数料を支払う場合、一方が高く、もう一方が低かったのと同じです。料金。あるケースでは、ブローカーの利益は他のケースよりもはるかに大きくなりますが、割合は変わりません。これは、マージンを保護することで利益が増加する理由とまったく同じ仕組みです。

これまで紹介してきたことはすべて非常に平凡なものですが、経済現象をリアルタイムで理解したい場合は、手持ちのデータを操作する必要があるということも強調したいと思います。企業の決算発表は、たとえ経済指標ほど「体系的」ではないとしても、リアルタイムで利用できるデータポイントの 1 つですが、繰り返しになりますが、これは「一般の人々」にインフレについて考える力を与えるという点にまで遡ります。これは誰もが読むことができ、リアルタイムで公開されている種類のデータです。

これには一定の需要の側面もあり、価格は需要と供給の図における単なる点ではなく、結局のところ、価格は企業とその顧客との間の社会的関係であると私は主張します。私は、企業が価格戦略においてこれを社会的関係のように管理しており、顧客がだまされたと感じて関係を終わらせるような方法で顧客の邪魔をせずに、どれだけの価格を受け入れることができるかを検討していると主張したいと思います。

テレビを見ていると、小売業界団体がサプライチェーンの壊滅的な混乱について警告しているのを目にします。テレビをつけるたびにこの種のニュースが流れますが、パンデミックの真っ最中には特にそうでした。そして食料品店に行くと、自分が買っているものが突然 20% 高くなっていることに気づきます。以前よりも。 「ああ、なるほど、それは当然だ。明らかに、大規模な混乱が起きている。サプライチェーンに問題がある。品不足のため、物の値段が上がっている。」と思うでしょう。顧客が喜んで支払う金額の正当性は、この方程式の重要な部分だと私は思います。ブルームバーグの編集長であるトレイシー・アロウェイが「言い訳」と呼んでいるものです。

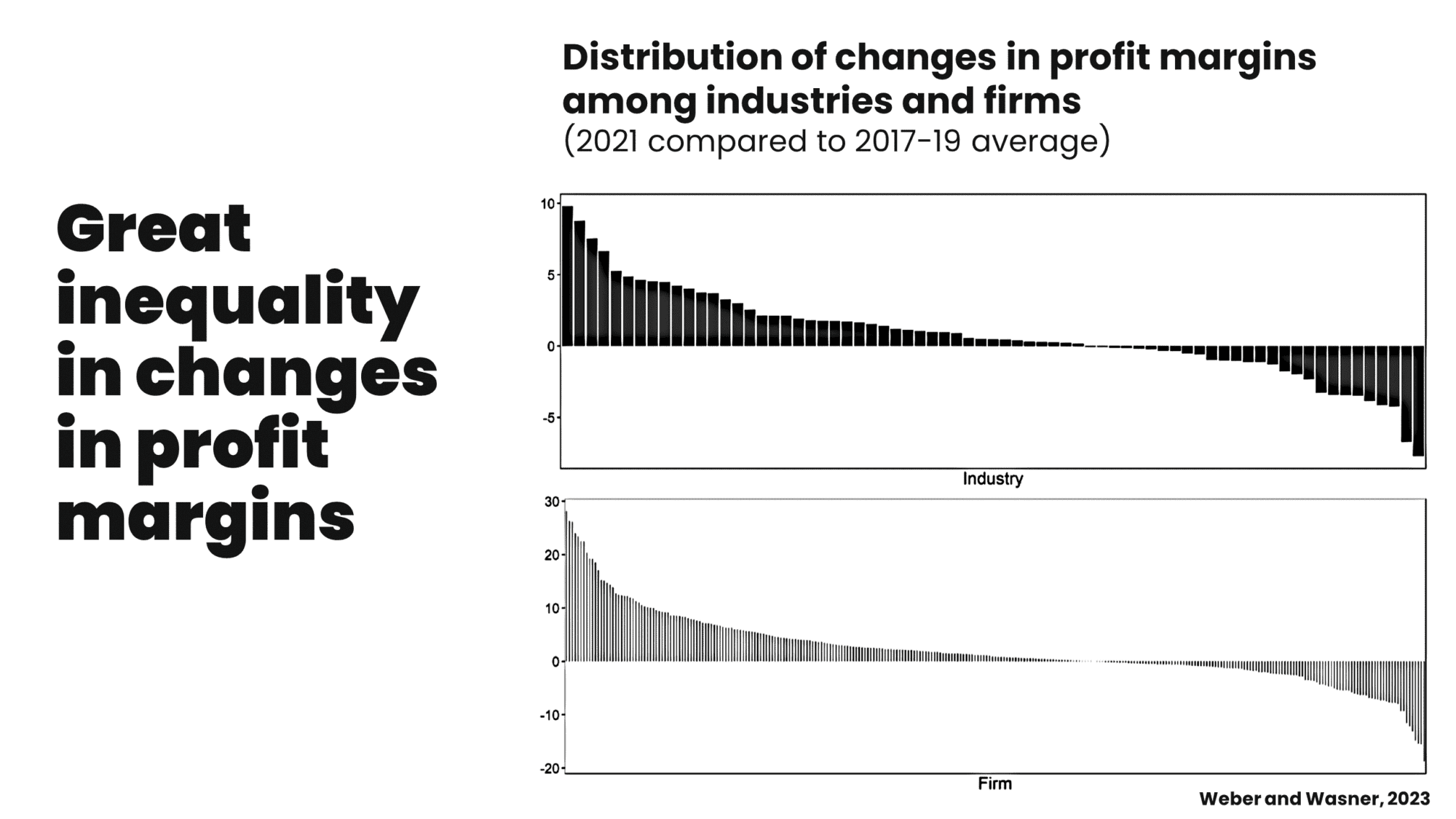

もちろん、すべての企業がこの恩恵を受けたわけではありません。ここでは、2017~2019年の平均と比較した2021年からの利益率の変化を、上のグラフでは業界レベルで、下のグラフでは企業レベルで見ることができます。これらの企業の約 3 分の 2 程度がこれらのショックから利益を得たが、約 3 分の 1 程度が損失を被ったことがわかります。こうした経済ショックが起こる前に市場支配力を持っていた企業は、そうでなかった企業よりも多くの恩恵を受けたことを示唆する論文がいくつか発表されている。

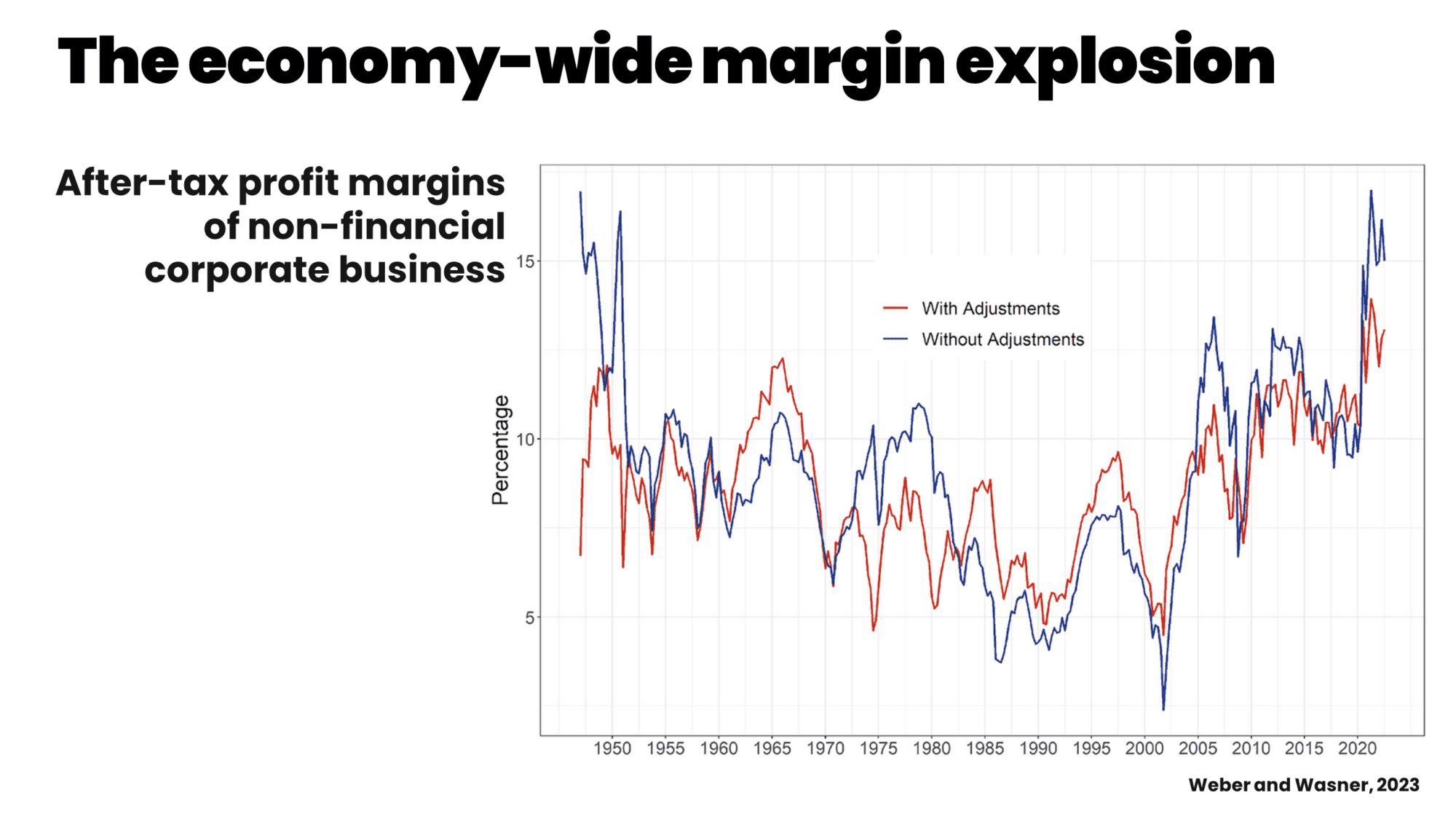

これらの重要なセクターでの利益爆発と、経済全体の一般的な傾向としてのマージン保護を組み合わせると、マージンは増加します。実際、これは 1947 年から 2023 年までの米国の非金融企業の事業利益率のグラフで、2020 年から 2021 年にかけてほぼ垂直の線が見られます。私がガーディアン紙の記事を書いたのはまさにこれでした。なぜなら、私は利益率のニュースを見ていて、その時点で利益率が爆発的に上昇しているのを目の当たりにしていたからです。長いチャートを見ていたところ、第二次世界大戦からの移行以来、そのようなことは何も起こっていないことがわかりました。私は著書『中国はいかにしてショック療法から逃れたか』で第二次世界大戦からの移行について研究しており、その移行と当時のインフレの課題について一章を費やしていました。このようにして私は、当時のあらゆる学派の経済学者たちが、過渡期と戦後の利益爆発のこの時期に、分野ごとに結びついた的を絞った介入を主張し、価格統制を主張していたことを理解するようになった。

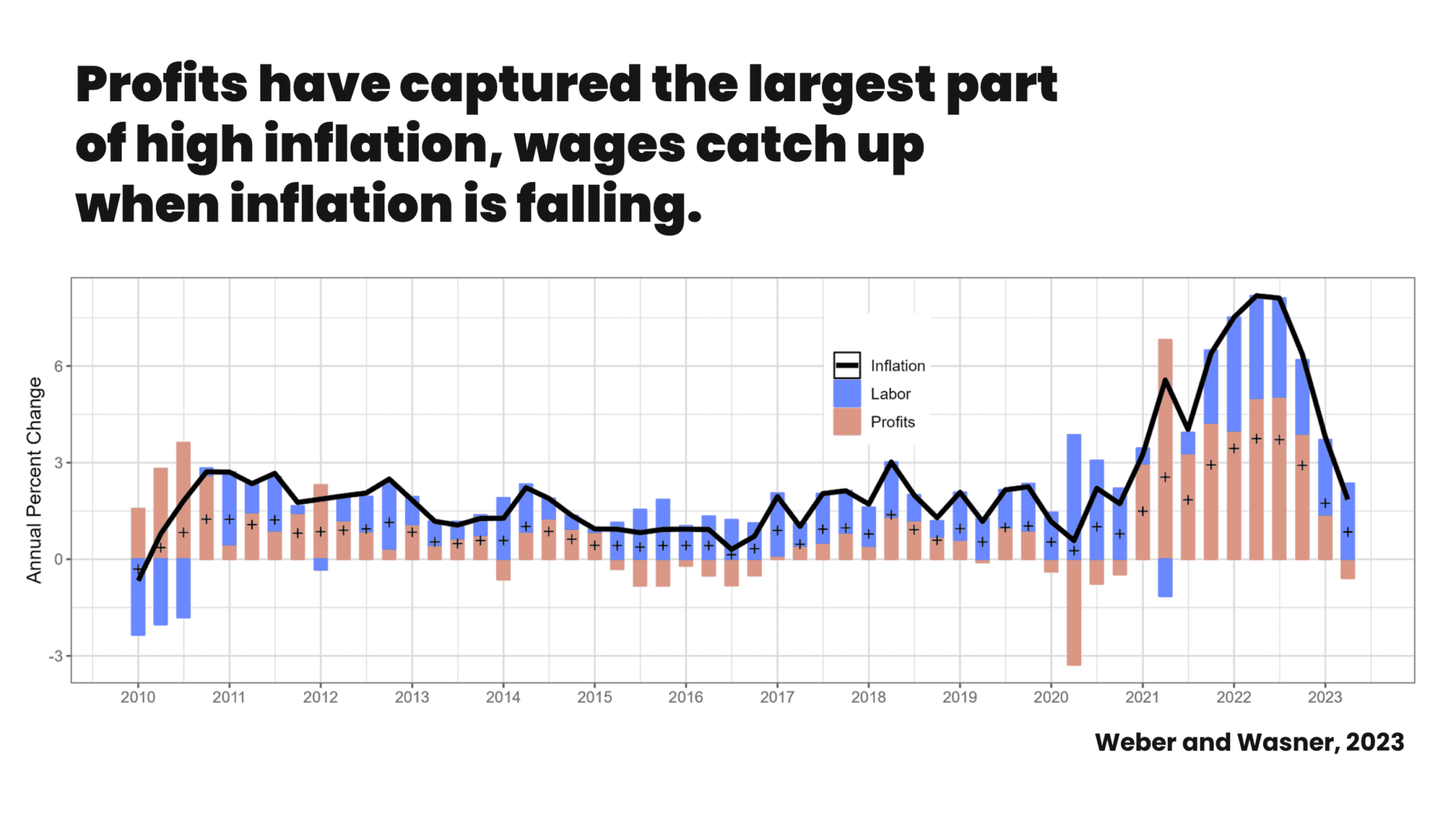

紛争段階に来て、利益と賃金の間のインフレの分布を見ると、上のグラフで、利益がオレンジ色、GDPデフレーターにおける労働賃金の割合が青色で示されており、インフレ率が上昇していることがわかります。インフレが下がっているとき。米国の最近の金融四半期では、賃金がインフレに占める割合が大きくなっているのは事実だが、当時はインフレが下降傾向にあった。これは、私たちが初日から主張してきたことと完全に一致しています。つまり、人々は生活条件の恒久的な低下を受け入れないため、最終的には賃金が追いつかなければならないということです。

結論として、古い安定化パラダイムが多くのパラダイムに失敗すると私が考える理由を要約することから始めたいと思います。金融財政緊縮政策は経済を冷やし、賃金を押し下げることを目的としているが、賃金上昇は売り手のインフレの結果であり、需要は水準よりも構成が変化した。特定のレベルで需要の急増があったのは事実ですが、構成の変化はレベルの変化よりもはるかに大きかったです。緊縮財政を課すということは、水準を引き下げることにある。

賃金の追い上げを阻止することで、売り手のインフレがもたらす下から上への再分配を強化する。

マクロ経済の引き締めは、インフレプロセスの第 3 段階でインフレがすでに一般化しているときに始まり、高い経済的コスト、そして政治的コストも伴うことを付け加えておきたいと思います。

私たちは、緊縮財政と右翼政党の台頭との関連性を示す非常に綿密な実証研究を数多く行っています。私たちの民主主義がこれまでにないほど脆弱になっている現在、私たちはこのことを真剣に受け止め、緊縮財政でインフレと闘うことの政治的影響を進歩的な観点からの深刻な懸念事項として理解しなければなりません。他のすべての経済的理由に加えて、

また、大企業は中小企業よりも信用力が高く、実際に企業の集中を高める可能性があるため、信用引き締めは大企業よりも中小企業に大きな影響を与えます。また、インフレを促進する重要な部門の一つである住宅の手頃な価格の危機をさらに悪化させると同時に、利上げを非常に早く金利上昇を住宅保有者に転嫁してきた銀行にさらなる棚ぼた的利益をもたらしている。住宅ローンを利用しており、預金口座を持つ人々への金利上昇の転嫁が非常に遅い。

気候変動に対処するには大規模な投資と国民の支援が必要です。人気のあるサポートの部分は過小評価されがちだと思いますが、これは絶対に重要です。どちらも緊縮財政によって損なわれている。

グローバル・サウスにおける債務危機と為替危機は、現在の「安定化パラダイム」では、富裕国の安定化の巻き添えとして受け入れられている。

だからこそ、新しいパラダイムが必要だと私は考えています。

銀行が大きすぎてつぶせないのと同じように、システム上重要なセクターの企業は「必要不可欠すぎてつぶせない」ため、まったく同じロジックを必要不可欠なセクターに適用する必要があります。実際、それが私が近々出版する本で展開していることです。コストショックと供給制約により、競争が制限され、価格上昇が調整され、利益が増加する可能性があります。

言い換えれば、このような緊急事態においては、競争は価格をコントロールすることができないのである。平常時は競争によって価格をコントロールできるが、緊急事態が重なる現在では、さらなる衝撃が襲いかかっている。多くの人にとって最悪の時が企業にとって最高の時であるとしたら、経済的回復力は手の届かないものになります。

必要不可欠なセクターの供給ショックを緩和し、価格爆発を防ぎ、グリーン移行を可能にしながら売り手のインフレを抑制するインフレ対策ツールボックスが必要だ。

このようなツールボックスの一部の重要な手段は、必需品の早期警告システムの価格監視である可能性があります。タイミングが重要であるため、注意を払う必要があるからです。

エネルギー危機の際にドイツで経験したことから言えるように、私たちは

理想的には、価格を安定させるためだけでなく、グリーン変革を促進するために公共調達の戦略的ツールとして使用するために、組織のさまざまな地理的レベルで、必需品の仮想および物理的な緩衝在庫が必要です。

供給を調整し、供給をより弾力的にするための手段がないときに、必需品の価格爆発を防ぐために、緊急の価格上限が必要です。

このような価格高騰が経済全体に波及するのを防ぐために、棚ぼた的利益税と価格つり上げ法が必要です。

私たちは、必需品に対する厳格な規制、非金融化、独占禁止、回復力、変革基準を必要としています。

そしてもちろん、回復力と必需品の変革に対する公共投資も必要です。変革は結局のところ、本質的なものをどのように変革するかという大きな課題に焦点を当てています。

どうもありがとうございます。

0 件のコメント:

コメントを投稿