クイックに理解する「MMT(現代貨幣理論)」

先日、お付き合いのある経営者の方から「最近よく耳にするMMTってどういうものなんですか?」とお問合せいただきました。MMTとは「Modern Monetary Theory」の頭文字で、日本訳では「現代貨幣理論」と訳される経済理論です。日本語の文献はまだまだ少ないですし、Web検索をしても出てくる記事や資料は文字だらけ、専門用語だらけで、大変とっつきにくい印象をお持ちの方も多いと思います。

そうかと思えば、「国は財政赤字を気にせずドンドン政府支出を増やすべき」などのインパクトが強い内容が切り取られ、トンデモ理論のように評されることもあり、正確に理解されていない傾向もあります。

そんな状況を鑑み、今回、「日本で一番分かりやすいMMTの解説記事を書こう」と思い立ち、執筆を行いました。ポリシーは可能な限り「イラストで説明」、そして「文章説明少なめ」で読者の負荷軽減を図ること。

それでは、この記事が少しでも皆さんのMMTに関する理解の一助になれば幸いです。

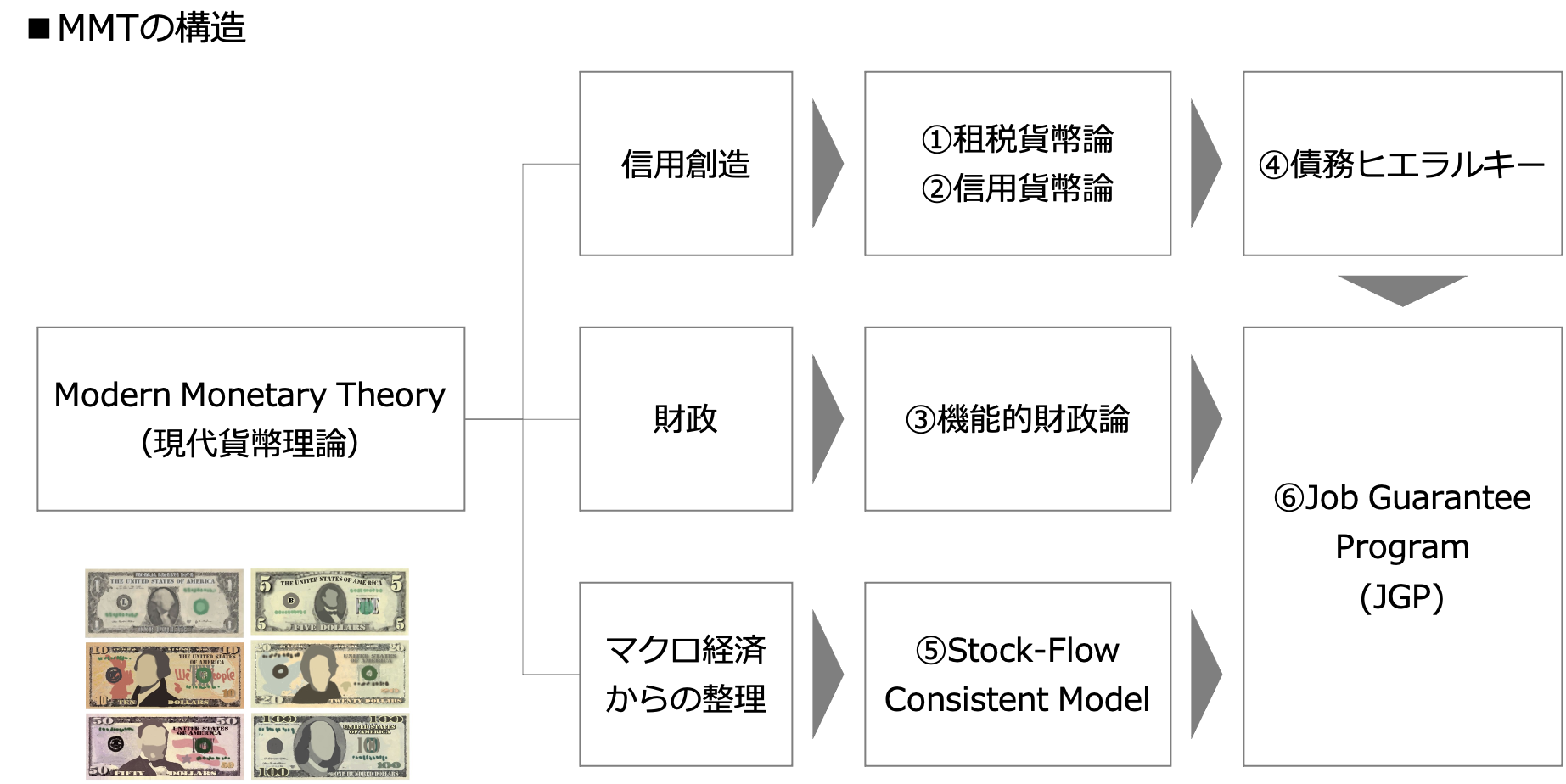

1. MMTの理論構成

MMTを有名にしたのは、通貨発行権を持つ国家は債務返済に充てる貨幣を自在に創出できる、という理屈から導き出される

- 「財政赤字でも国は破綻しない」

- 「財源確保のための徴税は必要ない」

- 「インフレにならない限り、国債はいくら発行しても問題はない」

という、かなり印象の強い政策でしょう。しかしながら、ほとんどのケースで「どういう理屈でそう言えるのか」の説明が端折られています。なので、まずはMMTの理論構成からお伝えしたいと思います。

MMTは過去様々議論されていたことをある意味集約し、体系立てた理論と言えます。

では、上図の①〜⑥を順を追って、それぞれのコンセプトがどういうことを言っているか、を簡単に説明したいと思います。

① 租税貨幣論、および②信用貨幣論

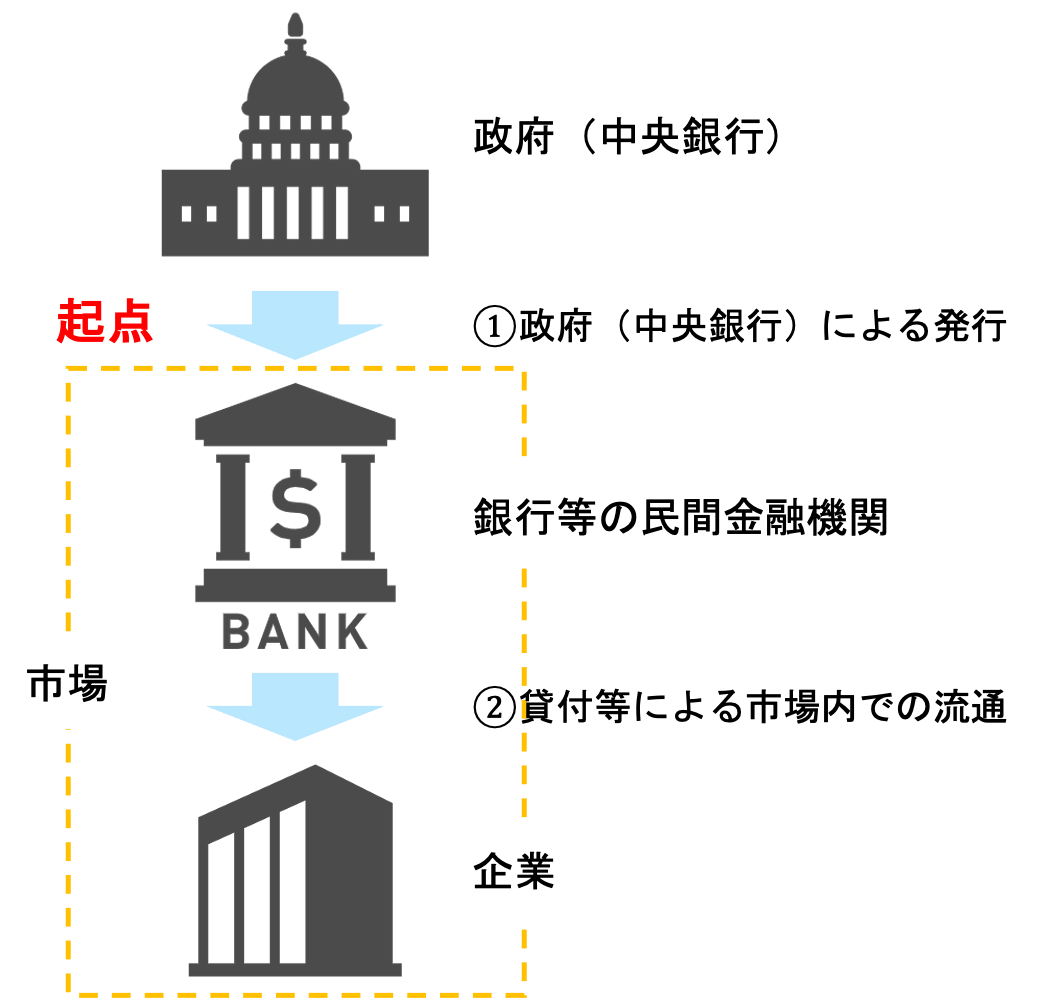

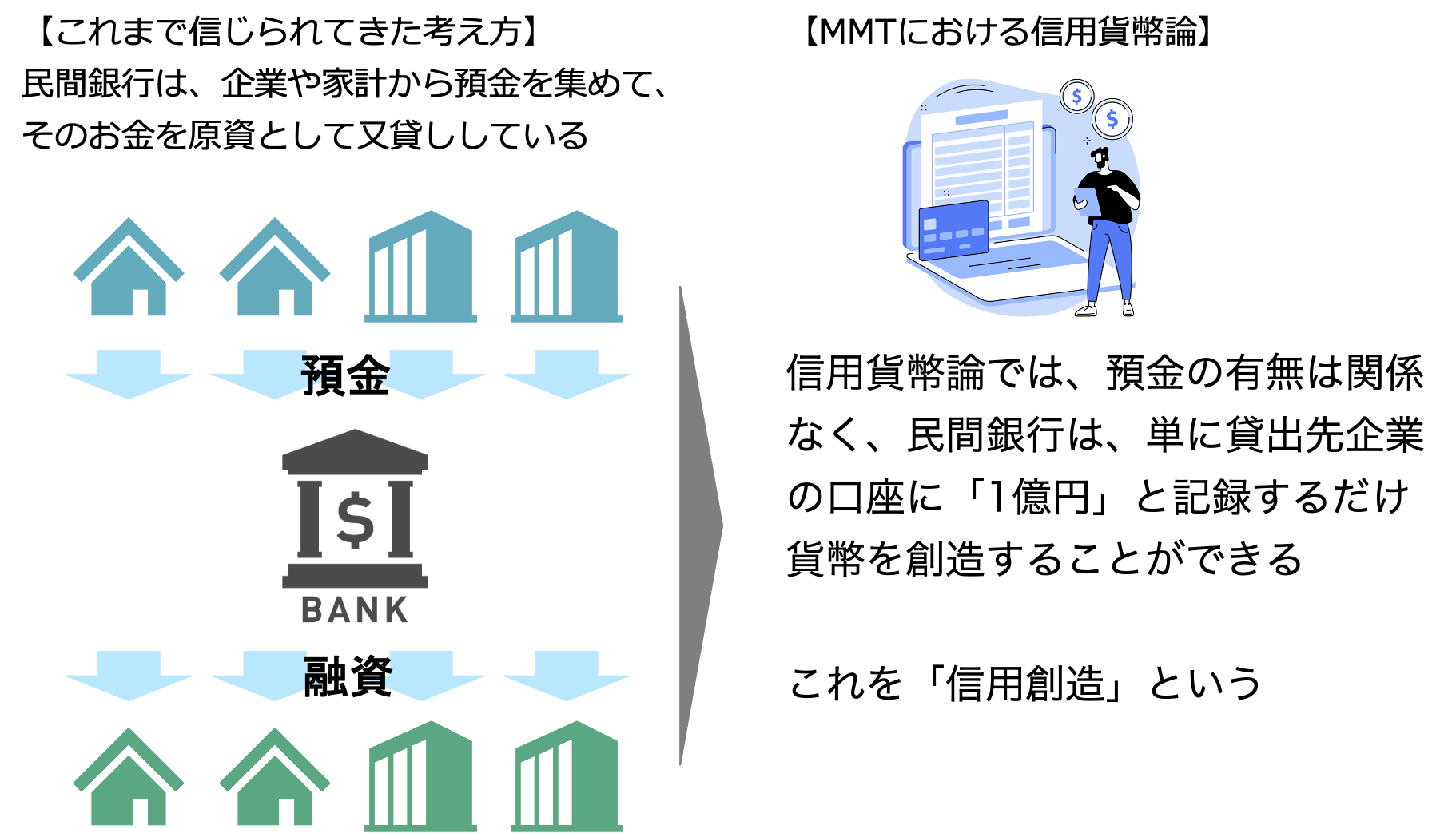

上図1の「信用創造」の点から始めましょう。まず、貨幣(お金)について、これまでの主流の考え方は、政府・中央銀行が貨幣を発行し、それが銀行を介して企業や市場に流通する、というものでした。すなわち、お金を生み出す起点は政府(中央銀行)であると考えています。

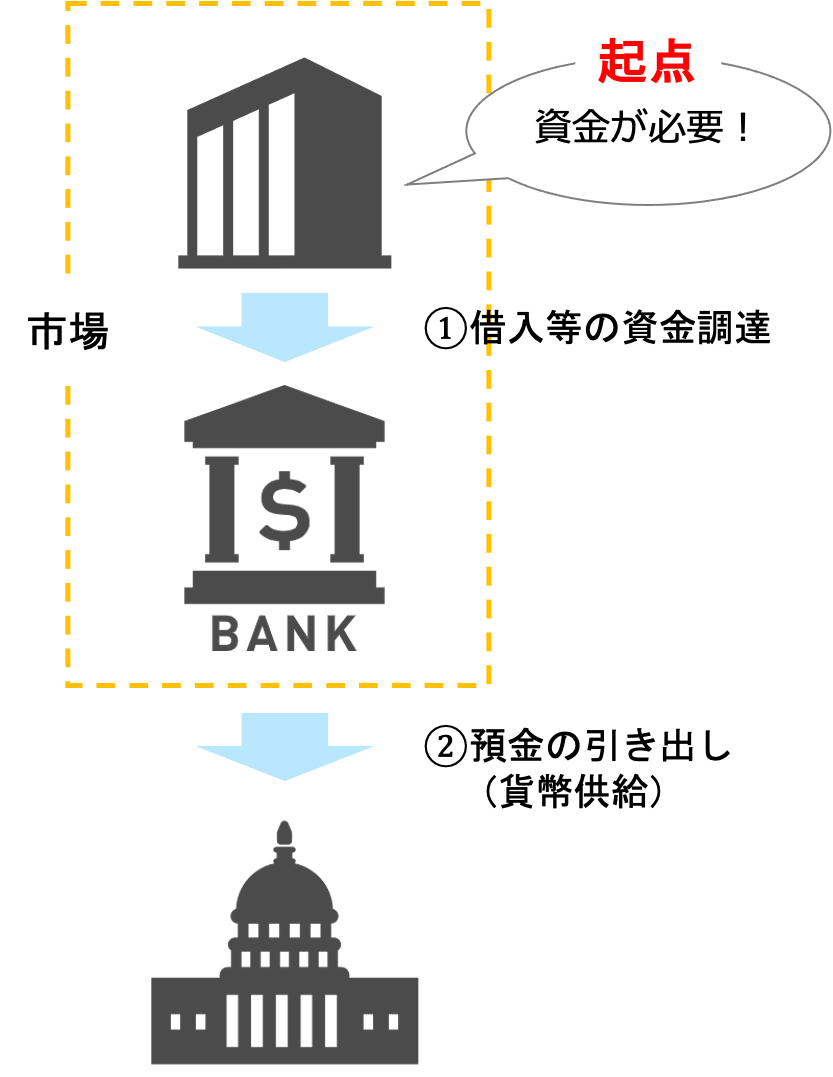

一方、MMTはこのような考え方ではなく、「社会が好景気となり、事業を興す人の増加等、需要が盛り上がった結果として貨幣の量が増加する(貨幣が創造される)」という捉え方をします。

こちらの理論では、起点は市場における資金需要になります。

そして、貨幣が創造されるのが市場の外か内の区別で、これまでの市場の外側にある中央銀行が貨幣を創造する理論を「外生的貨幣供給論」、MMTのような市場の内側から貨幣が供給されると考える理論は「内生的貨幣供給論」として整理されています。

ここで、

『ん?市場が起点?中央銀行が実際にお札を刷らないと、そもそも起点にならないのでは?』

と思われた方、ごもっともだと思います。私も最初はそう思いました。この点について、掘り下げて説明します。

確かに、実際にお金をやり取りする場合には紙幣がないとやり取りできませんので、中央銀行による紙幣の印刷が必要です。ただし、会計帳簿やシステム上でお金を生み出す時点では紙幣の印刷は不要なのです。

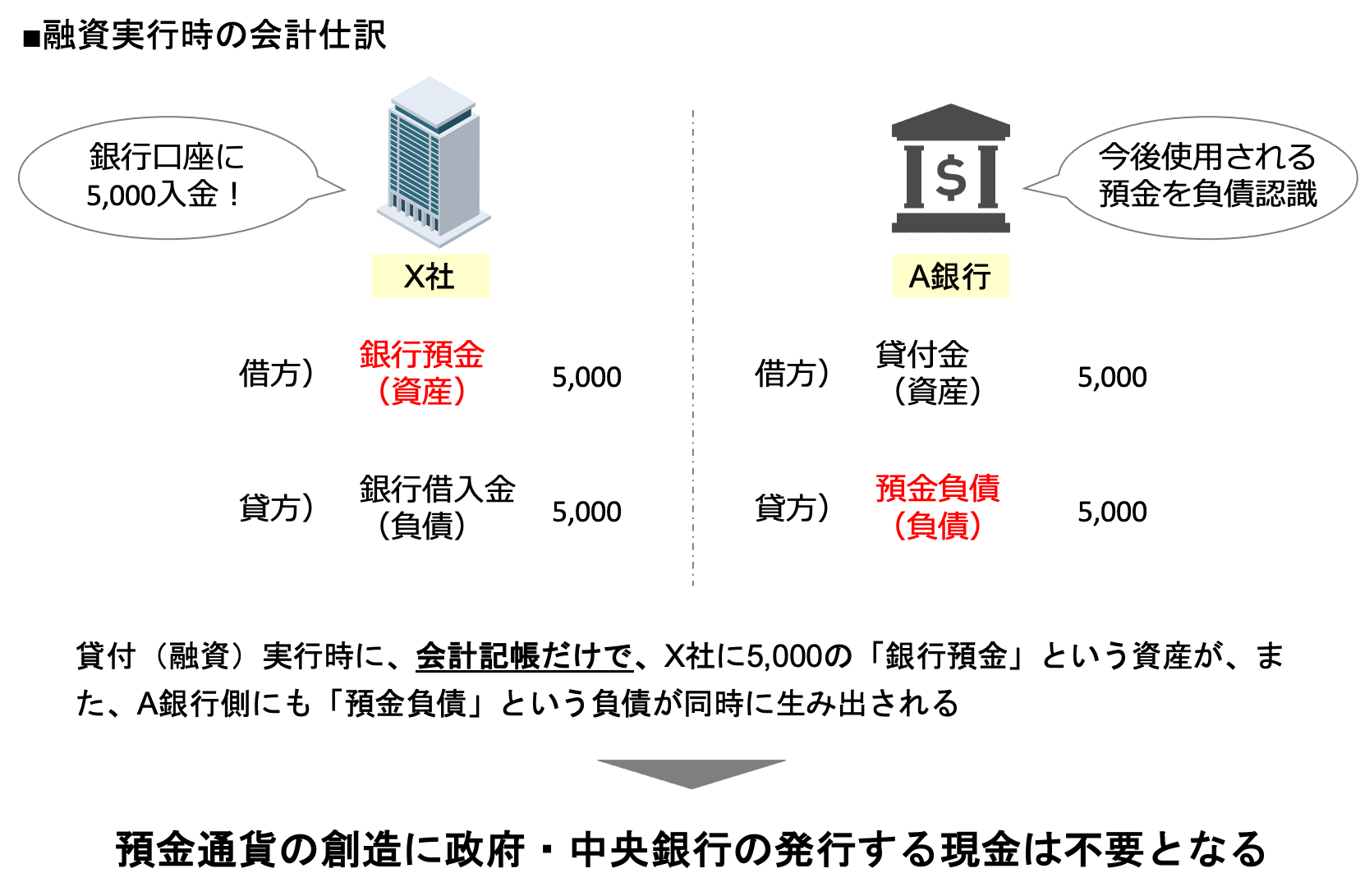

【例】X企業がA銀行に依頼して5,000の融資を受け、同額を銀行口座に入金処理したとします。この場合の企業と銀行の双方で発生する会計仕訳は以下のようになります。

実際に5,000の札束が動いたわけではなく、銀行のシステム上で「5,000」と入力しただけで、帳簿上は5,000の預金が生み出されています。そして、銀行側でも5,000の貸付金と、実際に引き出し要請があれば5,000を支払わなければいけないという「負債」が認識されます。

MMTで「貨幣は負債(IOUs)」(IOUs = I own youの略:和訳は「あなたに借りができました」)と言われる所以はここにあります。銀行側の視点で、金額の記帳に伴い、将来支払いをしなければならない義務が生じる点を捉えています。

従来からこのような考え方はなかったわけではありませんが、かなりマイナーでした。実際は、下記に示すとおり、銀行の融資は「家計や企業から集めた預金の運用として貸し出しを行なっている」と、多くの方に信じられてきました。

この点、MMTは「そうじゃないよ」とこれを否定しています。

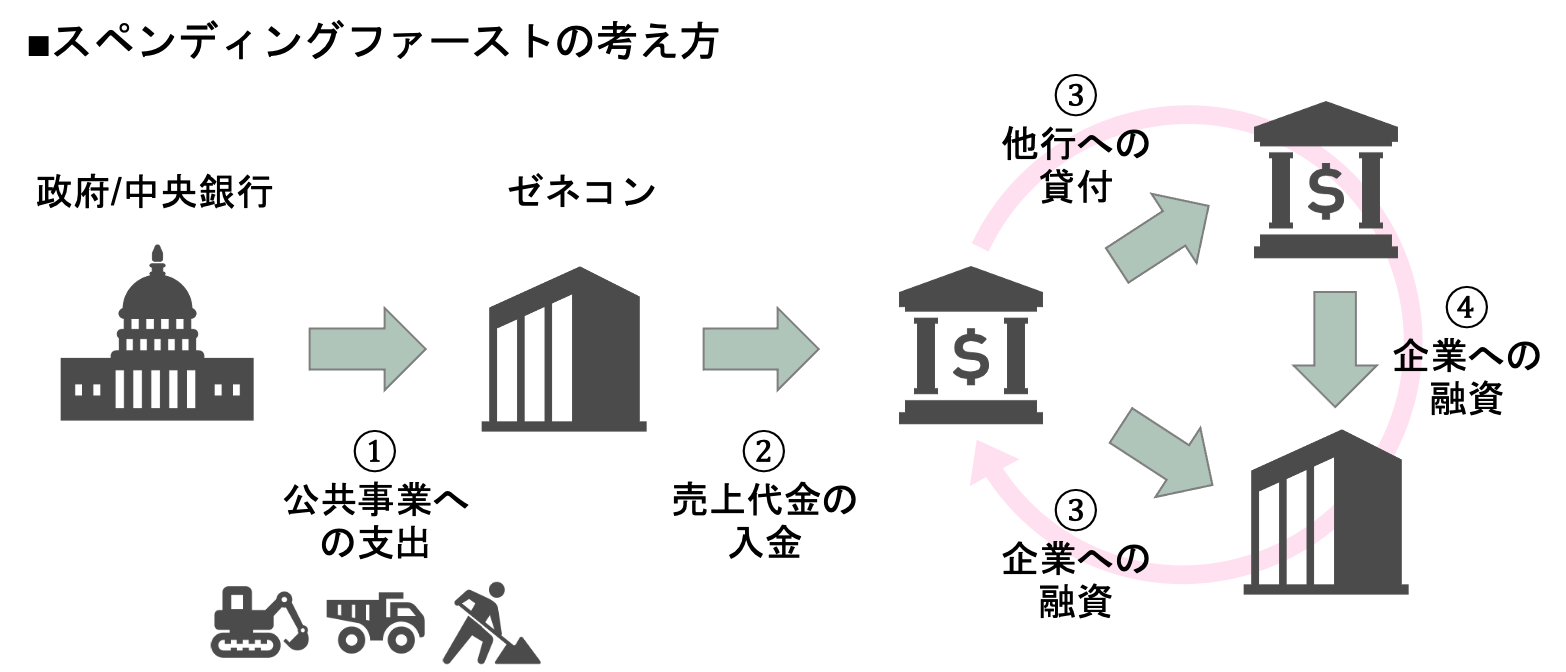

この考え方は政府・中央銀行が貨幣を発行する場合ももちろん同様です。そして、ここから、ようやく①の「租税貨幣論」の話に入ります。システム上ないし帳簿上で金額を記載するだけで貨幣が創造できるとして、実際に紙幣を刷ることができるのは中央銀行だけです。このため、まずは中央銀行が実際に刷った貨幣を政府支出を行うべき、とするスペンディング・ファースト(政府支出が先)がMMTの大事な発想となります。

政府/中央銀行が公共事業に支出を行い、その貨幣が売上代金として銀行に入金され、そして運用・払い出し等で市場の中でグルグル回る状況はイメージしやすいと思います。

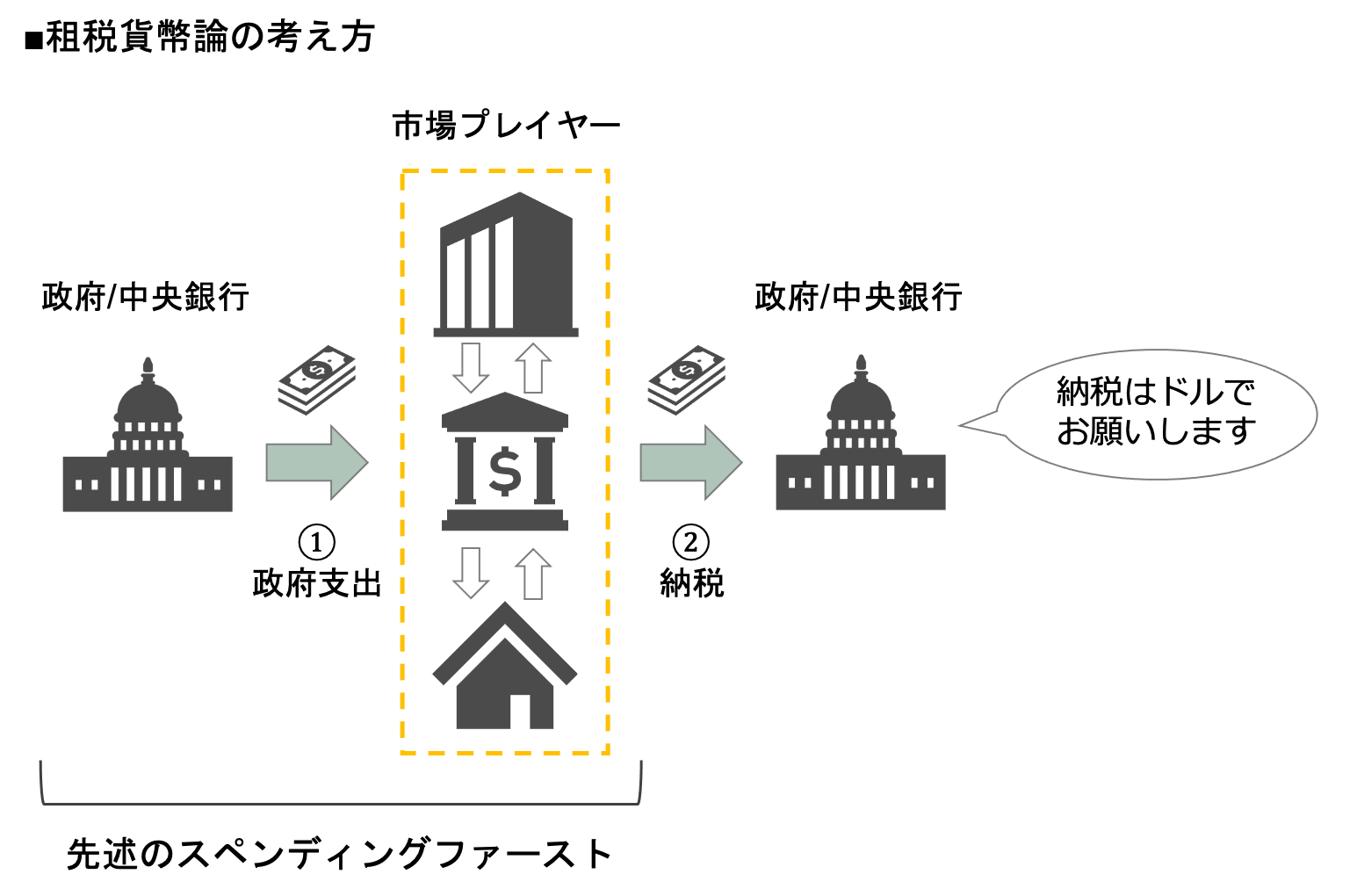

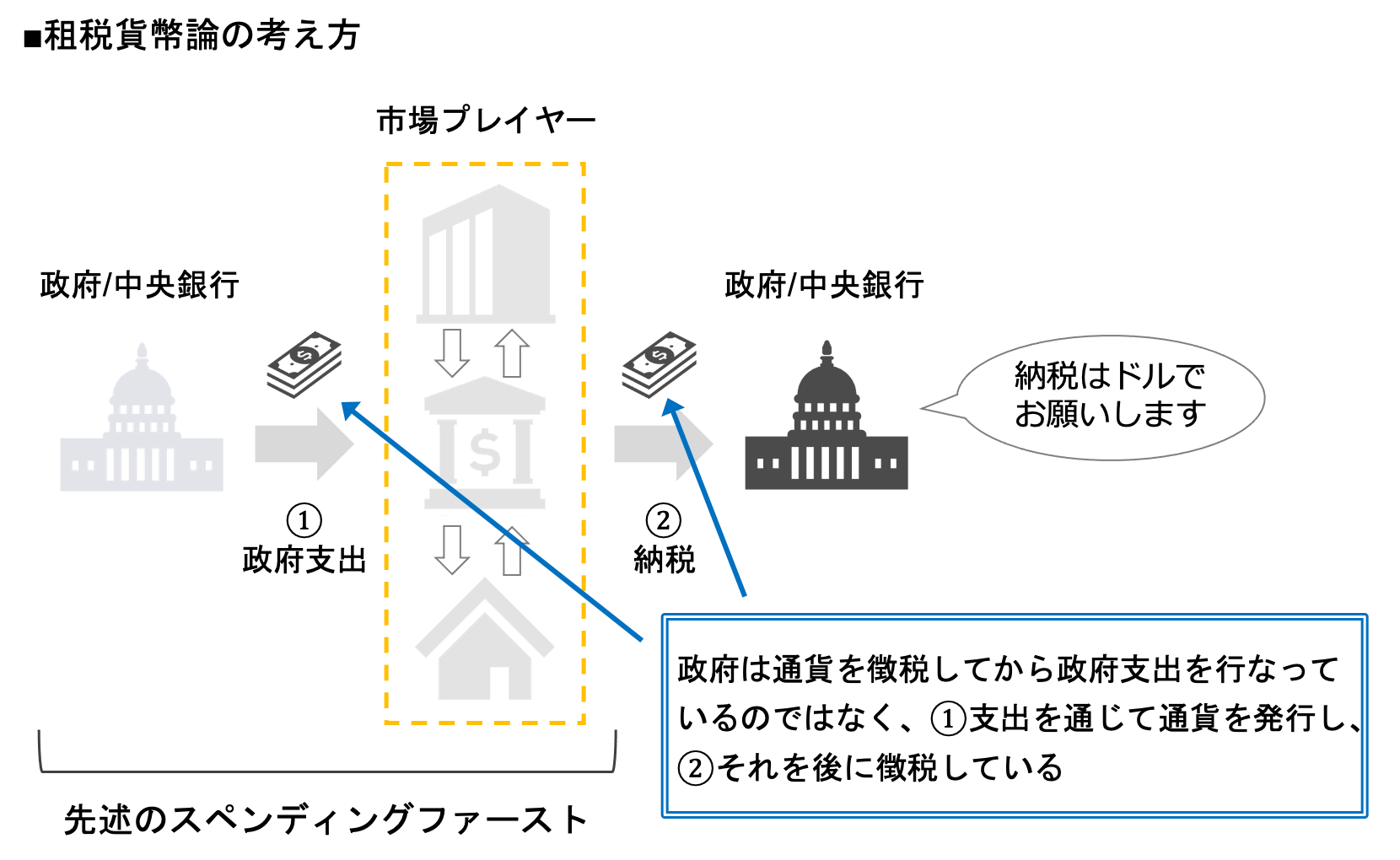

では、この貨幣とは何か?ここに関して、MMTは「貨幣は国に税金を払う唯一の手段」と位置づける整理を行なっています。それが「租税貨幣論」です。

租税貨幣論では、政府が税金として貨幣(通貨)を徴収するためには、そもそも論として民間経済にその貨幣(通貨)が事前に供給・流通されていなければならない、という考えているのです。

こう説明を受けるとごく当たり前のように感じますが、先ほどの銀行の融資の例同様、政府が行う財政支出も「国民から徴収した税金を財源に支出する」という世間一般の認識だと、「その国民から徴収した税金の貨幣はどこから来たの?」という質問に答えられなくなってしまうのです。

この租税貨幣論は、MMTへの疑念の代表例の一つ、

「インフレにならない限り制限なくお札を刷っていいのであれば、税金を国民から集める必要がないのではないか?(無税国家になってもいいんじゃないの?)」

という問いについての回答にもなり得ます。すなわち、

『税を回収するために通貨は発行しているので、お札を刷るのは徴税のためですよ』

と。なので、無税はあり得ない、という説明になります。

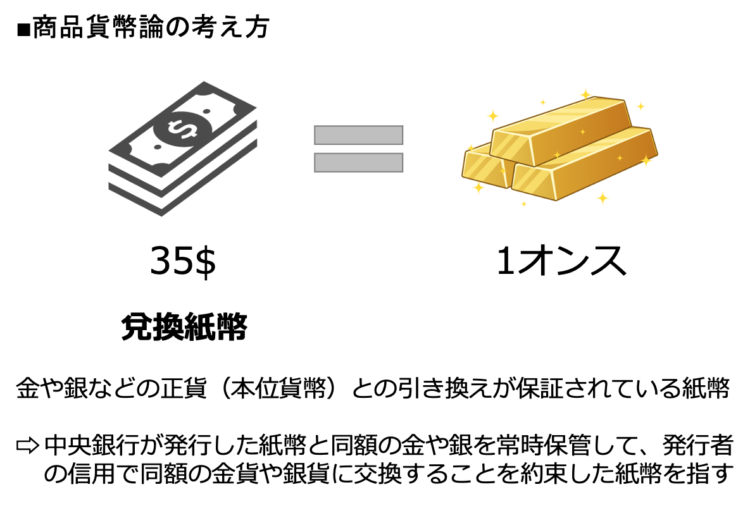

ちなみに、話が脱線しますが、貨幣の考え方について、昔は(と言っても変動相場制移行前までは)商品貨幣論が主流でした。

日本だけでなく世界の歴史を学ぶ中で、必ず目にする「金本位制」がまさにこの商品貨幣論の典型でした。そして、この金本位制には「デフレを誘発する」という重大な欠陥があり、歴史上も数々の大恐慌(日本でも昭和恐慌等)の原因となり、結果として世界大戦の引き金にもなるような事態まで引き起こしました。

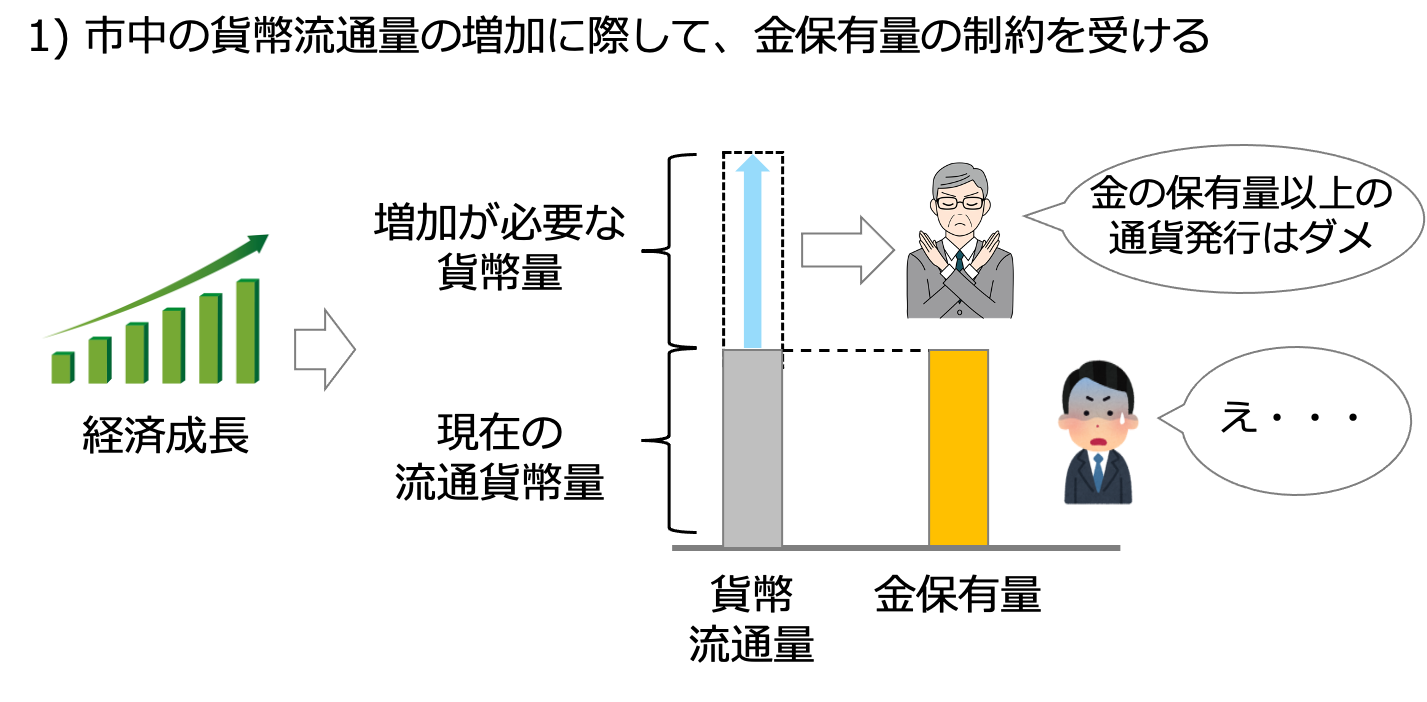

貨幣の量は経済成長とともに自然に増加します。しかしながら、金の保有量は新しい金山が見つからない限り、自然に増えることはありません。このため、上図2の点線部分のような金の裏付けがない貨幣が発生してしまいます。よって、経済に大打撃を与える以下のような事象を引き起こしてしまいます。

- 金保有量の制約を受けるため、貨幣を金保有量以上増やせない

- 金保有量の減少に伴い、増税、利上げ等の緊縮財政政策で市中の貨幣量を削減しなければいけない

イラストで説明すると、それぞれ以下のようになります。

金本位制は、金の保有量以上の通貨を発行できず、通貨不足が起こりやすいという点で、慢性的な通貨供給不足を招きやすいという「構造的な欠陥」を有しており、これが金本位制を採用する国の経済のデフレ期待を醸成してしまうのです。

③機能的財政論

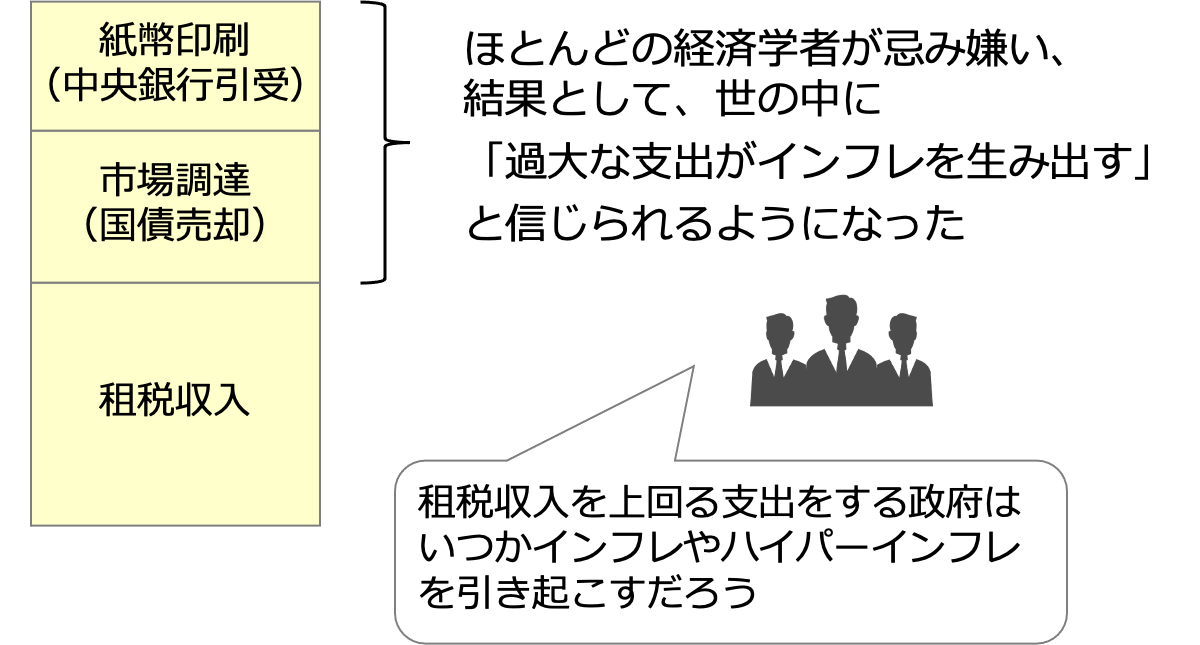

機能的財政論の説明に際しても、現状どういう考え方が主流なのか、ということと比較して説明したいと思います。現状、日本の財務省や政治家、またメディアの見方は「政府予算制約」というアプローチに寄っています。

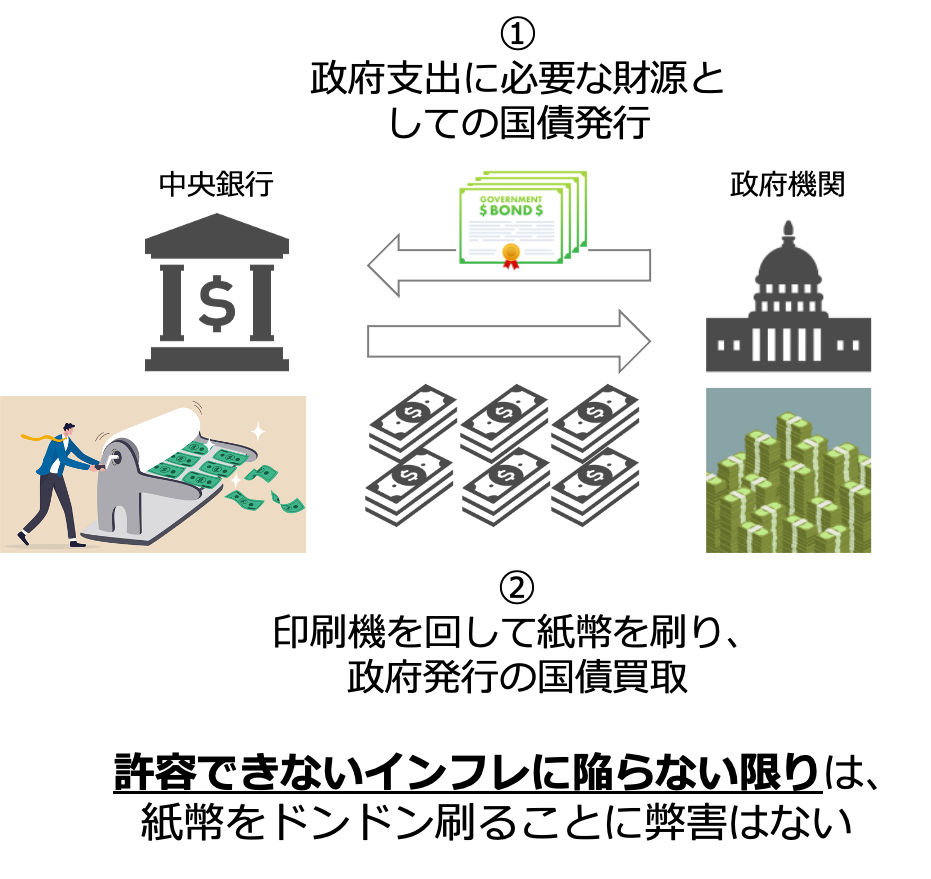

この考え方によれば、政府は実際に集める税金(租税収入)を財源に政府支出を行い、税収不足分は国債発行やそれこそ印刷機を回してお金を刷って補う形になりますが、この不足分はインフレを引き起こしやすいから最低限度にすべきだ、と言われています。

以下は経済学者 L・ランダル・レイの著書からの引用ですが、税収と支出をイコールにしようとする考え方がまさに今の日本でも必要だと言われている「プライマリーバランス」そのものに該当します。

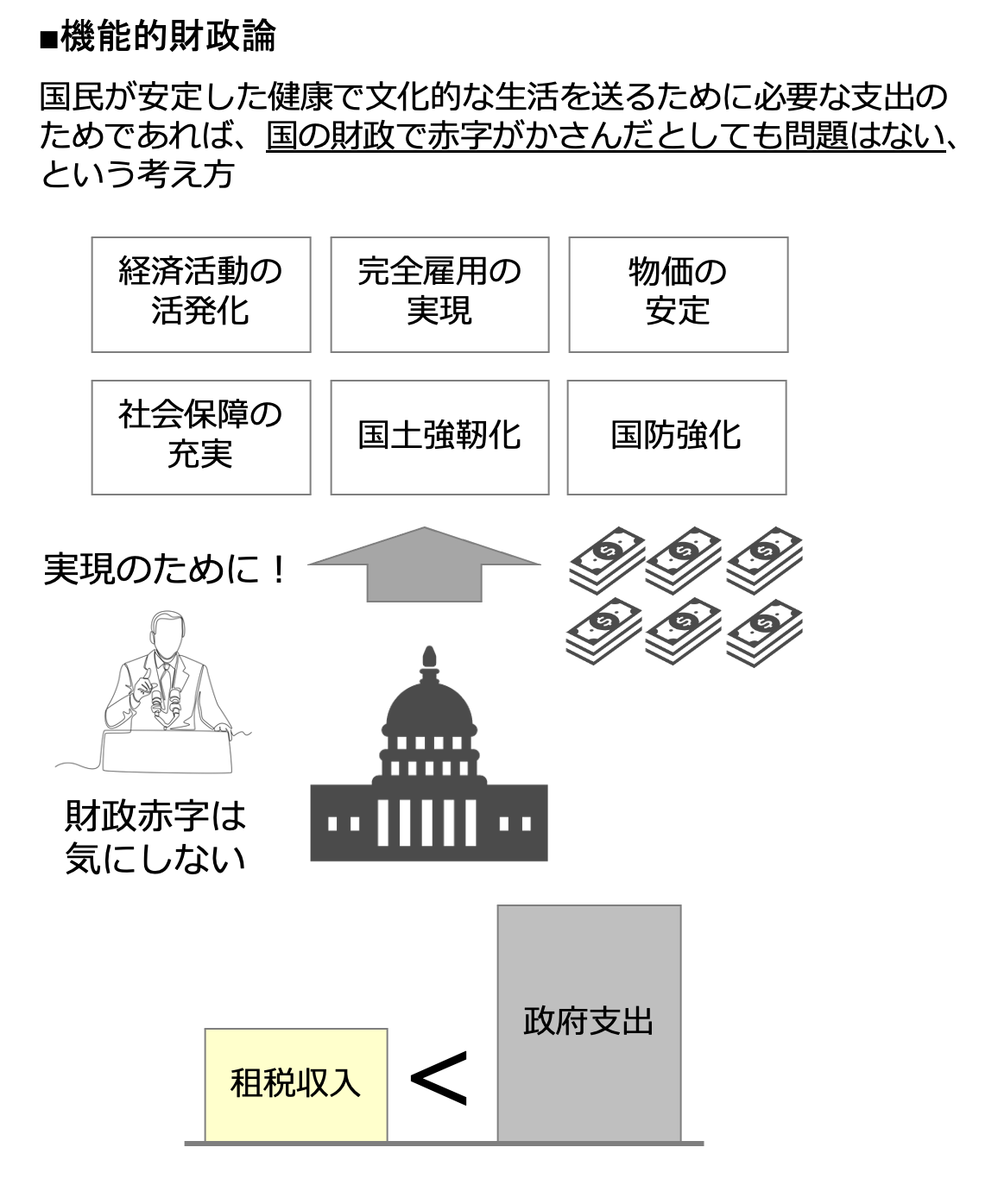

これに対して、MMTが採用するアプローチ「機能的財政論」はこのような家計的発想を真っ向から否定しています。

つまり、財政収支の赤字・黒字幅などは問題にはならず、財政政策の評価基準は、財政が健全か不健全かではなく、一国経済において財政支出を伴った政策がどのような機能を果たしているかによって定まる、とするのがMMTの立場なのです。噛み砕いて言えば、上図にある「国民が安定した健康で文化的な生活を送るため」の政策に必要な支出を惜しまないことが「機能的」な財政の使い方としています。

お金を刷りすぎることの唯一の弊害は、お金の量>モノの量となった時にインフレが発生することです。よって、MMTは決して「青天井に支出すべき」とは考えておらず、「許容できないインフレに陥らない限り」という限定を付しています。

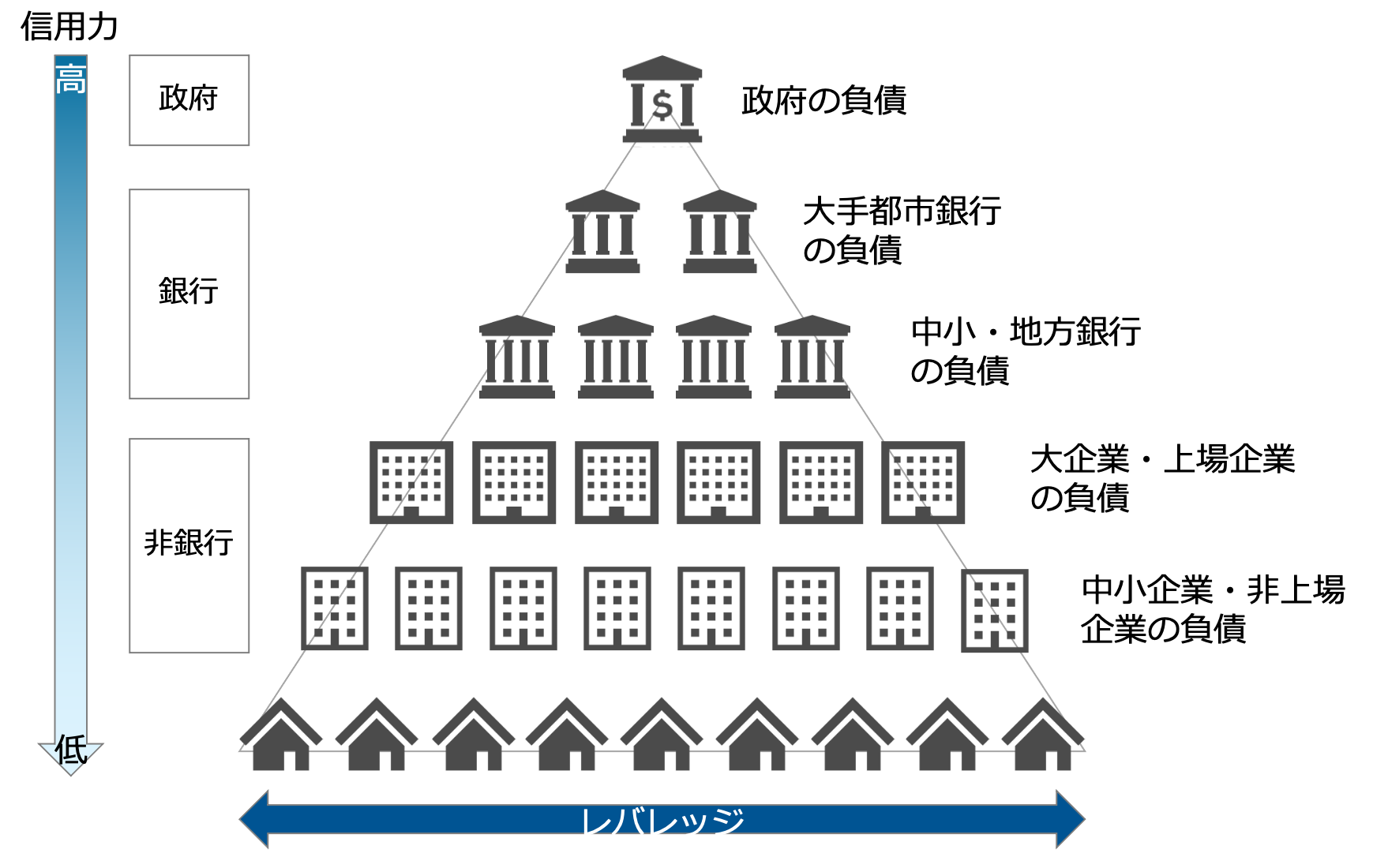

④債務ヒエラルキー

MMTを語る中であまり世に出ていない理論がこの「債務ヒエラルキー(階層)」(負債のピラミッドとも呼ばれる)ではないかと思います。概要は、中央銀行を頂点に、垂直的(Vertical)な貨幣創造過程だけではなく、水平的(Horizontal)な広がり、いわゆる「レバレッジ」の観点を取り込んで債務に構造があることを示しています。

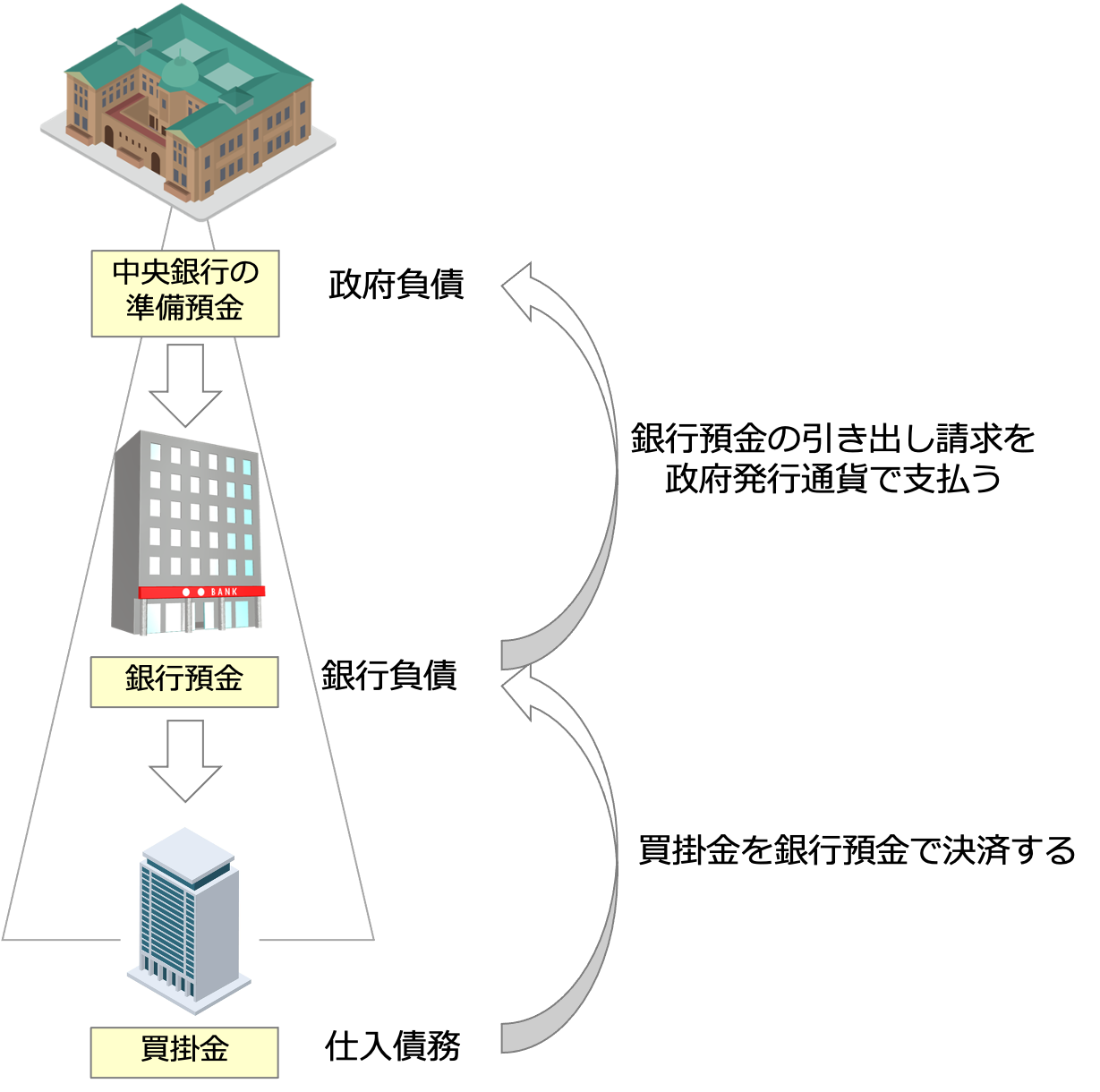

なかなかイメージがつきにくい領域だと思いますので、ここは丁寧に。専門家はこの債務ヒエラルキーが「下位の信用は、上位の信用によって決済することができる」と解説しますが、これはこういうことです。下位の信用の「銀行以外の主体の債務」(一般企業の買掛金)をより上位の信用を持つ「銀行預金」(銀行にとっての負債)で支払うこと、また銀行預金の引き出しに際しては、最上位の信用を持つ「政府発行通貨」(政府/中央銀行の負債)で支払う、という関係です。

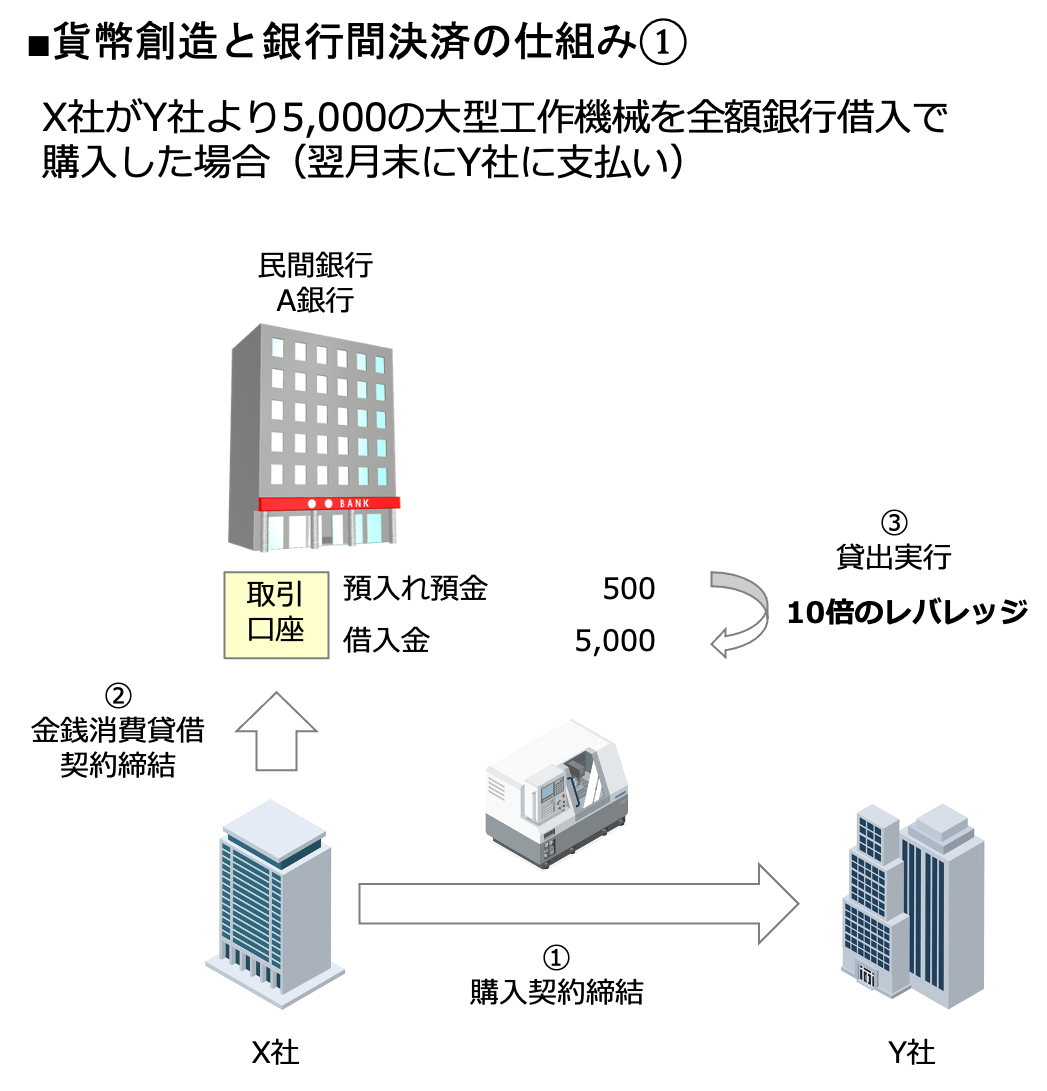

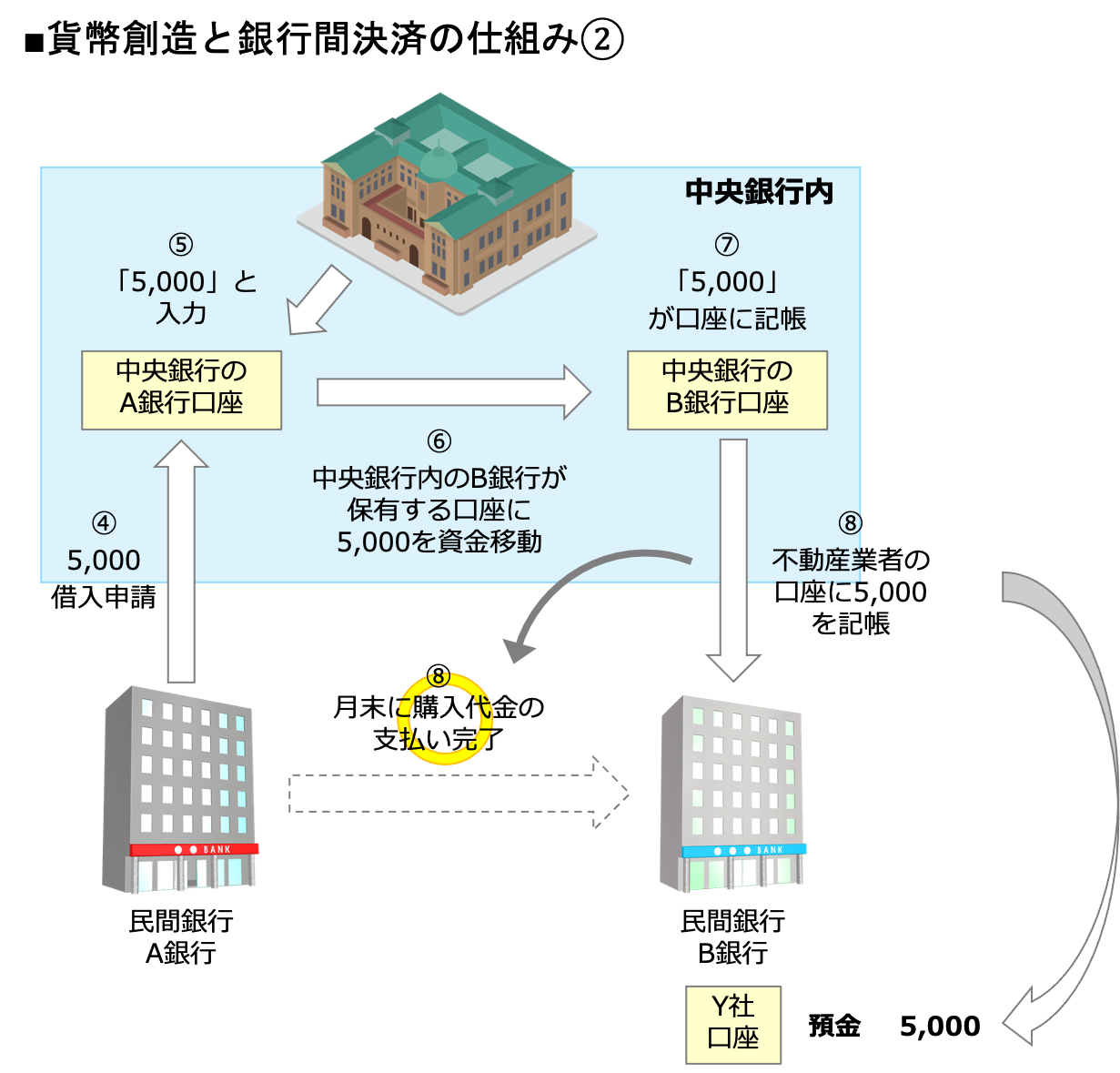

また、先述した②信用貨幣論と合わせて、企業への融資、及び代金支払いのケースからも補足でこの上位の信用での決済について、具体的にお示ししたいと思います。

- X社は大型の工作機械の設備投資を行うため、メインバンクのA銀行に銀行借入を申請し、A銀行に保有している普通預金口座の残高500の10倍の金額にあたる5,000の融資を受けました。この借入額で機械の購入先のY社に翌月末に購入代金の支払いを行います。

⇨A銀行は回収の見込みがあるとして、10倍のレバレッジを効かせています。

- A銀行からB銀行への支払いは、両行とも口座を保有する中央銀行の口座間の振替で対応します。

A銀行は中央銀行から5,000の借入れを申請し、中央銀行はA銀行の口座に「5,000」と入力します。これで中央銀行の口座に5,000が創造されました。お金を実際にA銀行の口座に振り込んだわけではありません。

その後、中央銀行の口座間で、A銀行の口座の5,000がB銀行の口座に移動します。

B銀行は、口座に「5,000」が入力されていることを確認した後、自分のB銀行にあるY社の口座に「5,000」と入力して支払いが完了となります。

工作機械の購入から、購入代金の決済まで実際のお金は動いていません。全部、システム上で行われます。これが先ほどもご紹介した信用創造になります(お金が動くことなくY社の口座に5,000が発生)。

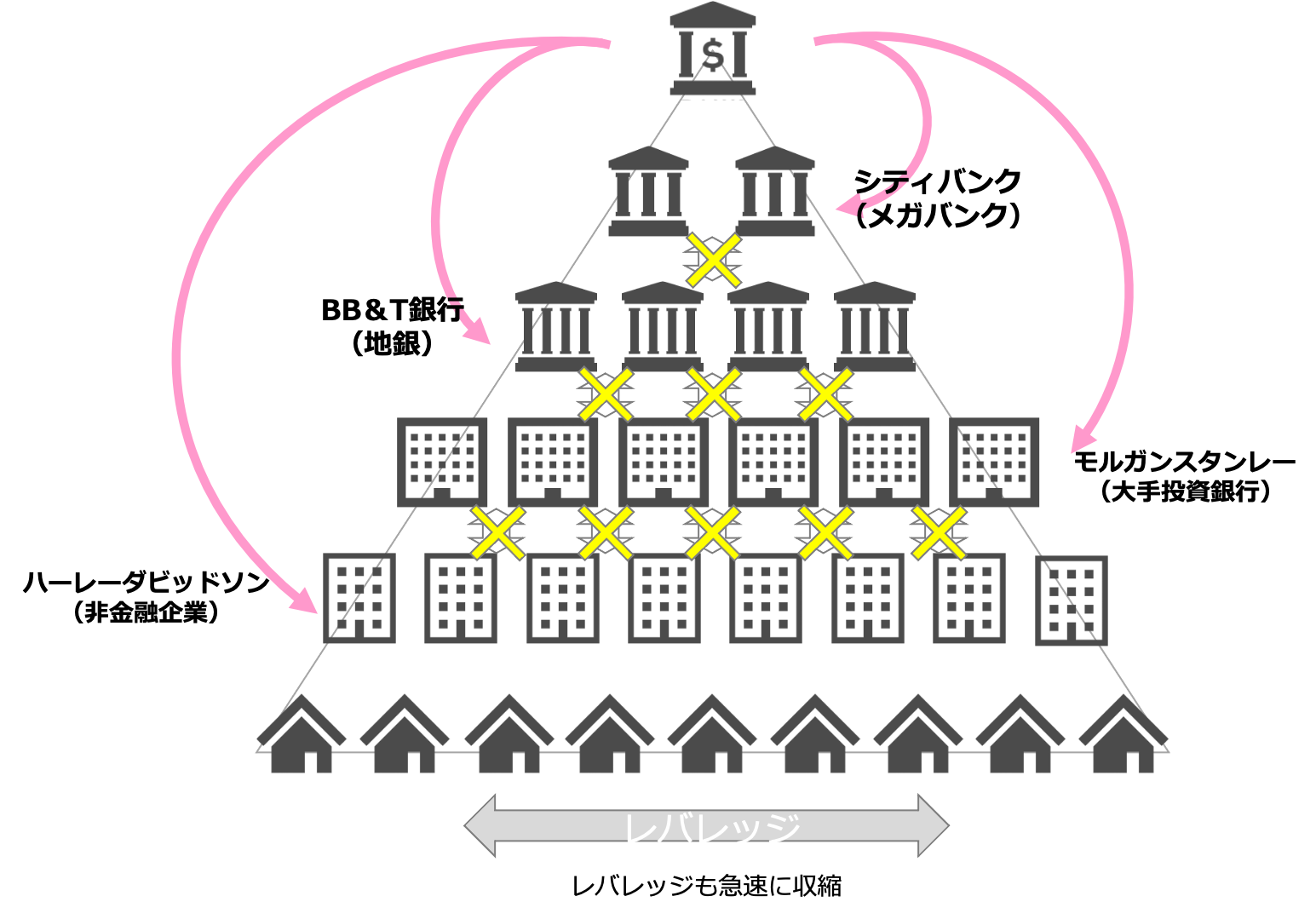

お金を引き出す際は、各自が「実際の5,000を現金を用意しなければいけない」という負債を抱えることになりますが、その場合、一番信用力が高いのは自分でお金を印刷できる中央銀行であり、次に順に大手銀行、中小・地方銀行、非金融機関(上場企業)・・・とピラミッド構造が存在するわけです。

この負債ヒエラルキーを使って、2008年9月に発生したリーマンショックに伴って発生した世界金融危機の時の状況を見てみましょう。この時、アメリカの中央銀行にあたるFRBが「最後の貸し手」として、事実上、誰にでも資金提供を行いましたが、その時、ヒエラルキーの下位の方で、至る所で貸倒れが発生し、急速なレバレッジの収縮が起こっていたのでした。

FRBはこの危機の際、銀行だけではなく、投資銀行をはじめとしたノンバンクやシャードバンク、さらにハーレーダビッドソンのような非金融企業等にも貸し出しを行うほどでした。結局、最後は中央銀行が面倒をみた、ということで、まさしく「最後の貸し手」の役割を果たすことになりました。

⑤Stock-Flow Consistent Model(ストック・フローの一貫モデル)

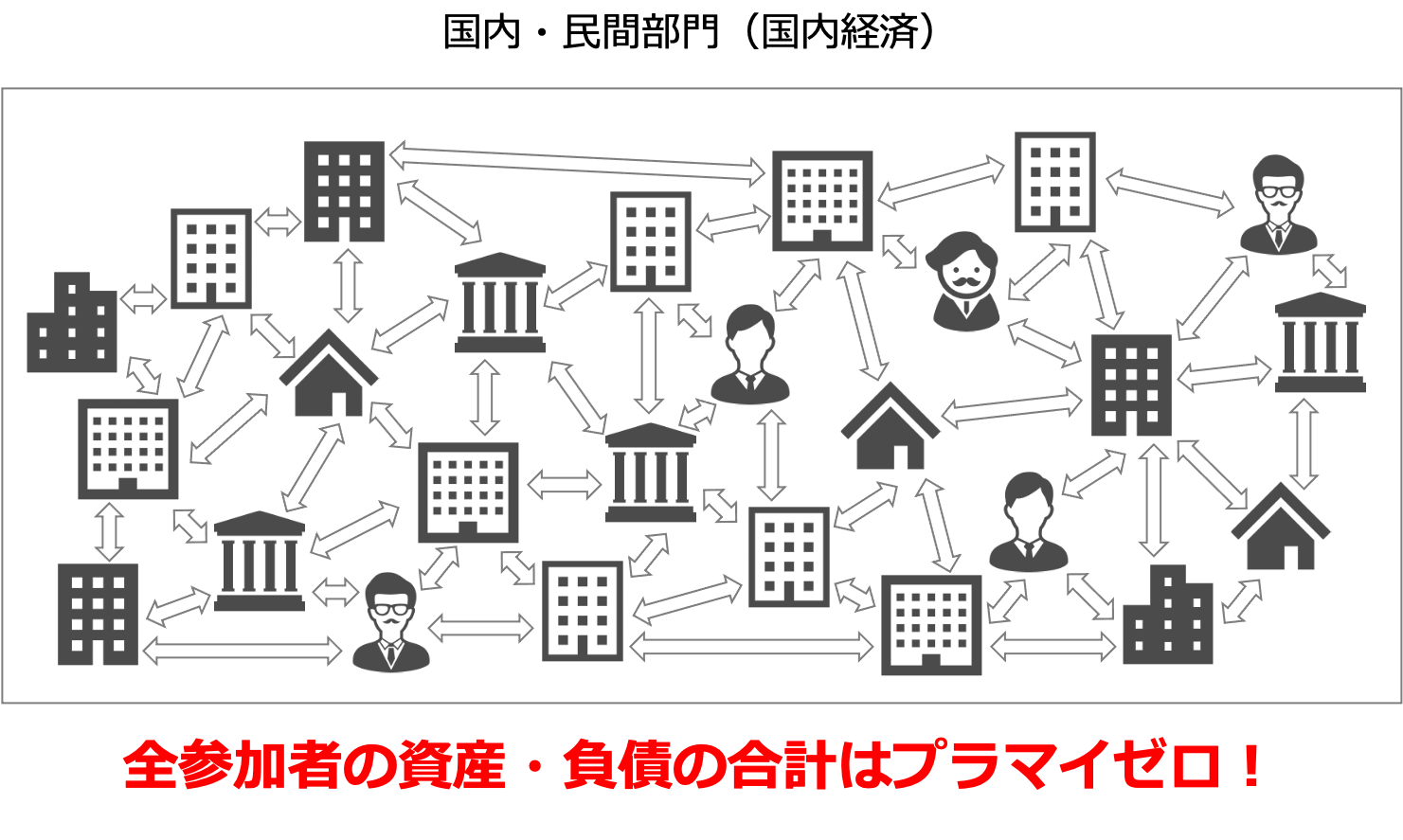

上記の負債ヒエラルキーにおける理解をマクロ経済全体に位置付けるのが、貨幣のストックとフローを一体として捉えるStock-Flow Consistent Model(SFCモデル)です。経済部門間のフロー(貸し借り)が経済部門のストック(金融資産/金融負債)を積み上げるという意味でこの名称が付いており、簿記会計の考え方から導かれています。

本件、内容表現が硬くなってしまいましたので、もっと噛み砕いていうと、

というシンプルなモデルです。

これを民間部門(全ての家計と企業を含む)全体で見ても、貧富の格差、例えば1%の最富裕層に80%の金融資産が集中する、というようなことがミクロレベルで生じていたとしても、全参加者の純資産の合計は必ずプラマイゼロになります。

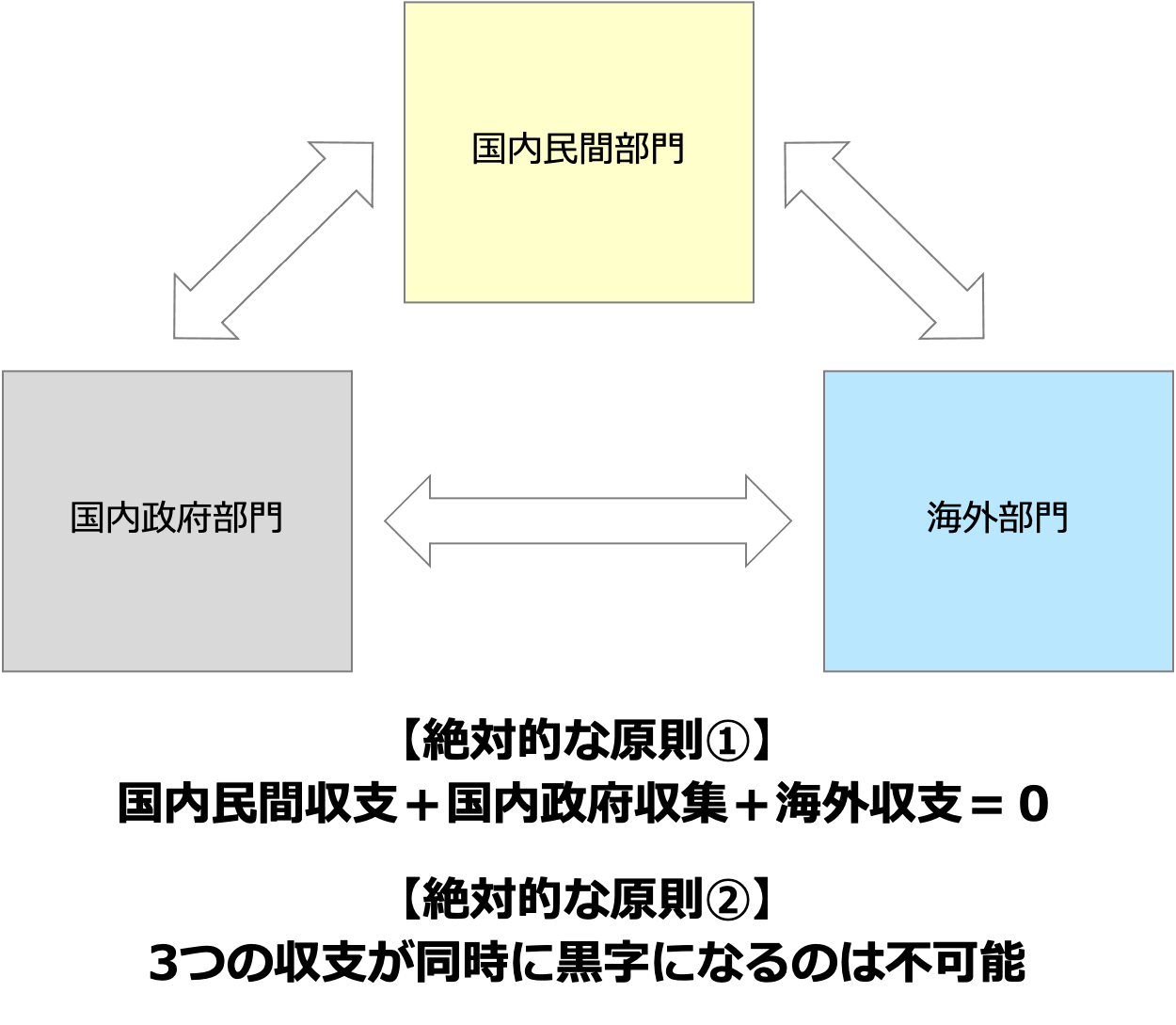

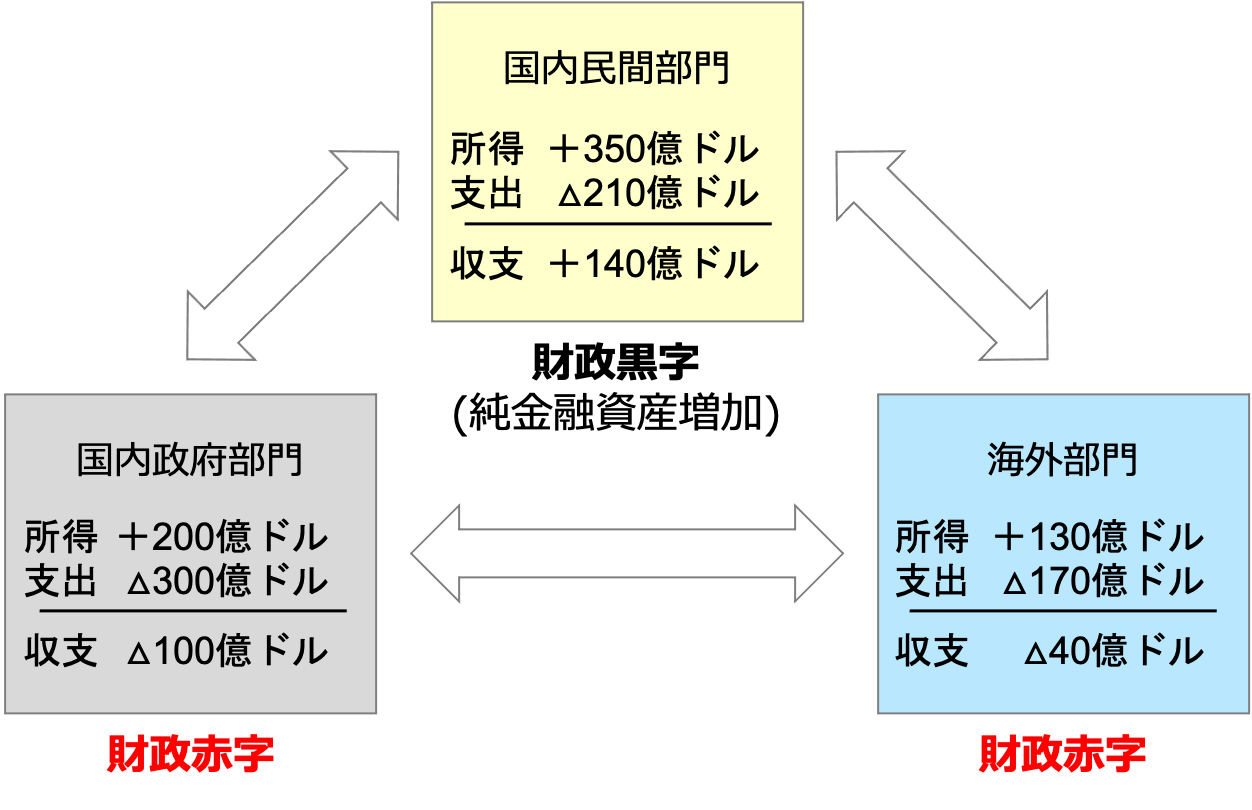

さらにここに「国内の政府部門(国、地方含む)」と外国の政府・企業・家計から構成される「海外部門」を加えて、現実の経済に即して考えた場合、上記の原則がさらに昇華して以下の2つの絶対的な原則が導かれることになります。

実際に数字を当てはめて見てみましょう。国内民間部門が140億ドルの財政黒字、海外部門が40億ドルの財政赤字の場合、上記の原則①に従い、国内政治部門は100億ドルの財政赤字にならなければいけないことが分かります。

また、3つの部門のうち、1つが財政黒字であれば、他の部門のうち少なくとも1つは財政赤字になる、ということも必然で、結果として、原則②のとおり、全ての部門が同時に財政黒字を計上するのは不可能となります。

アメリカの場合、旺盛な内需に伴い、海外部門は常に赤字になるため、米国内の民間経済の景気のためには、国内政府部門は常に赤字でなければならない、という結論も導かれます。

実際、1990年代後半のクリントン政権時代、アメリカの政府部門は財政黒字を達成しましたが、この時、国内民間部門で過剰な赤字が発生していました。過剰な民間赤字は借り過ぎ=バブルの発生を意味し、数年後、ITバブルが弾け、アメリカ経済は大打撃を受けています。

⑥Job Guarantee Program(JGP:雇用保証プログラム)

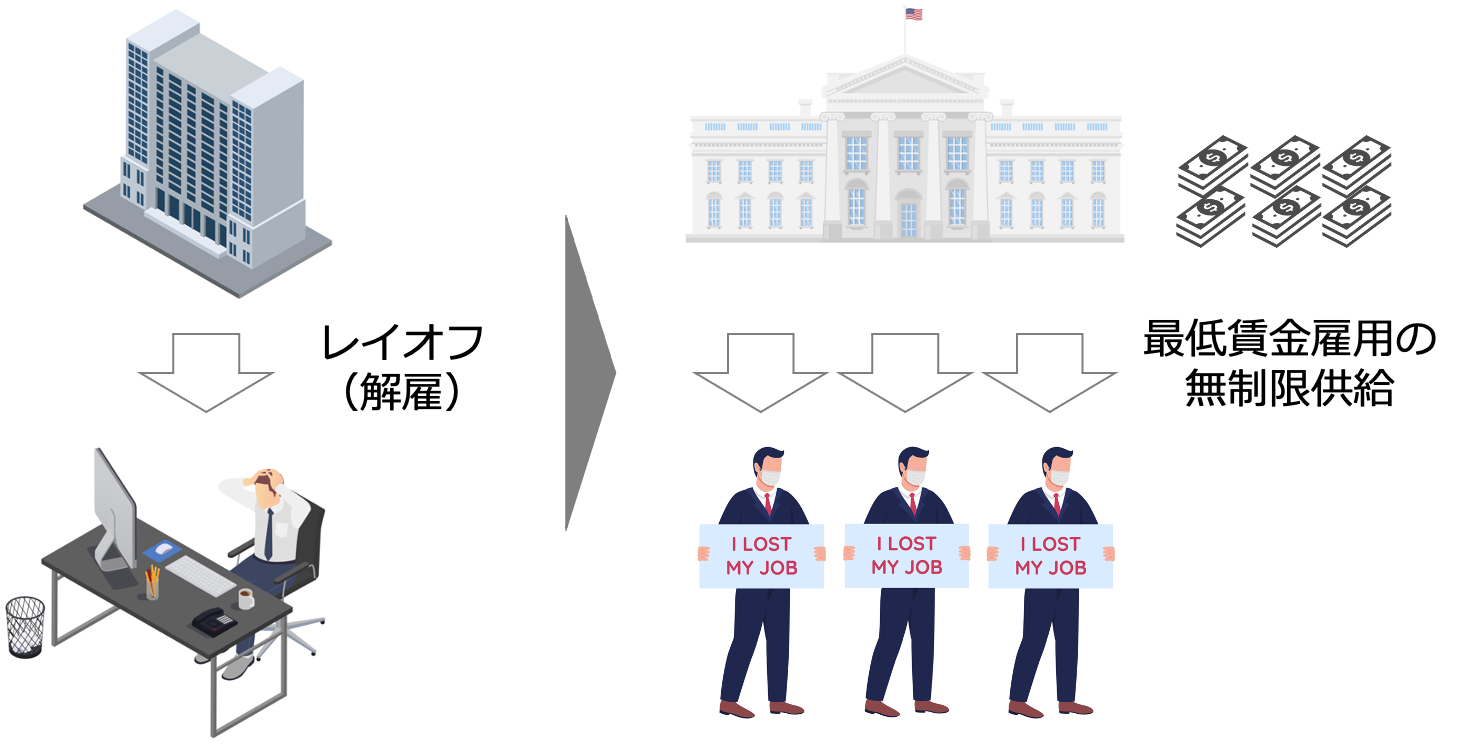

MMT6つめのコンセプトがこのJGPです。政府が希望する失業者を全員最低賃金で雇用し、完全雇用を実現しようとする政策です。

機能的財政論のところで触れましたが、許容できないインフレに陥らない限り、政府支出に足枷がないため、完全雇用のための財源は問題になりません。

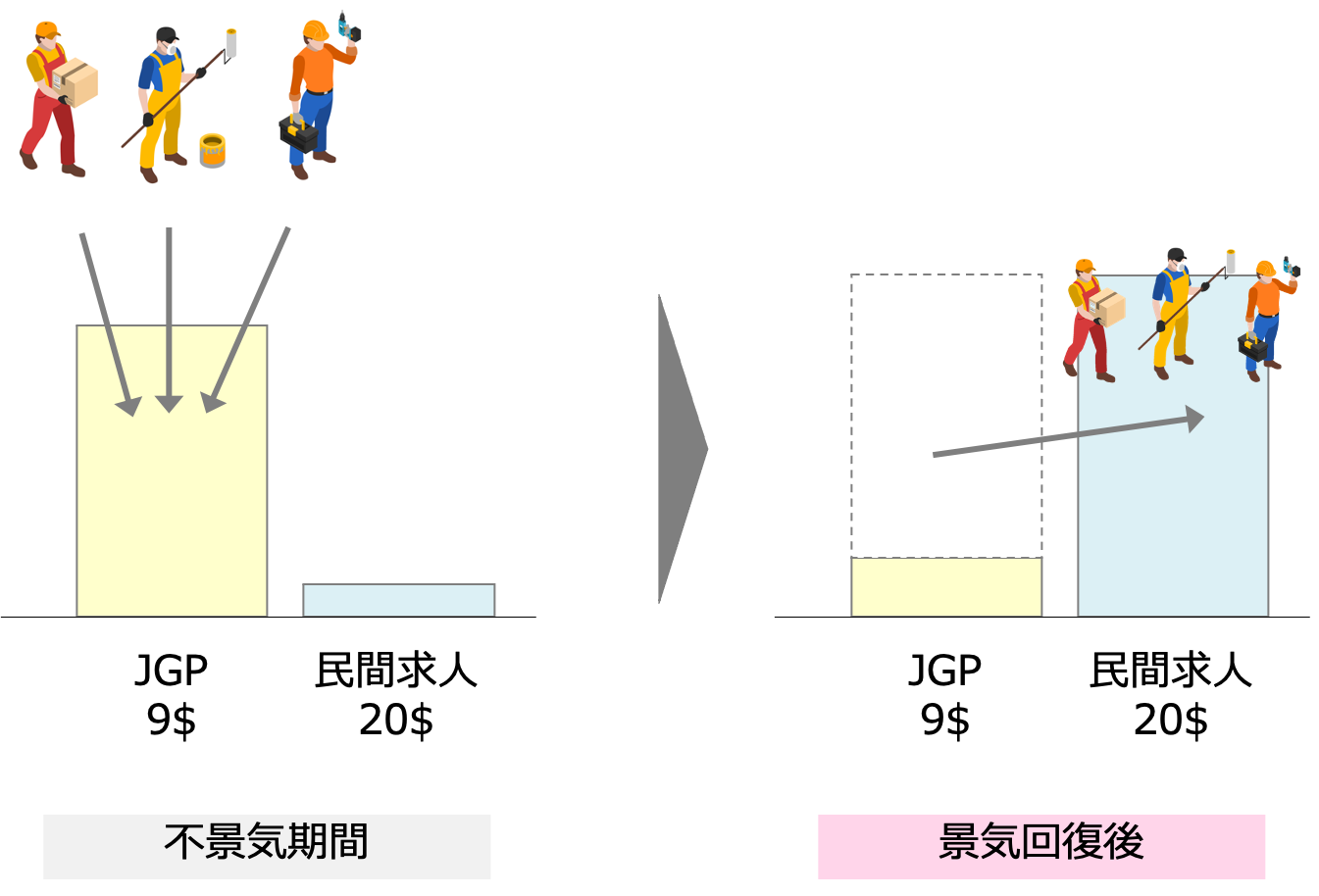

不景気の時は失業者が増加するため、政府支出は増加しますが、景気サイクルで景気が回復した後には、JGPに参加していた労働者は次々と民間企業への就職が決まり、政府支出は減少します。

以下はその労働の供給量を表した図になります。

この政策により、貧困削減、長期失業に関連する多くの問題(治安悪化や健康問題等)の予防・改善に加え、マクロ経済にも経済と物価の安定に寄与する、と言われています。

2. まとめ

以上、かなりの分量(大半はイラストであるものの)になりましたが、MMTの重要なコンセプトをご紹介しました。それこそ、それぞれのコンセプト1つずつで論文が書けるほど、内容は複雑で多岐にわたりますが、これらのコンセプトの内容の概要を理解するだけでも、「MMTとは何か」の正しい理解が得られるのではないかと思います。

最後に、長文となったこの記事の締め括りとして、それぞれのコンセプトとMMTの理論にどのように役立っているかをまとめました。

〜 MMTを構成する各コンセプトの振り返り 〜

①租税貨幣論:

税を回収するために通貨を発行しているという捉え方

②信用貨幣論:

銀行預金はあくまで必要に応じて現金引出や代行決済をするということを約束してくれる銀行負債であるため,銀行は手元の現金資産よりはるかに多い銀行預金を創造することが可能

⇨この①租税貨幣論と②信用貨幣論で、過去の伝統的通貨概念を否定

③機能的財政論:

・「財政の健全化」ではなく、言わば「国民経済の健全化」を考えて経済を運営しよう、とする考え方

・財政支出のためにあらかじめ資金を調達する必要がない(いくらでも創造可能)

・財政収支の赤字・黒字幅などは問題にはならない

⇨国が自国通貨建てで国債を発行し、それを自国民が保有している限り、国家としてのデフォルトなどは起こり得ない、という見解の根拠

④債務ヒエラルキー:

・下位の信用は、上位の信用によって決済することができる

・最上位の決済手段である通貨が、下位の負債・債務の共通単位となり、これらを全て決済可能になる

⇨信用貨幣と国家貨幣(政府負債)を結びつけ、政府発行通貨をオールマイティーなものとしている

⑤Stock-Flow Consistent Model:

・国内民間収支+国内政府収集+海外収支=0

・3つの収支が同時に黒字になるのは不可能

⇨国民経済の健全化のためには、国内民間部門の財政黒字が必要であり、その場合、国内政府部門は財政赤字となることが必要(国家の財政赤字の容認)

⑥Job Guarantee Program:

・政府が希望する失業者を全員最低賃金で雇用し、完全雇用を実現

⇨政府支出により完全雇用は実現できる(完全雇用ができていないということは政府支出が足りない)

MMTは現在、世界レベルで経済学者の中でも議論が闘われ、さらに政治家までも巻き込み、注目の経済理論に発展しています。激しい議論によって理論がより研鑽化され、我々の生活が良くなるような形で実経済や経済政策に取り入れられることを期待したいと思います。

<参考文献>

- L.R.レイ "MTT現代貨幣理論入門" 2019/6 東洋経済新報社

- 中野 剛志 "防衛費の財源を「増税」で賄うのは不可能なワケ" 2022/12 東洋経済ONLINE

- "「消費増税不要、財政支出拡大」を主張する異端の理論MMT" 2019/7 Newspicks

- "【教養】アメリカで話題沸騰。新しい経済理論「MMT」とは何か" 2019/6 Newspicks

- "MMTの懐疑的入門(4)ハイパワード・マネーとレヴァレッジ" 2019/6 komodon-z

- 望月 慎 "Modern Monetary Theoryの概説" 2019/7 立命館経済学 第68巻第2号

- 湯本 雅士 "MMTをどう考えるか ~異端からの挑戦~" 2021/9 月刊資本市場 No.433

0 件のコメント:

コメントを投稿