たいへんだ!税金で返さなければならない国の借金1000兆円!

先日NHKのニュース番組「おはよう日本」(俺の本のタイトルと同じだ…)を見ていたら、給料が上がらず、将来に希望が持てない、日本の借金は重すぎるから考えなおしてほしいという若者の声が紹介されていました。

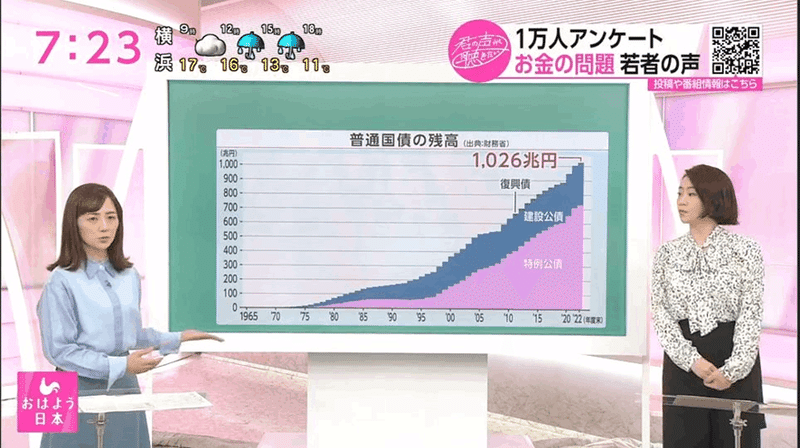

これを引き取って首藤奈知子アナ、私の世代も不安です、と続け(ちなみに首藤さんは42歳だそうです)、以上のようなグラフを示して、借金がこんなに増えたんですね、これでは希望が持てませんね、と日本の公的債務の残高について解説し、元大蔵官僚・現大学教授の経済学者が痛みを伴う改革を受け入れよ、と結論づけました。

おおぜいの人が視聴する国営放送のニュース番組で、朝からこのようなグラフを見せられれば不安を感じるのが当然でしょう。日本は多額の借金を抱えていて障害者を支える余裕はない、と考えて津久井やまゆり園で多数の入所者を殺害した植松聖氏、財政が危ないので「死ぬ前1か月の医療費」を削れと提唱した落合陽一氏と古市憲寿氏、大量殺人犯の死刑囚から学者の先生まで、みんなが公的債務の増大を心配しています。

でも、このグラフをみて、疑問に感じないでしょうか。1970年は国の借金はほぼゼロでした。その当時、100兆円の借金ができるといったら、頭のおかしな人扱いされていたことでしょう。でも1983年に日本の借金は110兆円になりましたが、国は破綻しませんでした。ではその年に500兆円までは問題ないといったら?そんなことあるかい、借金で国は滅びるぞと言われたことでしょう。でも1983年の債務残高は499兆円。同じ期間にGDPは300兆円しか増えていない。でも国は倒産していません。

国の債務は「税金で返済しなければならない」はずのに(なお、債務残高1000兆円のニュース、マスコミ各社は独自に記事を書いているはずなのですが、私が確認したすべての記事に「税金で返済しなければならない」と書かれていました)、何十年も残高が増え続けている、要するに過去に一度もそんなことしてないのです。

で、首藤アナ、副島アナ、小黒先生、いったいいくらになったら国は破綻するの?

国は、借金の残高をゼロにする必要はありません。償還期限が到来したら借り換えをすればよいのです。じゅうぶんな税収があれば、国債を発行しなくてもいいし、税金を原資に発行した国債の償還をしても問題ありませんが、歳出を賄うのに足りなければいくら借りても問題ありません。NHKの作成したグラフをみてもわかるとおり、0円が50兆円に、50兆円が100兆円に、100兆円が500兆円に、1000兆円になっても日本は破綻していません。金額の多い少ない、それ自体を問題にするのはナンセンスです。

これは別に突飛な考えではありません。企業の債務にも言えることです。例えばAppleは純資産631億ドルに対して有利子負債が1247億ドルもあります。でも借金がたくさんあるからAppleは危ない会社だなどとは誰も言ってません。それどころかAppleの株は、株主を大もうけさせています。私もそのおこぼれに与っている1人です。

では、何も考えずにいくら借りても問題にならないかというと、そうではありません。歴史上、借金で破綻した国がいくつもあることからも分るとおり、国の借金が問題に、時には存亡をかけるレベルの大問題になる場合があります。それは「借り換えや借り増しができない場合」、「借金をすることによる弊害が大きい場合」です。この2つは密接に絡み合っていますが、いちおう別に説明可能です。

「借り換えや借り増しができない」には2つあります。文字通り「誰も貸してくれない」場合と「貸してはくれるが法外な金利を求められる」場合です。

「誰も貸してくれない」には、経済制裁を受けているロシアのように何らかのルールで貸してくれない場合もありますが、ほとんどの場合は、返済に不安がある、返済不履行(デフォルト)の前科があるなど、信用がない場合です。それでも何とか借りようとすると「法外な金利を求められる」ことになります。あわせて支出の削減を要求されます。

なお、そうした事態は先進国の自国通貨建ての債務でも生じます。政府が単にニュー・マネーを創り出しさえすれば期限を迎えるすべての債務についてコストなしでデフォルトすることなく償還できるというのは事実ではありません。1976年のイギリスIMF危機がその例で、1981年のフランス・ミッテラン政権も、1988年のドイツ・シュレーダー政権も、そのタイプの政策アプローチから始めて、結局は後退を余儀なくされました。

「借金をすることによる弊害が大きい場合」はいくつかあります。第1の弊害は、国の債務を原資にした過剰な政府支出が、金利の上昇を招き、民間投資を押し出す(クラウド・アウト)場合です。メカニズムはマクロ経済学の教科書で確認してください。IS-LMグラフを書けばビジュアルでも分ります。

第2の弊害は、大量の公債発行が続くことにより、財政支出に占める公債費の割合が上昇し、他の目的に予算が使えなくなることです。但しここで注意しなければならないのは、チェックすべきは利払い分だということです。元本部分の返済は、借り換えで済ませればいいのですから、予算に含める必然性はない、むしろ含める方が正確な負担が分らなくなり不合理です。アメリカ、イギリス、フランス、イタリア、みんな元本部分の償還とその借り換えは予算に含めていません。

第3の弊害は、負担を将来世代に転嫁して、世代間の公正が害される場合に生じます。

公正が害されるか否かは、国が誰から借金をしているのか、借金で何をしたのか、によります。借金の相手次第で不公平が生じる典型例は、外国から借りた場合です。国債が外国人にもたれている場合は、償還の際に外国に国内の資産が流出します。年寄りがかつて外国から借りた金を、若者が外国に返すのでは、不公平と感じるのも無理はない。

借金で調達した資金を、飲み食いで浪費するなど、後の世代に残らない方法で使ってしまった場合も、上の世代の散財のツケを下の世代が払うので、不公平になるでしょう。但し、資金を教育や、防災・減災対策としての公共事業に使えば、子孫は高いスキルや災害に強い社会資本を享受することができます。この場合は受益するのが子孫なので、借金を子孫に残しても不公平ではありません。

以上の前提で、財政の健全性、持続可能性を検討するチェックポイントを確認しましょう。

まずチェックすべきは1年間に払った利払い額です。借り換え・借り増しそれ自体には何らの制約もないので、残高自体はみてもしかたありません。それは過去の日本の債務残高の推移をみてもわかると思います。さらに利子率が上昇すると利払い額は増えるので、利払い額は総需要に対して過剰な財政支出をしていないか、過大な借り入れをしていないか否かのチェックポイントになります。

利払い額がどの程度の負担になるかは、同時期に国全体でどの程度の付加価値の算出があったのか、つまりGDPによります。なお日本の場合、最近は海外からの所得(外国への投資により受け取った配当や利子から、外国から日本にした投資について外国に支払った配当や利子を控除した額。生産活動ではないのでGDP統計には含まれませんが、日本の所得です。)もかなり大きいので、私はそれも分母に足した方がいいと思います。この対比は感覚的にも理解できるでしょう。同じ年間100万円の利払いでも、年収200万円の人と年収2000万円の人とではまるで負担が違います。200万円の人には生活に破綻をきたすほど過大な負担ですが、2000万円の人ならもっと払っても生活に支障は生じません。

なお債務の残高をGDPと比べる人が多くいます。多い、というより、日本で目にする議論のほぼ100%はそうです。でも元本部分は減らさなくよいのだから、ストック(債務残高)をフロー(GDP)と比較するのはナンセンスです。債務残高が1000兆円だろうが、利払いをじゅうぶんに上回る付加価値を生み出していれば財政は持続可能な反面、債務残高が10兆円だろうが、利払いと比較して十分な付加価値を生み出していなければ財政はいずれ行き詰まります。

この点、Jason Furman and Lawrence Summers "A Reconsideration of Fiscal Policy in the Era of Low Interest "(2020)も、債務残高対GDP比を意味のない指標としたうえで、利払い対GDP比についてインフレ率調整後で2%以内であれば財政は十分に健全とみています。

なお利払い対GDP比は2021年のバイデン政権予算教書のアペンディックスにも掲載され、イエレン財務長官も言及するなど、近時アメリカ財務省も採用しています。

中央銀行は、保有している国債から元本償還や利払いを受けた場合は、職員の給料や株主に対するわずかな配当(日銀には政府以外に株主がいます)を払った残額を、国庫に納付します。その他の国の機関も同様です。政府機関に対する支払いは巡り巡って国の歳入になるので、財政の負担を考慮する上ではオフセットする必要があります。なお公的年金のように政府負担がある組織についても、利払いがあればそれだけ政府負担は減るので、オフセットしてもいいかも知れません。

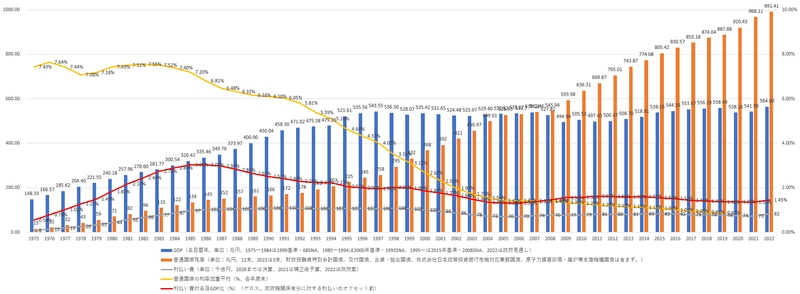

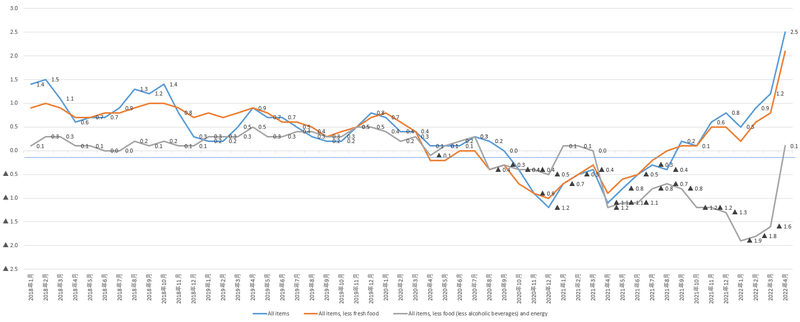

これは1975年から2022年までの日本のGDP、普通国債残高、利払い比、普通国債の利率加重平均、利払い比対名目GDP比です。

オレンジの棒グラフ、普通国債残高は増え続けています。NHKが「おはよう日本」で示したグラフと同じで、これを日本人のほぼ全員が心配しています。但し、100兆ならいい、200兆はダメ、400兆は許容範囲、1000兆を超えるとダメ、などという議論が成り立たないのはグラフをみてもあきらかで、この金額そのものは何の目安にもなりません。

1999年頃から利払い額は公的債務の増大にもかかわらず、ほぼ一貫して減り続けています。これは金利が低下したからです。なぜ金利が低下したかというと、投資需要が不足して、お金を借りる人がいなくなったからです。国の債務の増大は、そうした需要を補うために支出されています。もしも債務残高を一定に保っていたら、この国には多数の餓死者が出ていたことでしょう。

利払い対GDP比は、1981年以降の40年で最低レベルにあります。さらに、オフセットの対象にすべき日銀その他の政府機関の保有分は国債の約50%に達しています。俺説にしたがって公的年金も含めるとその割合は55%になります。つまり現在グロスで約1.4%の利払い対GDP比は、ネットでは0.7%程度です。インフレ調整はしていませんが、Furman&Summersの提唱する基準と比較すると、日本の政府債務は少なすぎるということになります。借金は多すぎるのではなくて少なすぎる。日本人がいっこうに豊かにならないのは借金が足りないからです。

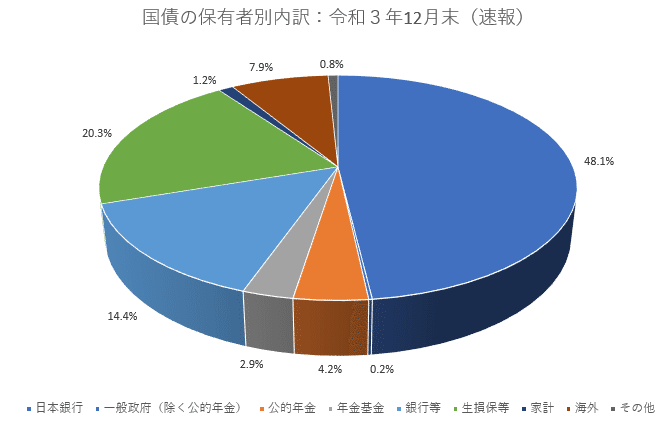

国債の保有者別内訳はこれ。日本の国債のうち92%は国内で保有されており、日銀が半分持っています。

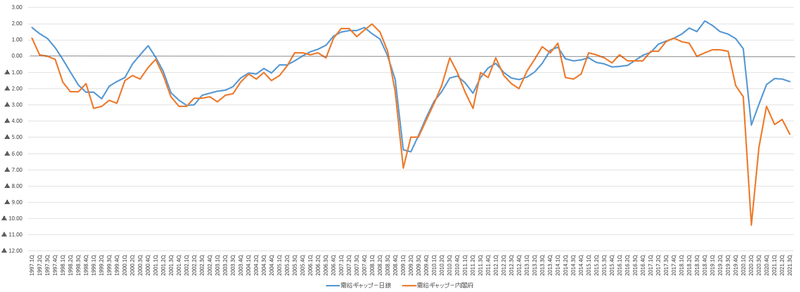

ところで日銀が政府が発行する国債を直接購入することは法律で禁止されています。日銀は紙幣を自由に発行することができるので、これを許容すると政府はほしいまま財政支出を拡大することができ、放漫財政、インフレの危険があるからです。現在日銀が保有している国債はすべて金融機関が入札で取得した国債を、日銀が金融機関から購入したものです。購入額の大きさから何か中央銀行の独立性を揺るがす異常なことをしているように捉える向きが多いようですが、資金循環でみると使われないまま貯蔵されている民間の貯蓄が、政府支出として使用され、足りない需要を補っているに過ぎず、問題のあることをしているものではありません(中央銀行の独立性は、政府債務を直接引き受けたり、インフレ率が上昇しているのに政府・議会に歩調を合わせて金融緩和を継続する際に問題になるのであって-2021~2022年のFedがその例。あの指標をみて本気で"transitory"って考えていたならしかたないですが-デフレ下でコンバインドポリシーを取るのは独立性とは無関係です。)。なお、政府支出が増大し続けているにもかかわらず、1997年以降、日本のGDPギャップは基本的にマイナスです。金融緩和はそれなりにしているのに需給ギャップがマイナスなのですから、財政支出は「足りない」ということになります。

日本のマスコミ、世論と異なり、金融市場は膨れあがる日本の債務を懸念していません。名目GDPとの関係で利払いは安定的に保たれています。それは日本国債のほとんど国内で保有され、さらにその半分を保有しているのが日銀だからです(ロバート・J・ゴードン(著)・高遠裕子、山岡由美(訳)「アメリカ経済・成長の終焉」2018・日経BP社)。

以下参考文献です。

50ページありますが、たいへん重要な論文なのでがんばって注釈も含め全部読みましょう。このnoteの1億万倍有用です。

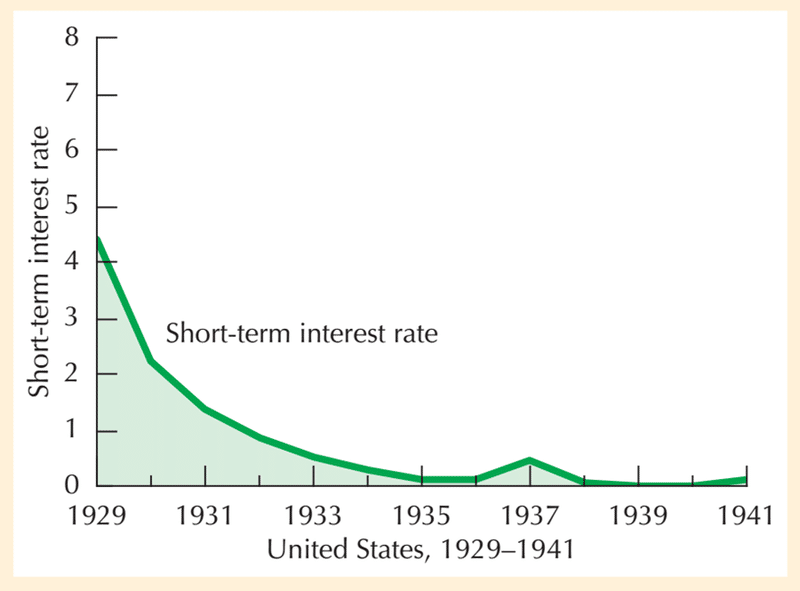

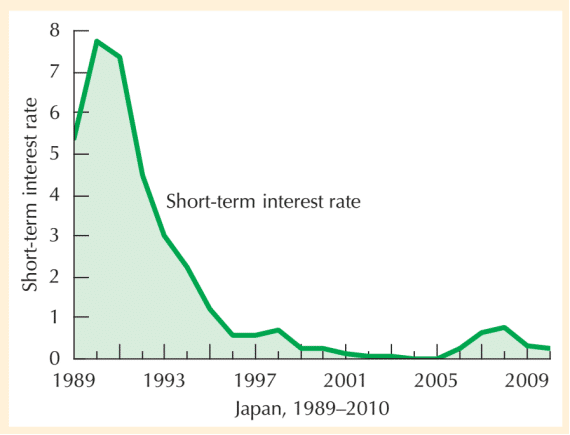

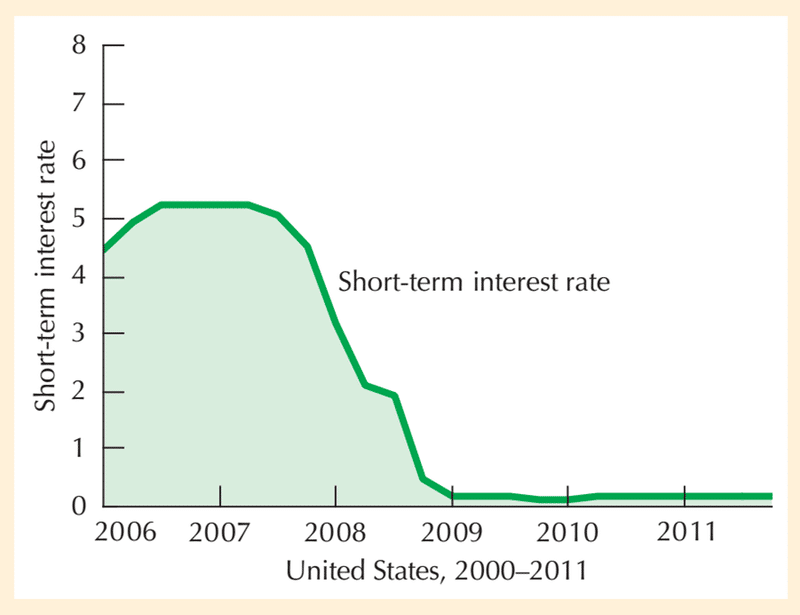

私たちはこれまでに金融政策が効果を失う3つの場面をみてきました。図8の上のフレームのようにISカーブが垂直である場合、図8の下のフレームのようにLMカーブがほぼ水平な場合、またはFedが操作する利子率がゼロ金利制約(Zero Lower Bound)に達した場合です。3番目のファクターは金融政策をほとんど無効にしてしまうのですが、その実例は過去の3つの歴史的なエピソードでみることができます。2つはアメリカ合衆国の例で、1930年代後半と近時の景気後退とその後の弱い回復です。3つめは日本のケース。日本はいわゆる「失われた10年」とされる低成長を経験し、10年を超えてなおしつこく停滞に悩まされています。このボックスにある3つのイラストは悪夢のシナリオを示しています。そこでは経済は絶望的に衰退し、失業は高く、実質GDPは不振で、そんな状況にもかかわらず中央銀行(Fedや日本銀行)は経済をリバイブするのに無力です。これは架空の理論ではありません。ゼロ近辺の利子率とGDPの不振は誰もがみることができるデータで記録されているのです。

大恐慌期の失業率は1930年から1940年の間10%以上にとどまり続け、1940年から1941年の再軍拡のための政府支出の増大の結果、ようやく10%を下回りました。最初のチャートは金融政策がなんの役にも立たなかったことを示していますが、それは1935年から利子率がゼロ金利制約に達してしまったからです。短期金利がゼロに達した後、金融政策にできることはもはや何も残されていませんでした。

1995年以降の日本の低い短期金利は2番目のグラフに示したとおりです。金融政策は利子率を目に見えるほど引き下げることができなかったにもかかわらず、財政政策の立案者は大規模な財政刺激策を実行することに及び腰でした。なぜでしょう?彼らは公的債務の対GDP比は既に100%を超えていることを理由に、より大きな財政赤字に抵抗していたからです。この比率は2010年のアメリカの比率よりもはるかに高いものでした。

しかしながら、日本の経済政策に言及する批評家の多くは、IS-LMモデルは日本が政策的ジレンマから抜け出る方法を示唆していると指摘しています。図10の右上の図に示されているとおり、金融政策と財政政策のコンビネーション、すなわちLMカーブとISカーブを同時に同じ量だけ右にシフトする方法は、利子率を下げずとも実質GDPをブーストできるのです。さらに、そのような政策の組み合わせを採用すれば、民間により保有される政府債務を増大させる必要もないのです。なぜならば金融緩和を実行することにより、財政赤字拡大の結果として発行された国債を中央銀行は購入することができるからです。中央銀行が購入した国債は政府内に留まるのであって国内外の個人や金融機関に対する債務になるわけではないのです。

3つ目のグラフに示されているとおり、Fedがコントロールするフェデラル・ファンズ・レートは2009年1月以来ゼロ近辺のままです。これは短期金利を下げることによって経済活動を刺激するというFedの能力を奪っています。Fedは"量的緩和"という非伝統的な政策によって長期金利を下げることができるか実験中です。

なぜ政府は金融政策と財政政策のコンバインド・パワーに抵抗するの?

この3つのエピソードからは共通して読み取れることがあります。それは、当時の政策担当者は気がつかなかったものの、経済活動を上昇させることができたはずの政策的な解決方法があり、その解決方法は1935年から1940年のアメリカ合衆国、1998年から2006年の日本、2009年以来のアメリカ合衆国のいずれにもあてはまるということです。その解決方法とは大規模な財政刺激策を実行し、その資金は同時に行う金融緩和によって賄う(a massive fiscal policy stimulus funded by a simultaneous monetary policy stimulus)ということです。この金融緩和-財政拡張のコンバインド政策は、まさに図10の右上のフレームに示されたものです。ISカーブとLMカーブを同時に右にシフトすることです。

このタイプのコンバインドポリシーがもたらす反応は、すべての政策的ジレンマを一気に解決するのです。中央銀行は利子率が下げられないことを心配すべきでしょうか?いいえ。なぜならば、それでもなお増大する財政赤字をファンドするために政府証券を購入するという手段が残っているからです。

社会は公的債務の増大について心配すべきでしょうか?いいえ。なぜなら公的債務のうち懸念すべきは政府外で保有されている部分だからです。財政刺激策に必要な資金が、Fedが財務省証券を購入することによってファイナンスされるのであれば、これは図10の右上のフレームにあるISカーブとLMカーブを同時に右にシフトする場合は常にそうなのですが、金利の上昇もクラウディング・アウトもおきないからです。

実際のところ、2010年から2011年のアメリカ合衆国における財政刺激に関して行われた論争は、たいへんまちがった認識に基づいたものでした。政府債務と利払いの増大に対する不安が過度に強調され、それは将来納税者に負担をもたらすとされていたのです。しかしながらそれはまったくの杞憂です。追加的な財政赤字がFedの政府証券購入によってファイナンスされる限り、ISカーブとLMカーブの同時右シフトが示しているとおり、国の債務は、リミットなしに、かつ当該債務の利払いに対する納税者の追加負担なしに、増加することが可能だからです。

中央銀行によって支払われる財政赤字はインフレをもたらすという伝統的な心配があります。その主張もあやまりであることは、経済史の多くのエピソードからあきらかです。例えば2001年から2007年のブッシュ政権による財政赤字の拡大は食料品価格とエネルギー価格の影響を除くとまったくインフレを昂進することがありませんでした。2010年、財政赤字とFFレートのゼロ金利にもかかわらずインフレの促進はありませんでした。それどころか、インフレ率は、ここでいうインフレ率とは食料品とエネルギー価格を除いたコア・インフレ率のことですが、この期間むしろ下がったのです。

世界経済危機の後で、経済はどうすれば復活できるでしょう?ゼロ金利制約のもとでは、財政政策に対するレスポンスは極めて重要ですが、それでは財政刺激はどれだけの大きさであるべきでしょうか?

Japan and the Art of Making the Same Mistakes Over and Over Again"(同じ過ちを何度も何度も繰り返す日本のお家芸)

"The priority it places on debt sustainability is far too high, given that its net interest payments run to well below 1% of nominal GDP.(純利払い費が対名目GDP比で1%を優に下回っていることを考えれば、日本は債務の持続可能性を重要視しすぎている。)"

"The Crushing Burden of Japan's Debt and Other Scare Stories for Small Children"(破綻寸前の日本が抱える借金と、小さな子ども向けのこわ~いお話)

日本のようになってしまう、対GDP比で250%の債務を抱える日本のような結末をたどってしまう、というのはあり得る悪い結末として引き合いに出されていました。でもこれがどうして恐怖のバッドエンドなのか、実はよくわかりません。...日本の債務負担については、IMFによると、今年の利払い対GDP比は0.005%になります。これは、アメリカ経済では約12億ドルの利払いに相当します。(わが国の今年の利払いは、連邦準備制度理事会による払い戻し相殺後、2000億ドルを少々超えるでしょう。)。IMFは、来年度(訳注2020年度)の日本の利払いの負担は、投資家がお金を払って国の借金を支えているので、マイナスになるだろうと予測している。要するに、あまり恐怖のストーリーがあるようには見えません。アメリカ経済がリセッションに陥ったとき、大規模な財政刺激策の唯一の障害は政治的なものであり、経済的な制約ではないようです。

オリヴィエ・ブランシャール・田代毅 "日本の財政政策の選択肢" ピーターソン国際経済研究所 2019年5月

https://www.piie.com/system/files/documents/pb19-7japanese.pdf

5歳までの教育が、人の一生を左右する――。労働に関する計量分析手法を発展させた実績で2000年にノーベル経済学賞を受賞したジェームズ・ヘックマン米シカゴ大学経済学部特別教授はそう指摘し、近年、教育政策の分析に力を入れている。少子化に伴い、未就学児の幼児教育から受験まで、教育産業の囲い込み競争が過熱する日本。このほど来日し、「格差是正のためには、幼少期の子供とその親に対して働きかけをすることが大切だ」などと主張するヘックマン教授に、幼少期における教育のあり方と意味などについて聞いた。

さて、上記の判断基準のうち、あえて順番をつけると、国の借金については「借金で何をしたのか」がもっとも重要です。使い方次第で、借金のために経済が強くなることも弱くなることもあるし、社会の公正が強化されることも、世代間の公正が害される場合もあり得るからです。

これは「投資効率」をどう考えるか、という問題になりますが、私には「誰も通らない道路を作るのはやめた方がいい」「いずれ起きる大地震に備えた建物やインフラの耐震化は必要」程度以上のことは分りません。ただし、考え方を示すうえで、とても参考になるのが労働経済学者のジェームズ・ヘックマンの論考です。

ヘックマンは「ペリー就学前プロジェクト」https://chiik.jp/efdv0/ に関して40 歳まで追跡調査を行いました。そしてプログラムを受けた児童は受けなかった児童に比べて学力が高く、高学歴で、成人してからの年収が高く、生活保護受給率や犯罪率が低いとしたうえで、幼児教育の方が、マイノリティのための大学進学援助や成人への職業訓練より効果が高いことをあきらかにしました。

ヘックマンの研究によると、就学前プロジェクトで19歳から40 歳までの間に大幅な収入の増加があり、40 歳では26%に達すると推定しています。州と連邦の合計税率を12.9%とすると、これは9,607 ドルの税収増になります。

さらに就学前プロジェクトの効果である福祉プログラムへの支払いの減少3,941 ドル、大学進学援助や職業訓練などの減少2,805 ドル、その合計は16,353 ドル。就学前プロジェクトの費用は、2006 年には17,759 ドルでした。したがって、16353÷17759≒0.92、これは先行支出の約92%が政府に返済されていることを意味し、税収増を考慮すると利益が出ていることになります。

以下は原典をパラパラ眺めただけでちゃんと読んでないので他人のまとめの「孫引き」ですがWilliam Dickens and Isabel Sawhill "The Effects of Investing in Early Education on Economic Growth"(2006)は、早期教育の投資効果を⾧期的に分析し、75 年の見通しで十分に元が取れるとしています。最近では、Nathaniel Hendren & Ben Sprung-Keyser"A Unified Welfare Analysis of Government Policies"(2020)が、133の政策変更関する質の高い研究をまとめた論文で、多くの政策変更が、将来の賃金を上げ、将来の移転支出(典型は生活保護)を減らすことで、現在価値に換算して、部分的に、あるいは完全に投資額以上に回収できることをあきらかにしました。

ヘックマンの研究にはもちろん異論もあり、彼の研究がアメリカほど深刻な人種差別、経済格差がない日本にそのままあてはまるとは思いませんが、「再分配ではなくて事前分配を」というヘックマンの提言については、検討の余地があるでしょう。近時高等教育の無償化が進んでいますが、わが国の大学進学率は女子が短大含め58.6%,男子57.7%で、4割以上の人は大学進学援助の恩恵にあずかりません。近時、小学校、中学校のお受験がブームですが、勉強のできる子が私学に行くと公立の質はどうしても落ちてしまう。子どもを小中から私学に通わせる経済的な余裕がない家庭のことを考えると、私は高等教育の無償化と同じぐらい幼児教育、初等教育の充実を考えてよいと思うし、その費用便益の検討の際には、彼の研究は参考になると思います。

おしまい。

(追記)

日銀は、増え続ける財政赤字=国債を買い支えるという「財政ファイナンス」を行っている。財政ファイナンスをやめられないから指値オペを行う。

日本の国債発行残高は1000兆円を超えており、仮に金利が1%上昇すると単純計算だと毎年10兆円の利払いが増える。増税をしなければ新たに10兆円の財政赤字を増やすことになる。財政赤字が増えても金利が上昇しないように日銀が国債を買い続ける。

これはいつまでも続けることはできない。過去の歴史が証明しているように、財政ファイナンスは必ずハイパーインフレを引き起こす。

上記のnote、おおぜいの人にお読みいただきました。ありがとうございます。ところで、いただいたご批判の中で、やや理解が難しく感じたのは「いずれ金利を上げざるを得ない、だから破綻する」というものです。

金利を上げざるを得ないというのは、コアコアCPIが2%を超えてオーバーシュートするような状況になる、すなわちめでたくデフレ脱却をしているということです。手法としての量的緩和、目標設定としてのイールドカーブ・コントロールは、短期金利がゼロ金利制約、実効金利下限(Effective Lower Bound)に達した場合の打開策ですから、当然、必要なくなります、いや止めなければなりません(それを止めないと、インフレ率が持続的に上昇しているのに"transitory"といってダラダラと国債やMBSを買い続け、現在、インフレの制御に手を焼いているFedのようになります。)。

それに、なにせパンデミックの下、G7で唯一感染拡大前のGDPを下回っている状況で、過去最高の税収を搾り取っ...いや、上げたわれらが優秀な財務省です。経済が正常軌道に戻っていれば、たっぷりと税収が上がっていることでしょう。

つまり、私が、「そうなってほしい」と願っている状況をもって「こうなると困るだろう」と言われても困惑してしまいます。

なお、この論座にコメントされた方も勘違いされていますが、金利が1%あがっても既存の債務の利払いが増えるわけではありません。個人向け国債に変動金利の商品があることから、あるいは個人の住宅ローンに変動金利のタイプがあることから混乱されているのかなと思いますが、国債は固定金利なので(TIPSという元本を調整するタイプはあります。ブレークイーブンインフレ率の算出に使われるます。)、金利があがっても既存の債務の利払いは変わりません。金利上昇の影響は新たな借り換え分、最近の実績で言えばせいぜい40兆円分にかかるにすぎません。したがって仮にこれまでと同じペースで借り続けるとしても(ただし金利が上昇するというのは過剰貯蓄が解消され投資需要が回復するということですから、その状態で40兆円はGDPギャップからすると過大となるかも知れません)、1%増なら4000億円程度の利払い負担増、これを近時の実績にプラスしても利払い額は1984年と同レベルです(ちなみにその年のGDPは300兆円)。むろん安定的にコアコアCPIが2%になること-それは世界経済の落ちこぼれから優等生になることを意味します-による経済的な恩恵は、その利払い増を補ってあまりあることは言うまでもありません。なお利上げ局面では日銀当座預金につくわずかな金利も上昇しますが、貸し出しも増えるので当座預金残高そのものが減ります。

なお現在、日銀が金融引き締めをしないのは、日本の新聞がよくいう「利払いが増えたら財政がひっくり返るから」とか、「日銀が債務超過になったら困るから」ではなくて(「論座」の木代泰之さんは心配していますが、中央銀行は債務超過になってもまったく問題ありません。スタンレー・フィッシャーが総裁だった頃のイスラエル中央銀行が実例のひとつです。)、単にコアコアCPIがマイナスで需給ギャップがマイナスだから、要するに教科書通りのことをしているからに過ぎません。物価(総合CPI)上昇は国外の需要増とインフレ率の違いを反映した金利差による円安のせいですが、円安対策で利上げをしてはならないのは「国際金融のトリレンマ」-資本移動の自由と独立した金融政策と為替レートの安定の3つは両立できない-をご参照。現在プーチン政権がその公式に挑戦中です。

(おわり)

0 件のコメント:

コメントを投稿